(本報告由大連估股科技有限公司版權所有。完整報告參考公司官方公眾號:估股)報告完整目錄:①業務概述仙樂健康成立于1993年,前身為廣東仙樂制藥有限公司從事軟膠囊藥品制造。2000年,公司開始合同生產業務模式,降維進行營養保健食品業務代工;2

(本報告由大連估股科技有限公司版權所有。完整報告參考公司官方公眾號:估股)

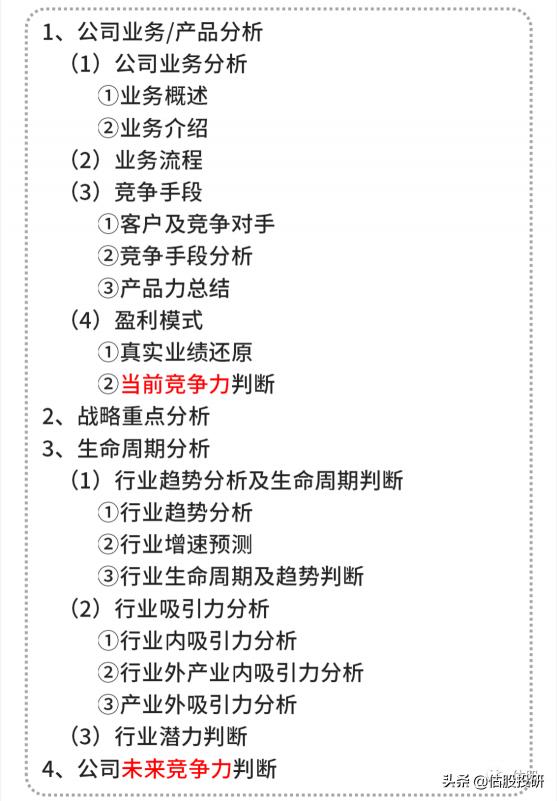

報告完整目錄:

①業務概述

仙樂健康成立于1993年,前身為廣東仙樂制藥有限公司從事軟膠囊藥品制造。2000 年,公司開始合同生產業務模式,降維進行營養保健食品業務代工;2007 年,公司豐富產品種類,新增營養軟糖、片劑、硬膠囊和粉劑,轉移重心至營養保健食品領域;2015 年,公司更名為仙樂健康科技股份有限公司;2016 年,公司通過外延并購解決海外產能與品牌建設問題,全資收購歐洲大型軟膠囊制造商 Ayanda;2019 年,仙樂健康成功在創業板上市,產能進一步擴展。

合同生產是仙樂健康最主要的收入模式,公司根據客戶需求,通過系統的市場調研與研發,向客戶提供產品定位、配方研究、工藝優化、原輔料供應、中試生產、制定標準、批文申報等一系列綜合服務(本質是ODM、OEM)。2016 年出售子公司廣東千林后,合同生產作為仙樂健康核心業務的占比變得更高,通過合同生產模式取得的營收占公司收入 95%以上。仙樂健康的合同生產模式包括自主開發產品、自主開發產品加客戶定制、客戶定制開發產品以及客戶委托生產模式,幾種模式由于對公司自身研發能力要求逐次降低,公司業務的利潤率也逐步降低。 從具體披露來看,涉及自主開發的產品和客戶定制開發或委托的產品占比大致各一半。

具體來看,仙樂健康的主要產品包括傳統劑型軟膠囊、片劑,創新劑型粉劑、軟糖、功能性飲品等。2020 年,軟膠囊、片劑、粉劑、軟糖、和其他制劑產品收入分別占比 42.7%、15.8%、15.1%、14.1%、12.3%。2016- 2020 年,傳統劑型軟膠囊、片劑占比下滑,創新劑型粉劑、軟糖以及功能性飲品收入占比提升明顯。其中軟糖供不應求,仙樂健康于 2018 年啟動一期營養軟糖擴產項目,預計隨著生產轉移完成及軟糖產能逐步釋放,整體毛利率將穩步回升。

目前仙樂健康的客戶包括輝瑞(第一大客戶,占比超過10%)、葆嬰、安琪酵母、Now Foods、HTC Group Ltd.、修正藥業、Takeda等全球知名企業,核心客戶較為穩定。

2020 年,仙樂健康的境內境外收入占比分別為 61.9%、 38.1%,國內為公司主要市場,海外市場重要性逐步提升。公司海外市場的主要銷售區域為歐洲和北美洲,2016 年仙樂健康收購直接競爭對手軟膠囊制造商 Ayanda 后,歐洲市場銷售規模迅速提升。由于新冠疫情期間德國生產基地并未停產,疊加海外市場對免疫力類、軟糖類產品的需求增加,2020 年公司境外營收維持較高占比。

②業務描述

公司業務整體的開發生產流程如下:

采購:

仙樂健康的營養保健食品的主要原輔材料包括魚油、明膠、維生素、鱈魚肝油、硫酸軟骨素等,目前公司鱈魚肝油較為依賴LYSI HF(采購比例超過98%),硫酸軟骨素則主要來自嘉興恒杰生物制藥股份(超過99%),明膠則主要依賴美國達凌配料、泰桑德樂、東寶生物,三家公司采購占當期明膠的90%左右。這三項原材料上公司的供應商有過于集中的風險。

另外值得注意的是其硫酸軟骨素核心供應商恒興生物曾嘗試登陸新三板,查閱該公司新聞,普遍認為該公司研發能力不足(研發人員數量少、背景差、專業不對口、專利數量低、研發投入嚴重不足)

另外,該公司還存在涉嫌虛假宣傳、環境污染等方面的違規問題,并發生過車間爆炸致員工一死兩傷的事件,并收到過多張罰單。其披露的2013-2014年業績也是連年虧損。

而公司的其他供應商,泰桑德樂、美國達凌均存在環保違規“黑歷史”,以下僅列舉部分:

泰桑德樂負面新聞:

美國達凌負面新聞:

仙樂健康的采購環節對部分供應商存在過于集中的風險,同時暴露出其供應商存在諸多環保問題。供應商環保問題的背后,要么是行業普遍現象,要么是公司管理不善。

生產過程:

軟膠囊、片劑、粉劑、軟糖生產工藝如下,各種保健品生產工藝有所不同,需要匹配不同的生產線,而保健品種類繁多,這也是很多品牌商選擇外包進行合同生產的原因。但無論哪種保健品,其最為核心的技術均為配方,而對于生產環節來講,對于車間的潔凈度要求非常高,高潔凈度的車間才能達到高質量要求,對生產線自動化程度、生產水平以及車間建設要求較高,具備一定的技術+資金密集型特征(若為純客戶定制型則生產過程為資金密集)。合同生產模式下,仙樂健康的產銷比常年在100%左右。

注冊備案:

保健食品在生產銷售上需取得相關批文,如未在備案名錄的品類需要花費數年審批時間獲得批文,在備案名錄的成熟品類則要數月時間申請。因此,保健食品注冊證書在時間和資金上均需要消耗大量投入。注冊批文門檻難度呈現上升趨勢,對于產品開發與文獻研究深度均具有更嚴格要求。截至 2021 年 9 月底,仙樂健康共擁有 128 個保健食品證書,批文衍生出 4000 多種成熟產品配方,全球供應商體系提供 2000 多種原料儲備,這些都是公司賴以發展的關鍵資源,彰顯批文儲備帶來的先發優勢。

銷售:

仙樂健康主要通過市場推廣的方式進行客戶的開拓,并通過客戶管理,對已有客戶關系進行維護。仙樂健康在全球設立業務部負責當地的市場推廣活動、行業調研、競爭策略制定等,并設立專門的客戶項目研發部與銷售部針對客戶項目進行開發,從而拿到訂單。

仙樂健康自 2002 年開始從事營養保健品行業出口,與國內外多個大型頭部保健品與功能食品企業建立長期穩定深度合作關系。全球前十大保健品直銷品牌企業中有 9 個是仙樂健康的合作客戶,公司合作的國際企業包括輝瑞、拜耳、葛蘭素史克等藥企巨頭,也包括食品企業安利、雀巢、瑪氏等。國內連鎖藥店,食品乳制品公司安琪酵母、蒙牛等優質客戶均與公司有長期合作關系, 為公司進行品質背書,促使仙樂健康不斷吸引新的快消客戶。其中,輝瑞制藥為公司第一大客戶,收入占比 8.51%,仙樂健康在 2016 年將自有品牌廣東千林出讓給輝瑞制藥,與輝瑞簽訂 10 年合作期協議供應廣東千林指定產品,供應關系十分牢固。

但值得注意的是:廣東千林主營女性保健品運營,原屬于仙樂健康的自有品牌業務,其作為十分優質的資產在上市前夕賣給輝瑞的關聯公司(價格8億),公司轉讓千林的同時,也將其原有部分商標92項、產品外觀設計專利16項、產品標簽著作權44項同時轉讓。目的是為了更穩定的供應關系。出售之后還跟輝瑞簽署了兩個重要的協議,一個是廣東千林以后十年之內的獨家供應商還是仙樂健康,一個是廣東千林以后的技術服務還由公司提供。這不免有用優質資產置換穩定訂單的嫌疑,隨著廣東千林的出售,仙樂健康也徹底淪為專職于代工的企業(產業鏈定位發生變化)。而仙樂健康原自有品牌毛利率高達78%,合同生產利潤率僅為32%,犧牲效益來綁定大客戶是否具備正確性暫時還不能下定論。

③產業鏈

行業上游為醫藥原料制造業、農產品提取加工業等原料商,下游為眾多的品牌方和渠道商。價值鏈分配上,上游原材料占比較低,主要利潤集中在流通環節和生產環節,渠道端和品牌商在產業鏈中地位較強。仙樂健康所處行業在產業鏈中位于中上游,關鍵能力大概率在研發或生產管理。

感謝閱讀。完整的公司基本面分析,發布于公眾號:估股。