(報告出品方/作者:廣發證券,吳鑫然、何雄、鄧先河)一、錳產業鏈:上游礦源分布集中在海外,下游應用領域廣泛(一)錳產業鏈產品眾多,下游廣泛錳產業上游為采礦業,礦源包括氧化礦、碳酸礦、硅酸礦和硫化礦等。礦源經過中游加工成為錳化工、金屬錳、錳鐵

(報告出品方/作者:廣發證券,吳鑫然、何雄、鄧先河)

一、錳產業鏈:上游礦源分布集中在海外,下游應用領域廣泛

(一)錳產業鏈產品眾多,下游廣泛

錳產業上游為采礦業,礦源包括氧化礦、碳酸礦、硅酸礦和硫化礦等。礦源經過中游加工成為錳化工、金屬錳、錳鐵和硅錳等產品,最終應用于醫療化學、油漆、催 化劑、鋼鐵業等多個領域。

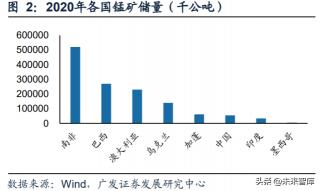

(二)礦源資源集中海外,中國以進口為主

全球錳礦集中于南非、巴西、澳大利亞、烏克蘭和加蓬。據美國地質調查局數據顯示,截至 2020 年 12 月,全球已探明錳礦儲量 13 億噸,40%位于南非,21%位于 巴西,18%位于澳大利亞,11%位于烏克蘭。

?

??

南非、澳大利亞、加蓬是全球錳礦主產國。南非擁有最豐富的錳礦儲備,也是全球最大的錳礦生產國,據美國地質調查局數據顯示,2020 年,南非錳礦產量 520 萬 噸,占全球錳礦產量的 28%。澳大利亞、加蓬緊隨其后,產量分別達到 330 萬噸 和 280 萬噸。

中國錳礦儲量低,主要集中在廣西。據 Wind 數據顯示,中國錳礦儲量僅占全球的 4%,且分布極不均勻。截至 2016 年 12 月,我國錳礦儲量最高的地區為廣西,儲 量為 17389 萬噸,占全國儲量的 77%。其次為湖南,儲量為 1958 萬噸,占全國儲 量的 9%。其余地區錳礦占比在 5%及以下。

受制于安全、環保等因素,國內錳礦開工率低。據 CNKI 相關文獻,截至 2019 年 3 月,中國境內擁有錳礦采礦權的礦山共有 293 個,其中到期和到期續辦的 80 個,其余 213 個由于安全、環保、山林糾紛、土地權屬、區域整合等因素,僅 107 座有開采活動,開工率不足 40%。全年正常生產的大型錳礦山僅有中信大錳、阿克 陶佰源豐、云南文山斗南和貴州武陵等少數企業。

中國錳礦產量低,主要依靠進口。據 Wind 據顯示,我國錳礦產量自 2016 年起開 ?始?斷崖式下降,2018 年后維持在 130 萬噸。下降原因一方面是我國自身錳礦儲量 不高,另一方面也與采礦業環境管制有關。由于國內礦石產量不足,質量不高,我 國錳礦大量依賴進口。Wind 數據顯示,2020 年,我國錳礦產量為 130 萬噸,而凈 進口量達到 3377 萬噸。

??

??

二、錳產品:產品種類眾多,供需格局各異

錳產品產能受制于錳礦資源和環保政策。錳產品種類眾多,包括電解錳、二氧化 錳、硫酸錳和錳酸鋰等,主要生產企業包括寧夏天元、中信大錳、湘西電化、貴州 紅星、廣西匯元、武陵錳業等。目前,我國錳產品生產技術較為成熟,主要生產制 ?約?因素是錳礦資源和環保政策。一些錳礦礦山企業安全環保意識薄弱、設施不完 善,地質災害頻發,“三廢”排放不達標,對安全、環境造成嚴重危害,被嚴格整 治,約束了錳產品的原料供給。

(一)電解錳:國內供給穩定,天元錳業一枝獨秀

電解錳是指用錳礦石經酸浸出獲得錳鹽,再送電解槽電解析出的單質金屬。錳是冶 煉工業中不可缺少的添加劑,電解錳由于具備高純度、低雜質特點,現已廣泛應用 用于鋼鐵冶煉、有色冶金、電子技術、化學工業、環境保護、食品衛生、電焊條業、 航天工業等各個領域。

國內電解錳供給穩定,可滿足海內外需求。供給方面,根據前瞻產業研究院統計, 2017-2020年,國內電解錳產量保持穩定,2020年小幅下滑,但整體維持在150萬噸。 需求方面,我國電解錳在滿足國內需求同時對外出口,2020年出口32萬噸,進口721 噸,表觀消費量約為118萬噸。

??

??

天元錳業是國內電解錳龍頭,產量遠超競爭對手。2020年,全國電解錳年度產量 TOP10企業包括寧夏天元錳業、中信大錳礦業、武陵錳業(重錳+?貴?錳)等。其中寧夏 天元錳業產量遠超其他企業,2020年電解錳產量達到57.9萬噸,占全國產量的39%。

(二)二氧化錳:中國占據全球 70%產能,需求隨新能源釋放

二氧化錳是一種無機化合物,主要用途包括:電池去極劑,合成工業的催化劑和氧 化劑,玻璃工業和搪瓷工業的著色劑、消色劑、脫鐵劑等;制造金屬錳、特種合金、 錳鐵鑄件、防毒面具和電子材料鐵氧體等;用于橡膠工業以增加橡膠的粘性。還可 在化學實驗中用做催化劑。

中國是全球電解二氧化錳主產國,占全球產能的70%。根據華經情報網統計,中國、 日本、美國、歐洲、印度等地電解二氧化錳制造商合計約為30家左右。從產能來看, 2018年全球總體產能約為50萬噸,中國產能達到35萬噸,占全球產能的70%。國內 主要生產商為湘潭電化、桂柳化工、中信大錳和貴州紅星、廣西匯元等,其中湘潭電 化的電解二氧化錳產量約占國內產量的28%、占全球產量的21%。

??

??

2017年后下游需求釋放,二氧化錳產能持續增長。根據華經情報網統計,2013-2016 年,中國二氧化錳產能持續收縮。2017年后,由于下游需求增加,二氧化錳呈現明 ?顯?上漲趨勢,2018年的產能利用率相較于2017年也有大幅提升。分類別看,二氧化 錳的產量增長主要來源于錳酸鋰級二氧化錳。由于錳酸鋰正極材料開始在電動自行 車、代步車領域取得廣泛使用。

(三)硫酸錳:三元電池拉動硫酸錳需求增長

高純硫酸錳主要用于制備錳酸鋰、四氧化三錳、鎳鈷錳三元材料等。隨著鋰離子電 ?池?技術的發展和應用領域的擴展,高純硫酸錳的市場發展前景較好,市場需求量呈 增長態勢。

三元電池拉動硫酸錳需求增長。2019年,受新能源汽車補貼退坡影響,三元材料市 場增速減緩,但由于三元鋰電池具備較高能量密度,能夠滿足終端市場消費者對新 能源汽車續航能力的使用需求,未來動力電池市場有望重回高速增長軌道,進而帶 動三元材料市場增長。動力電池應用分會數據顯示,2021年前7月國內三元電池裝機 量為36.87GWh,占比為56.1%。今年7月國內市場新能源汽車動力電池裝機量約為 12.09GWh。其中,磷酸鐵鋰電池裝機量約為6.21GWh,占比51.4%;三元電池裝機 量量約為5.84GWh,占比48.3%;錳酸鋰、鈦酸鋰總裝機量占比約為0.3%。2015年 -2018年,由于國內新能源汽車等市場對動力電池的需求快速增長,帶動了三元材料市場快速增長。

??

??

(四)錳酸鋰:錳酸鋰電池定位鉛酸替代,正極材料前景可觀

錳酸鋰作為錳酸鋰電池的正極材料,具有價格低、電位高、倍率高、安全性能好等優 點,應用于電動自行車及低速電動車、小動力型(電動工具等)、數碼電子產品、儲 能等領域,近年來在電動自行車及低速電動車市場發展迅猛,相比其他新能源電池 材料具有價格便宜、對環境友好等特點,錳酸鋰電池具備取代鉛酸電池的潛力。據 鑫欏資訊等統計,近年錳酸鋰的出貨量逐年增長,2018年為5.8萬噸,2019年7.6萬 噸,預計到2025年達40萬噸左右。目前錳酸鋰行業約有制造商40余家,產能普遍很 小,年產能在1萬噸以下的企業占90%以上,缺乏頭部企業,行業整合的號角已經吹響。

錳酸鋰為鋰電池正極材料的一種,2020年出貨量占正極材料比重為13%。近年來, 錳酸鋰產量和出貨量均呈上升趨勢,2020年分別達到9.29萬噸和6.6萬噸。從企業產 量來看,博石高科/淮北天茂年產量超過1萬噸,第二梯隊企業主要有焦作伴侶(多氟 多)、甘肅大象、湖南海利、青島乾運、山東科源、中信大錳、無錫晶石、河北強能 等,年產量在3000-6000噸。從市場集中度來看,錳酸鋰產量CR5由2018年的38%上 升至2020年的43.7%,行業龍頭效應漸顯。據ICC鑫欏資訊統計國內25家錳酸鋰企業 數據顯示,雖然2020年上半年受疫情影響,低端數碼電池及海外出口需求降低,但 在2020年開始爆發的電動兩輪車電池需求增加對錳酸鋰市場形成支撐,全國錳酸鋰 產量達到9.29萬噸,同比增長21.6%。

??

??

當今已經使用的錳酸鋰的制備方法主要有高溫固相合成法、溶膠凝膠法、乳液干燥 法、水熱合成法、熔融浸漬及微波合成法。

高溫固相法主要是將所用的鋰鹽和錳鹽依照配比,在高溫情況下進行混合燒結、多 次研磨后得到錳酸鋰粉體。這種生產方法工藝流程簡單,易于實施,但在高溫反應 過程中,會因為反應時間較長,得到的粉料顆粒大且粒徑分布不均勻,電化學性能 不理想。與高溫固相合成法相比較而言,溶膠凝膠法所用的周期短,得到顆粒粒徑 均勻且具有較高的可逆比容量及良好的循環性能,但溶膠凝膠法合成的路線復雜且 成本高。用乳液干燥法得到的錳酸鋰粉體具有高的結晶度細小的顆粒,顆粒粒度分 布?窄?,容易控制。水熱合成法可以制得很多形貌不同、結晶度好、純度高的粉體,以 后將會是一種很好的制備生產方式。熔融浸漬法雖然可以生產出電化學性能很好的 尖晶石LiMn2O4,但是工序及操作復雜且生產條件苛刻,不易于工業化。運用微波 輔助合成技術也可制備尖晶石錳酸鋰材料,可先通過共沉淀法得到錳酸鋰材料的前 驅體,將得到的前驅體置于微波場中進行煅燒,便可得到粒徑均勻的粉體材料,此 方法具有高產量、快速及技術參數易于控制等優點。

錳酸鋰電池采用成本低、安全性和低溫性能好的正極材料,但是其材料本身并不太 穩定,容易分解產生氣體,因此多用于和其它材料混合使用,以降低電芯成本,純錳 酸鋰電池大都在特殊情況下應用。錳酸鋰電池標稱電壓為3.7 V,耐熱沖擊和穿刺能 力強,錳酸鋰電池的低電池內阻可實現快速充電和大電流放電。但短路會引起防爆 膜破裂,而過充則會發生起火、爆炸,高溫性能較差,電池溫度不能超過80℃。錳 酸鋰電池在循環過程中會出現錳的溶解,壽命衰減較快、壽命相對短,錳酸鋰的容 量大約比鈷酸鋰低三分之一。錳酸鋰主要用于大中型號電芯,多用于電動工具,醫 療器械,以及混合動力和純電動汽車。

三、錳產品價格:供需趨緊,價格上漲

(一)電解錳價格受供給端收縮影響,上漲趨勢明顯

百川盈孚的數據顯示,截至2021年8月30日,國內八地區電解錳報價平均價為30550 元/噸,較去年同期上漲199%。年內均價已從13731.2元/噸上升至現價,復合增長率 超過10%。近期由于環保督查及電力限制等因素,不少錳廠減停產,使得現貨資源 供應緊張。電解錳市場供應端減量明顯,價格持續調漲。電解錳出口價格與國內市 場均價趨勢基本一致,均在近期有較為明顯的上漲。

??

??

(二)電解二氧化錳價格平穩,六月隨錳酸鋰一同迎來小幅上漲

電解二氧化錳國內市場均價始終維持在穩定水平,近期有顯著上升。2020 年至 2021 年 6 月,無汞堿型電解二氧化錳報價為 10750 元/噸,普通型電解二氧化錳報 價為 9450 元/噸。7 月 22 日迎來明顯漲幅。截至 2021 年 8 月 30 日,無汞堿型電 解二氧化錳報價上升至為 14000 元/噸,普通型電解二氧化錳報價上升至 13000 元/ 噸。據湘潭電化業績說明會資料顯示,錳酸鋰正極材料需求端增長明顯,錳酸鋰型 電解二氧化錳是制備錳酸鋰的重要前驅體,一季度達到滿荷生產且產銷平衡。1995 年至今,我國二氧化錳出口價格經歷周期性波動,于 2010 年有較大幅度地上升。 截至 2021 年 6 月,我國對外出口二氧化錳價格為 1559.2 元/噸。

(三)硫酸錳價格保持階段性上升趨勢

2020 年 8 月至 2021 年 8 月,硫酸錳國內三大市場均價整體保持小幅階段性上升 趨勢,近期漲幅明顯。高純硫酸錳可作為錳酸鋰型電池正極材料前驅體,今年以 來,鋰電池需求端拉動明顯,帶動硫酸錳價格上升。截至 2021 年 8 月 30 日,硫酸錳國內市場均價為 9066.67 元/噸,較去年同期上漲 57.23%。

(四)錳酸鋰價格穩中有漲

2020 年 8 月至 2021 年 8 月,錳酸鋰國內市場均價穩中有漲。第一季度小幅上升 趨勢主要來源于錳酸鋰型專用正極材料需求上漲。據湘潭電化業績說明會資料顯 示,2021 年一季度該公司 EMD 的各生產線均滿負荷生產,產銷平衡,價格逐步提 升;錳酸鋰型專用正極材料供不應求,銷售價格上漲。截至 2021 年 8 月 30 日, 普通錳酸鋰國內市場均價為 40000 元/噸,較去年同期上漲 66.67%;高端錳酸鋰國 內市場均價為 45000 元/噸,較去年同期上漲 32.25%。2011 年至今,錳酸鋰出口 價格呈現周期性波動,自 2016 年起有大幅上升后,2017 年再次小幅回落,隨后仍 呈現波動趨勢。近期出口價格有小幅上升。

??

??

四、電池材料有望成為錳行業未來需求增長點

(一)錳行業下游需求廣泛,鋼鐵行業需求基礎大

錳行業下游應用領域多,包括鋼鐵業、醫療化學、建筑材料、電池行業、電子行業 和農業等。據CNKI相關文獻引用數據顯示,全球錳消費量的86%應用于鋼鐵冶金,8%用于電池行業,5%用于化工行業,1%用于其他領域。中國錳消費量的90%用于 鋼鐵冶金,6%用于電池行業,2%用于化工工業,2%用于其他領域,包括建材、電 子以及農牧業等。

鋼鐵業需求旺盛,是錳行業最大的需求源。鋼鐵行業資深需求量常年居高,錳在鋼 鐵行業起到重要作用。據中國粉體網數據顯示,現代工業中90%以上錳系列化合物 主要應用于鋼鐵工業。錳與氧、硫的親和力都比較大,因而錳是鋼液的脫氧劑和脫 硫劑。

??

??

(二)鈉離子電池技術突破補足鋰電池短板,促進錳產業需求

鈉離子電池結構與鋰離子電池相似。鈉離子電池構成主要包括正極、負極、隔膜、 電解液和集流體。正負極之間由隔膜隔開以防止短路,電解液浸潤正負極以確保離 子暢通,集流體則起到收集和傳輸電子的作用。充電過程中,鈉離子從正極脫出, 經電解液穿過隔膜,嵌入負極,使正極處于高電勢的貧鈉態,負極處于低電勢的富 鈉態。放電過程則相反。

鈉離子電池相比鋰離子電池資源優勢明顯。鋰資源在地殼中含量只有0.0065%,而 且分布極不均勻,70%位于南美洲地區。如果按照鋰電池目前發展速度,暫不考慮 回收,幾十年后鋰電發展將受到資源的嚴重限制。相比之下,鈉資源非常豐富,在 地殼中豐度位于第6位,并分布于全球各地,完全不受資源和地域的限制。因此, 鈉離子電池相比鋰離子電池有非常大的資源優勢。

降本空間大,產業鏈完善后成本低于磷酸鐵鋰電池。鈉離子電池的正極材料、負極 材料、電解液和集流體成本均低于磷酸鐵鋰電池:(1)正極銅鐵錳氧化物原材料 的成本為磷酸鐵鋰的1/2左右;(2)負極煤基碳原料成本不到石墨原料成本的 1/10;(3)電解液中六氟磷酸鈉成本也低于六氟磷酸鋰,且鈉離子電池可使用低 濃度電解液;(4)鈉離子電池正、負極集流體均可采用鋁箔,而鋰離子電池負極集流體必須采用銅箔。因此同等容量下,鈉離子電池的集流體成本是鋰離子電池的 1/3。根據胡勇勝等統計,盡管現階段鈉離子電池制備工藝不成熟、生產設備有待 改善,導致生產效率低,產品一致性差,成本明顯高于鋰離子電池。但產業鏈成熟 后,銅鐵錳層狀氧化物體系鈉離子電池的BOM成本僅為0.26元/(W·h),比磷酸 鐵鋰電池低30%左右。

??

??

能量密度低,難以用于消費電子和電動汽車。由于鈉離子半徑較大,擴散動力學速 率遲緩,鈉離子電池的能量密度、循環壽命和功率密度受到極大制約。此外,鈉離 子電池的充放電次數僅為2000次左右,也與鋰電池有明顯差距。

總結來看,鈉離子電池有望成為鋰離子電池有效補充。與鋰離子電池相比,鈉離子 電池具備材料易得,成本低廉、安全性高等優勢,但在能量密度、循環壽命等方面 有所不足,未來將主要應用于低速電動車(電動自行車、電動三輪車、觀光車、四 輪低速電動汽車和物流車)以及大規模儲能(5G通信基站、數據中心、后備電 源、家庭儲能和可再生能源大規模接入)等領域。

鈉離子電池有望促進對錳元素需求。鈉離子電池正極材料包括氧化物類、聚陰離子 類和普魯士藍類,氧化物類是目前主流材料。根據《鈉離子電池科學與技術》統 計,在18種氧化物類正極材料中,15種用到錳;8種用到鎳,6種用到鐵。在聚陰 離子類材料和普魯士藍類材料中,錳也被廣泛使用。

??

??

寧德時代布局鈉離子電池,吹響產業化號角。寧德時代于8月12日晚間公告582億元 定增方案,除繼續加碼鋰電池外,公司計劃繼續推進儲能電池及鈉電池相關產業鏈 的研發。通過定增,寧德時代將共計新增鋰離子電池137GWh、儲能電池30GWh產 能。除此以外,將有7億元用于寧德時代新能源先進技術研發與應用項目,該項目主 要開展新一代動力及儲能電池關鍵材料體系研發、鈉離子電池產業鏈關鍵材料及設 備開發等。寧德時代首次公開在資本項目中對鈉離子電池立項,公司表示目前已經 開始進行鈉離子電池的產業化布局,計劃于2023年形成基本產業鏈。與此同時,儲 能電池關鍵材料體系研發亦在項目之內。儲能業務被稱為寧德時代的“第二曲線”, 鈉離子電池的提出也是為了提前卡位儲能領域。

五、重點公司分析

紅星發展:根據2021年中報,公司擁有電解二氧化錳產能3萬噸/年,2021年上半年 產量為1.21萬噸,較同期增加0.11萬噸,實現銷售1.39萬噸,較同期增加0.43萬噸, 錳鹽業務實現營收1.83億元。子公司大龍錳業擴建3萬噸/年動力電池專用硫酸錳項 目已經投入試運行,但尚未實現滿負荷生產,2021年上半年大龍錳業生產高純硫酸 錳1萬噸,同比增加0.57萬噸,實現銷售0.93萬噸,同比增加0.46萬噸。

湘潭電化:根據2021年中報,公司擁有電解二氧化錳產能12.2萬噸/年,高純硫酸錳 產能1萬噸/年;電解二氧化錳實現營收4.19億元,同比增長16.66%。

三峽水利:根據2020年報,公司擁有電解錳產能10.6萬噸/年。

南方錳業:根據2020年報,公司2020年電解金屬錳產量18.81萬噸,電解二氧化錳產 量9.69萬噸,錳酸鋰產量0.31萬噸,硫酸錳產量2.76萬噸。

六、風險提示

新能源汽車銷量不及預期:相對于傳統燃油車,新能源汽車仍然屬于新生事物,考 慮產品穩定性、使用便利性等因素,對消費者接受度仍然較低,因而帶來新能源汽 車銷量增長的不確定性。

技術升級進度不及預期:新能源汽車新車型產品開發需要較長開發周期,磷酸鐵鋰等新技術應用進度尚存不確定性。

產品及原材料價格風險:若原材料價格劇烈波動,凈化磷酸及工業級磷酸一銨盈利水平將受影響;若新增產能投放超預期,凈化磷酸及工業級磷酸一銨價格有下行風險。

重大安全、環保事故。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關信息,請參閱報告原文。)

精選報告來源:【未來智庫官網】。

「鏈接」