科技改變生活 · 科技引領未來

科技改變生活 · 科技引領未來

文:儒道墨法釋;來源:價值成長2018年11月以來,集采風暴下,大批藥企的估值整體下滑,股價也飛流直下。坊間更有說法:分析藥企,要看集采中沒中標,要看一致性過評的產品多不多。幾個月過去了,逐漸靜下來的人們面對逐漸冷下來的制藥行業,不禁問,這

文:儒道墨法釋 ;來源:價值成長

2018年11月以來,集采風暴下,大批藥企的估值整體下滑,股價也飛流直下。坊間更有說法:分析藥企,要看集采中沒中標,要看一致性過評的產品多不多。幾個月過去了,逐漸靜下來的人們面對逐漸冷下來的制藥行業,不禁問,這么多家藥企,就沒有被錯殺的嗎?

有,恩華藥業,或許就是你在尋找的那家。為什么這么說,來,FOLLOW ME.

提示:醫藥行業是個極其復雜的行業,如果在細分的話又能細分出很多分支,在加上每個醫藥公司的主營產品都有差別,所以研究起來是很難的,如果想僅憑一篇分析文章對醫藥行業有一個全面的了解,顯然是不現實的。

因此,這次的分析我們的主線是這樣的:先對行業和公司有一個簡單的了解;之后,根據市值=利潤*pe,對恩華的各個主要產品的業績增長分別做一個最保守的增長判斷;最后在估值的時候我們采用相對悲觀的估值,通過這樣的路徑最后給恩華做一個客觀的估值。

總之,觀看這篇分析文章的重點就是抓住這條主線,文章比較長,但不燒腦,有興趣可以一閱,嫌長的,直接等待看下篇文章的估值和投資建議。

01對集采、一致性評價的思考

先從藥品集采說起。

2018年11月15日,《4+7城市藥品集中采購文件》公布。此次帶量采購從原研藥和通過一致性評價的仿制藥中篩選品種,國家組織開展藥品集中采購試點,以此降低藥價,減少企業交易成本,引導醫院規范用藥,重點在于控制醫保費用。集采模式推廣后,醫保付錢為公立醫院購買全年用量70%的藥品。如果藥品被選中,醫保會采購很多,有量,但價低;如果沒被選中,產品將無法在招標覆蓋的公立醫院銷售,而處方藥又只能通過醫院渠道銷售,未被選中的藥品在招標覆蓋區域內將面臨滅頂之災。其他區域呢,已有越來越多的省市明確,“4+7”未中選品種不降價就撤網。

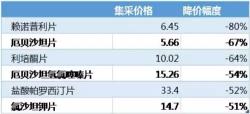

看到加粗紅字部分了嗎,降藥價,是先決條件,控醫保藥費,是最終目的。于是乎,2018年12月6日“4+7”開標,25個品種平均降幅52%。下圖為其中降價的幾個例子。

華海集采中標降價圖(數據來源:蘿卜投研)

長遠看,藥企不能再把藥價定的高高在上,醫院也不能傻用價高的藥了。

可見,ZF為了讓百姓用上便宜藥,費了多大的心血。藥價虛高,老百姓負擔不起,醫保也負擔不起的。2019年7月12日,國家醫保局明確集采要全國推廣,明年開展第二批集采,政策也將有調整,品種依然框定在“4+7”的25個品種,報價將以“4+7”中標價格為“天花板”,最多可有三家同時中標,一家中標給 50%量,兩家中標給 60%量,三家中標給 70%量,而未中標品種還有機會去搶剩下的份額,不過剩下的份額恐怕競爭會更慘烈。

好了,概括起來一句話:過了一致性評價的,要想中標就拼價格;沒過一致性評價的,要想生存更得拼價格,從現在到未來,價格低者勝!

“4+7”中還有句“減少企業交易成本”,翻成口語就是要讓藥企降低大量的銷售費用。藥企的銷售費用常年居高不下。據統計,在236家上市藥企中有95股2018年的銷售費用率超30%,占比達四成。而在銷售費用走高的同時,研發費用卻遭到“擠壓”,在這95股中,公司的研發費用較上年同比下滑的有39股。這種畸形的局面,從下圖或可看出些端倪。

不展開解釋這圖了,你懂得。

面對這種怪現狀,不整治才怪。不光集采有降企業成本的表態,6月份開始的財政部穿透式核查,重點也是核查藥企的銷售費用。集采之下,藥企和醫院之間那友誼的小船可是說翻就會翻的。后面大家會看到,這么多年來,恩華藥業各產品線的主打產品,價格長期保持較低甚至最低,卻一直市占率不高。這只能說,呵呵,或許大概差不多是再便宜人家也不用。現在,大家要感謝集采,打掉灰色空間,合規陽光銷售,為物美價廉的藥企,鋪一條高速發展之路。以后,廣大藥企還是多把經費用到研發上、用到一致性過評上吧。

再說一致性評價。

這個一致性評價,是2015年國家藥監局為了提升國內藥品質量,要求國產仿制藥要和原研藥展開一致性評價,就是做實驗從數據上證明,國產的產品和進口的產品服用之后治療效果一致。如能通過一致性評價,就說明國產藥物質量過關,但對于國內企業來說,做這些實驗需要付出不低的成本,當年很多企業并沒有重視。在集采政策的推進下,現在國內企業參與一致性評價積極性高漲。

截至2019年5月31日,已通過一致性評價的有120多個品種,290個品規。麻精類藥品絕大部分沒有列入集采目錄,在“4+7”的25個品種中,麻精類藥品只涉及利培酮口服常釋劑型和右美托咪定注射劑。針對恩華來說,利培酮普通片已通過一致性評價,目前是3家過評,明年集采很可能是3家各分23%的市場份額;鹽酸右美托咪定注射液已申報,目前只1家過評。而生產麻醉類、精神類、神經類藥品的上市公司,面對一致性評價政策,各家的起跑線其實都差不多。根據目前仿制藥一致性評價的推進速度,預計口服產品大約5-8年內全部完成,注射劑大約10年內全部完成,因此集采政策對仿制藥行業的影響將持續10年左右。

引用董秘的話:公司在4+7帶量采購的產品市場份額比較小,80%的市場份額都是在非4+7城市,公司的中標價也比4+7帶量采購的中標價低。在一致性評價方面,2019年計劃申報13個主要品種,2019年后恩華的主要品種都將會完成一致性評價工作,我認為這位董秘講的還是很中肯的。

另,據2019年半年報披露:公司在藥品集中帶量采購的新招標模式下,加大被納入集采的產品在非集采試點區域的市場開發和招標工作,使被納入集采產品的銷售收入保持了較為穩定地增長,重點做好對非集采產品的市場推廣,提升了非集采產品的市場占有率和銷售規模,部分產品實現了較快增長。

說到這,基本可以給出結論:恩華的產品有價格優勢(后面會提到),集采中不中,最后都將是價格低者勝出;一致性評價,過了的利培酮明年會大幅提高市場份額,右美,如果過評了明年就躍進,沒過之前先小碎步前行。恩華,其實是集采政策的受益者,有點被錯殺的感覺哦。

02,對麻醉、精神、神經類藥品等產品線的判斷

這一部分推導,數多、圖多、專業名詞多,希望專業人士多拍磚。如果對這些論述和推導不感興趣只想看結論,可以直接轉到文末,結論在那。

恩華藥業,建企40余年,2008年上市,始終專注于麻醉類、精神類及神經類藥品的生產與研發,是A股市場唯一一家專注于中樞神經藥物的企業。

目前恩華的產品線、主要產品及占比情況如下

各產品占比情況如下:

這些藥對于我們大多數非醫學專業的人來說,簡直就是天書,我估計大家看了半天也不知道啥是個啥。

因此,我們去其繁瑣直接從大類上來看恩華各產品線的收入占比和利潤占比:

從上圖表我們可以發現,恩華的麻醉類、精神類利潤占比合計達83%,商業醫藥雖然占營收的35.8%但卻只占利潤的8%,神經類是獨立產品線但利潤占比僅4.3%。

換句話說,我們從公司的主營業務來看的話,要想把握恩華的未來,就要把握公司麻醉類、精神類藥物的增長情況,畢竟這兩大部分對于公司而言已經是主要的利潤來源了,因此,后面的分析我們重點放在麻醉類、精神類上。

(一)麻醉類

總體上看,恩華的麻醉類藥品,毛利率較高,穩定在88%以上;營收較穩,2015-2017同比增速在12-15%,2018年躍到40%;利潤占比穩定在50%左右;利潤增速,從2017的13%提升到2018的39.6%。

顯然,從這些數據中我們可以發現其高的成長,從14年的6個億的營收一直漲到18年12個億的收入,這從另一方面來說公司的麻醉類藥物正在增長市場份額,而市場份額的擴大,必然也會傳遞到業績上面,要知道麻醉類的藥可占公司利潤的一半之多。

所以為了搞清這個大類,我們需要細分其幾個重磅產品:咪達唑侖、依托咪酯、右美托咪定、瑞芬太尼。

2018年麻醉藥PDB樣本醫院銷售額TOP10情況如下:

盡管PDB樣本醫院銷售額與實際銷售額有出入,但能看出,麻醉藥重磅品種,是揚子江藥業的地佐辛、外資的丙泊酚等,重磅企業是恒瑞醫藥和人福醫藥;而恩華并不具備比較強勢的優勢,它的市占率較高的咪達唑侖、依托咪酯,市場規模也小于其他品種。

(這里介紹兩個概念,公立醫療機構和PDB樣本醫院,公立醫療機構包括:城市公立醫院、縣級公立醫院、城市社區中心及鄉鎮衛生院,這是國內藥品銷售的主渠道,通常占全部銷售額的80%以上,它所公布的數據,可以近似看作實際發生值。PDB樣本醫院,PDB是由醫藥工業信息中心開發的本藥物綜合數據庫,采集了很多家醫院的數據,不過由于樣本點所限,它的數據僅作參考)

因為,麻醉類產品對于恩華起著至關重要的作用,所以下面對恩華麻醉類產品一一進行分析。

1,咪達唑侖和依托咪酯。 這兩種是恩華的傳統產品,也是市占率最高的產品了。

目前的市場份額如下:

我們從上圖可以看出,咪達唑侖、依托咪酯的生產企業3-4家,其中恩華占據主導地位。考慮到目前沒有明顯競爭追趕者,這種市場格局大概率還是會繼續保持下去。

接著我們看看其銷售規模:

看這兩張圖的話,我們只能大概齊看出咪達唑侖、依托咪酯的銷售規模不算大、銷售增速國內在10%左右、國際在5%以下。

但終究覺得不過癮,通常情況下,公司不會輕易公布詳盡數據,有條件的話還是盡可能找到線索,盡量精確。

經過很長時間尋找、比對,終于讓我找到下面兩張公立醫療機構終端公布的恩華藥業主要品種銷售情況圖:

盡管數據不完全一致,但對于我們來說已經能大致判斷出公司未來的業績情況了。

根據上表推算,恩華的銷售額,2018~2019年咪達唑侖大概率在4億元以上,依托咪酯在3億元以上,這個數后面還會用到。有一種搞成了一次攻關小課題的感覺哦。

結論:安全起見,未來三年銷售增速,咪達唑侖按15%考慮,依托咪酯按4%考慮。

2、右美托咪定:右美上市后,國內銷售飛快增長,目前市場銷售額坐第四把交椅。

市場份額方面:恒瑞2009年上市,拿到市場的絕大部分份額;恩華2011年上市,2016年市場份額占到4%。右美在2017年增補進醫保,2018年前三季度樣本醫院銷售額同比增56%以上,其中恒瑞、恩華兩家2017年樣本醫院增速分別為15%、79%,2018前三季度增速分別為45%、212%。2018年,恩華的右美市場份額達到11.6%。恒瑞的右美則多年來市場份額一直保持在80%以上,如下圖所示:

市場規模方面:

2013-2017年中國公立醫療機構終端鹽酸右美托咪定注射液銷售情況(單位:萬元)

中國公立醫療機構終端鹽酸右美托咪定注射液的銷售額2016年17.7億元,2017年超過24億元。另外已知,恒瑞的右美于 2018 年銷售額16.8 億元,仍保持 10%以上的高增長。由此可以保守推算恩華的右美2018年的銷售額,2017的24億*(1+10%)*11.6%=3億元。

一致性評價方面:

麻醉類同類產品一致性評價進度和醫保情況如下:

正如上圖所示,右美的競爭企業一共5家,只有揚子江1家過評,恩華、恒瑞、人福、科倫4家上市公司以及四川國瑞申報。

在首批“4+7”集采中,中標企業為揚子江。集采前后價格變化情況如下圖:

很明顯,恩華的右美與恒瑞、揚子江的相比價格最低,更明顯低于“4+7”中標價。

這樣的話,就看明年集采前,右美會有幾家過評了,都不過評的話,則揚子江會占50%的市場份額,對恩華無負面影響;如果4家都過評,則5家競標,會有3家中標并切分70%的市場份額,這一點需要觀察。恩華的價格優勢決定了,右美市場對恩華,只有更好。

結論:恩華的右美托咪定,現在的市占率11.6%,市場份額未來有較大上升空間;價格最低,集采中與不中,都有競爭優勢,既然2017年樣本醫院增速為79%,為了安全就打個骨折,未來三年銷售增速按20%考慮。

3、瑞芬太尼:麻醉劑市場銷售額前三強。芬太尼類產品(包括芬太尼、舒芬太尼和瑞芬太尼)是麻醉鎮痛藥領域內的主流產品。根據國家藥監局數據,國產芬太尼共有28個批準文號,宜昌人福擁有11個產品批號,三種都有;恩華藥業擁有5個批號,有芬太尼和瑞芬太尼,見下圖:

市場份額方面:芬太尼系列2012年占據整個麻醉鎮痛藥市場超過50%的份額,不過隨著地佐辛的放量,市場份額開始下滑。下面這個圖僅做參考,PDB樣本醫院數據2017年恩華的瑞芬太尼占2%。人福的瑞芬太尼占92.5%。

市場規模方面:根據PDB數據,2017年三者合計樣本醫院銷售額為9.93億元,同比增長12.52%。其中芬太尼實現銷售1.07億元,同比下滑2.92%;舒芬太尼實現銷售4.24億元,同比增長13.24%;瑞芬太尼實現銷售4.63億元,同比增長16.12%。從趨勢上看,芬太尼可能會逐步被舒芬太尼和瑞芬太尼替代。根據訊息,人福2017年芬太尼系列產品銷售收入超過20億元;恩華2017年度芬太尼系列產品銷售收入約4000萬元。

瑞芬太尼:2018年10月,瑞芬太尼新納入國家基藥目錄,醫保部門會按程序將基藥目錄內的治療性藥品優先納入醫保目錄范圍。人福的瑞芬太尼2018年收入增速約20%。而恩華的瑞芬太尼即將申報一致性評價,未來這一塊恩華有搞頭。

舒芬太尼:國產的枸櫞酸舒芬太尼注射液目前僅有宜昌人福獲批生產。米內網數據顯示,該產品2017年在中國公立醫療機構終端的銷售額接近17億元,市場足夠大。恩華的舒芬太尼于2018年7月17日進入優先審評,未來有望打破人福該產品的獨家生產現狀。

阿芬太尼:人福是優先審評報生產,恩華的獲批進度或許不會落后太多。

結論:總體看,按照2017年4000萬的規模,如按20%的增速,2018年或在5000萬左右,恩華這個版塊體量尚小,但未來發展值得期待,瑞芬太尼未來三年增速保守地按15%考慮。

4、丙泊酚:麻醉劑市場銷售額前三強。目前丙泊酚市場主要被外資占據,其中原研企業阿斯利康占46.5%的份額,費森尤斯卡比占39.3%。國內的西安力邦、四川國瑞和廣東嘉博三家分別占據5.02%、4.83%、4.33%的份額。恩華2012年獲批,主要生產丙泊酚乳狀注射液,7年過去了,恩華市占率依然很低,還不到1‰。

之所以分析丙泊酚,是因為2017年開始丙泊酚列入醫保,而進醫保目錄就意味著開始放量,這一塊非常值得期待。

(數據來源:藥智數據)

從上表看,阿斯利康的得普利麻、費森尤斯卡比的靜安,售價是國產丙泊酚的5倍左右。恩華的丙泊酚,價格保持最低,符合人民強烈要求降藥價的呼聲,整個丙泊酚市場巨大。2019年6月14日董秘表示:近幾年丙泊酚銷售增長較快,每年保持在25%以上的增長。

結論:恩華的丙泊酚,具備價格優勢,市占率方面有較大上升空間。基數低,未來三年,增長率可按25%考慮。

5、最后說說地佐辛和羥考酮。

這兩個品種,恩華已經申報生產。

地佐辛:是國內麻醉領域銷售額的NO1,揚子江市占率為100%。2018年中國公立醫療機構終端化藥注射劑銷售額,揚子江的地佐辛注射液銷售額超過50億元。2018年2月1日訊近日,CDE受理了恩華藥業地佐辛注射液的上市申請,恩華藥業有望成為繼揚子江后國內第2家上市地佐辛注射液的廠家。如果2019年內恩華能把地佐辛批出來,未來發展勢頭肯定要勝于右美。

羥考酮:國內大約10億以上的市場空間,國產只有華素批了片劑,針劑還沒有企業獲批,恩華一旦獲批也是麻醉線的強驅動力。

到目前為止我們吧恩華德麻醉藥產品都梳理了一遍,整體來看各項產品都保證一個穩定的增長態勢,如果總結起來就入下表:

如果在綜合來看的話:

麻醉劑市場,外企的市場份額逐年縮小,人福、恒瑞、恩華的占比逐年提升。我國麻醉藥市場增長,無論是考慮占藥品總量的比例,還是對比國外麻醉藥市場,未來都有很大發展空間。

但,做投資排在第一位的就是要安全,比如,要做好MYZ打上3年5年、股票市場一直低迷的準備。上表幾大產品的未來增速都是取的保守值,可用來推算出麻醉類產品整體的未來三年的保守增速:13%。

那未來會有意外收獲嗎,肯定會有收獲,而且不是意外,丙泊酚、地佐辛、舒芬太尼、阿芬太尼、普瑞巴林膠囊和羥考酮注射液,這些產品的未來發展我們并沒計算在增速內呢,現在不做提前預喜,收獲時也不用覺得意外,一步一步扎實朝前走就是啦。

因此,恩華的麻藥產品這個大板塊,未來三年銷售增速,根據以上梳理取13%的增速是比較保守的。

(二)精神類產品線

從上面收集的數據來看,恩華的精神類產品線,主營收入增速,近幾年穩定在18%以上;毛利率,近五年穩步上升;利潤增速,近兩年在24%以上。恩華在這個領域,屬于優等生。

中國公立醫療機構終端化學藥精神安定藥銷售情況(單位:萬元)

據米內網數據,精神安定藥的市場規模從2016年起已突破百億元,銷售額增長率每年均保持在10%以上。

化學藥精神安定藥部分企業市場份額情況如下:

以上兩張圖統計口徑不一,需要合起來看,精神安定類藥企,豪森藥業多年來一直排第一、但市占率下滑明顯;恒瑞醫藥在該領域增長迅速,或許2019年市占率就能排第一;而恩華藥業則不慍不火,2013到2018年,市占率僅從7%提升到8.9%。排在這三家后面的還有第四阿斯利康、第五西安楊森,2018年市場份額分別為6.69%、5.60%。

精神類藥物是恩華的重要增長點,從2005-2018年年復合增長率在20%上下,高于行業的平均值。

樣本醫院數據顯示,2017年抗抑郁藥銷量排名居前的是氟哌噻噸+美利曲辛、舍曲林、艾司西酞普蘭;抗癲癇藥類銷售額排名居前的為丙戊酸鈉、左乙拉西坦、奧卡西平;而這些恩華并不生產。恩華的產品主要有阿立哌唑、度洛西汀、利培酮、齊拉西酮、丁螺環酮等,下面一一分析。(以下的圖表數據,部分引自廣證恒生的報告《招標進度加速核心品種銷售放量,估值底部造就投資性價比》,但分析結論由本人作出)

1、阿立哌唑:是一種新型非典型抗精神分裂癥藥物。由美國施貴寶和日本大冢聯合開發,于2015年4月失去專利保護。國內已上市的阿立哌唑劑型包括口服制劑、短效和長效肌肉注射劑。2018年H1阿立哌唑的樣本醫院終端市場主要有大冢制藥、中西制藥、康弘藥業和恩華藥業四家,市占率分別為50%、15%、32%和2%。恩華藥業是2016年才進入這個市場,市場份額較小,但市占率提升明顯。從中標情況看,恩華 2016-2018累計中標省份13 個,近三年中標數在眾多藥企中位居榜首。

從終端銷售分析,阿立哌唑樣本醫院銷售2012年的0.89億元增長至2017年的1.4億元,2012-2017年CAGR約9.69%,2018年H1實現銷售0.76億元,同比增長10%。

恩華藥業的阿立哌唑,樣本醫院從2016年的15萬元,2018年 H1實現165萬元。

綜上,隨著阿立哌唑片進入國家醫保甲類,恩華的阿立哌唑的市場份額未來有較大提升空間。

同時也要看到,阿立哌唑未來幾年的市場競爭將進一步加劇:據網上資訊,將三年來,華海藥業有望通過海外上市品種轉報渠道國內上市,科倫藥業開發的一月給藥一次微晶產品阿立哌唑長效肌肉注射劑獲臨床試驗批件,康弘藥業的阿立哌唑口崩片通過一致性評價,康弘藥業收到阿立哌唑口服溶液的生產批件。相比之下,恩華在阿立哌唑方面沒有更新的訊息,盡管市場足夠大,二、三年內銷售增長或無壓力,但未來競爭需要提早應對才好。

市場規模和份額:據米內網數據,阿立哌唑片劑2017年在中國公立醫療機構終端銷售額為8.32億元,領先企業康弘藥業占比47.33%、大冢制藥占比32.81%、上藥中西制藥占比19.03%。恩華藥業占0.83%。推算2018年銷售額,8.32*(1+9.69%)=9.12億元,假設恩華占1%,則為900多萬元。

結論:恩華的阿立哌唑,基數低,市場空間大,未來三年銷售增速,將大于樣本醫院年復合增長率10%的值,保守預估為20%。

2,度洛西汀:系禮來研發的抗抑郁藥,能有效治療抑郁的情緒癥狀和軀體癥狀。最大的特點是能夠改善抑郁癥伴有的軀體疼痛癥狀,并且在性功能方面的副作用遠小于其他一線用藥。度洛西汀適應癥廣泛,是最具重磅前景的抗抑郁藥之一。

度洛西汀2005~2013年全球銷售復合增長率達28.6%,2013年專利到期。2017年中國公立醫療機構終端度洛西汀銷售額為7.56億元;度洛西汀樣本醫院銷售從2012年的0.7億元增至2017年的2億元,2012-2017年復合增長率約21%,2018年H1實現銷售1.12億元,同比增長21%。

中標情況,2016-2018年度恩華藥業累計中標省份有大幅提升,在眾多藥企中中標數量位列第一。

2014年恩華藥業首次中標度洛西汀,在2017年收入規模6500萬左右,2018年為1億元左右。樣本醫院銷售數據顯示,從2013年至2017年,5年復合增長率338%。2018年H1實現樣本醫院銷售1152萬元,復合增長率為39%。

市占率方面:2016年時,國內銷售主要有禮來、中西藥業、恩華藥業三家;禮來占據主要市場,但份額處于下滑中,中西藥業、恩華藥業的占有率不斷提高,恩華市占率從2013年不到1‰提升至2018年H1的10%。

規格方面,Lily在國內上市了30mg、 60mg 規格,而中西藥業和恩華藥業都為 20mg 規格。

再看價格,度洛西汀同等規格的產品,恩華在三家公司中價格一直最低,具有競爭優勢。

未來競爭,華海藥業的度洛西汀2017年獲得美國 ANDA,一方面其度洛西汀包含 20mg、 30mg、 60mg 三種,規格方面有優勢;另一方面符合“優先審評審批” +“視同通過一致性評價” +“招標、醫保支付單列”的標準,華海有望加速上市,通過高質量及政策優勢搶占市場,實現進口替代。

綜上,恩華的度洛西汀,市占率有提升的大空間;未來三年銷售預估增速,按過去幾年復合增速21%的九折考慮,取18%。

3、利培酮:利培酮用于治療急性和慢性精神分裂癥。用于治療急性和慢性精神分裂癥以及其它各種精神病性狀態的明顯的陽性癥狀和陰性癥狀。也可減輕與精神分裂癥有關的情感癥狀。

市場規模:中國公立醫療機構終端顯示2017年,利培酮片的銷售額為6.22億元。從樣本醫院銷售看,利培酮從2012年的1.52億元至2017年的1.5億元,基本保持平穩。恩華的利培酮的樣本醫院銷售2012年的1309萬元至2017年的1363萬元,同樣保持平穩。

利培酮的市場份額:從下圖觀察,楊森制藥占據近一半的市場份額,其余市場份額則由十余家企業掌握。恩華藥業2018年H1市占率10%,在眾多企業中排名第三,市占率變化不明顯。按10%推算,假設2018年市場規模不變的話,恩華的利培酮銷售額在6000多萬元。

再看下圖的價格情況,從整體產品價格看,利培酮終端價格降價幅度較大,但不同企業面臨的降價壓力差異明顯,楊森制藥、強生、恩華藥業三家企業的利培酮市占率位居前三,相應的,他們的利培酮近5年的年復合降幅較小。恩華1mg利培酮片劑的價格從2013年的1.471元降低至2018年H1的1.385元,年復合降幅為1.2%,屬于可控范圍。

一句話概括,恩華的利培酮片通過一致性評價,目前是3家過評,明年集采大概率會3家分70%的市場份額,從10%的市占率一舉提高到20%以上。未來三年銷售增速,預估為25%。

4,齊拉西酮:齊拉西酮由輝瑞于1987年研制合成,齊拉西酮的適應證包括精神分裂癥、雙相情感障礙急性燥狂發作及混合性發作。2007年,輝瑞公司的鹽酸齊拉西酮膠囊獲準進入國內。鹽酸齊拉西酮沒有在中國申請化合物專利,也沒有申請行政保護。2006年,恩華藥業獲得鹽酸齊拉西酮原料、片的批文;2009年,恩華藥業獲得甲磺酸齊拉西酮原料和注射液批文。

市場規模:據米內網數據,2017年中國公立醫療機構終端精神安定藥銷售額為125.28億元,齊拉西酮占據精神安定藥3%的市場份額,約3.7億元。

市場份額:齊拉西酮樣本醫院銷售從2012年的0.37億元減少至2017年的0.34億元,2012-2017年CAGR約-1.65%,在奧氮平和喹硫平的沖擊下,齊拉西酮銷售整體有下滑趨勢。2018年中國公立醫療機構終端銷售額顯示,齊拉西酮銷售額下降2.3%。2012年,輝瑞的市場份額高達70.82%,恩華藥業市場份額為10.37%,而后恩華藥業市占率不斷提升,2018年為45.25%,約1.67億元。

銷售增速:恩華藥業自2009年開始首次中標齊拉西酮,后來每年保持一定的中標省份數量,20mg膠囊劑已累計中標34個省和區域,在同一劑型規格中是中標最多的企業。由于中標省份數量領先,中標后產品營銷增長快,恩華藥業齊拉西酮在樣本醫院的銷售從2012年的669萬元至2017年的1161萬元,5年復合增長率達到11.65%,與齊拉西酮市場銷售年復合增長率-1.65%相比表現突出。2018年H1實現樣本醫院銷售518萬元。

從齊拉西酮終端價格分析,2018年H1,原研廠家輝瑞20mg膠囊劑的價格8.094元,40mg膠囊劑的價格為13.687元,恩華藥業20mg膠囊劑的價格為2.503元,這幾個產品近五年均有小幅度的降價,其中恩華藥業20mg膠囊劑近5年的復合降幅為1.71%,降價壓力不大。

綜上,未來市場份額,恩華的齊拉西酮仍有上升空間;銷售增速,未來三年給PDB復合增長率11.65%打個8折,取值為9%。

5、丁螺環酮:抗焦慮藥,其臨床應用最大的優勢就是沒有用藥依賴性和斷藥反應,安全性較高。丁螺環酮原研廠家是百時美施貴寶,原研于1985年上市,專利于2001年過期,原研沒有國內上市,學術推廣主要恩華來做,國內醫生對該藥的認知度不高,市場規模不大。

從終端銷售分析,丁螺環酮樣本醫院銷售從2012年的0.1億元增長至2017年的0.25億元,2012-2017年CAGR約20.58%,2018年H1實現銷售0.13億元,同比增長13.08%。近年丁螺環酮經快速發展后進入平穩增長軌道,樣本醫院銷售增長率均維持在10%以上。

從歷年來累計中標省份數量看,恩華藥業達到31個,僅次于北大醫藥,2016年-2018年恩華藥業中標省份數量為7個,位居榜首,北大醫藥中標省份數量為5個,華素制藥中標省份為3個。

由于中標省份數量領先,恩華藥業丁螺環酮在樣本醫院的銷售從2012年的604萬元提升至2017年的2056萬元,5年復合增長率達到27.75%。2018年H1實現樣本醫院銷售1104萬元,同比增長16.95%。丁螺環酮市場目前市場上僅恩華藥業、北大醫藥和華素制藥三家企業在生產銷售,其中恩華藥業占據丁螺環酮的主要市場份額,市占率從2013年69.77%穩步提升至2018年H1的83.56%。

從產品價格分析,根據樣本醫院終端數據,2018年,恩華藥業、北大醫藥、華素制藥規格為5mg的丁螺環酮片的終端價格分別為0.78元、0.76元和0.83元,恩華藥業2013-2018年丁螺環酮價格的年復合降幅為1.82%,處于正常水平,近年來降價幅度不大。

據米內網數據,2017年中國公立醫療機構(城市公立醫院、縣級公立醫院、城市社區中心及鄉鎮衛生院)終端鹽酸丁螺環酮片銷售額為1.3億元,其中江蘇恩華藥業占69.84%,約9000萬元。

綜上,丁螺環酮,市場份額穩定,未來三年增速,給2012-2017年CAGR約20.58%打個八折,取16%。

Ok,精神類產品基本分析完了,分類情況如下:

綜上,恩華的精神類藥品,恩華的產品較多,大多都不是一線品種。但價格低,未來替代進口市場空間大。根據上表幾大產品的未來增速推算,可得出精神類產品未來三年的保守增速:15%。

(三)神經類產品

恩華的神經類產品,營收占比穩定在3%,利潤占比穩定在4%。所占比重小,因此咱們簡單看一下。

加巴噴丁膠囊:加巴噴丁是美國Warner-Lanbert公司首先開發的抗癲癇藥。恩華產品于2004年獲批,原研沒有進入國內市場,國內企業三家,市場規模不大,推廣方為恒瑞和恩華。

市場份額:近5年來,恩華藥業的加巴噴丁市占率提升迅速,市占率從2013年的37.24%提升至2018年H1的68.96%。2017年中國公立醫療機構終端抗癲癇藥TOP10品種中,加巴噴丁占4.55%的市場份額,約1.9億元,則恩華的加巴噴丁的銷售額大約1億多元了。

銷售額情況:恩華藥業的加巴噴丁主要有100mg和300mg兩個規格。100mg加巴噴丁樣本醫院銷售,五年復合增長率11.73%;300mg加巴噴丁樣本醫院銷售五年復合增長率31.04%。據2019年半年報披露:上半年神經類產品營收同比增34.9%,主要系主打產品加巴賁丁收入增長較快影響所致。

總之,加巴噴丁在恩華的產品中屬于億元產品序列,競爭者也少。保守估計,未來三年銷售增速在15%以上。

(四)商業醫藥

最后,說幾句商業醫藥,這一塊占的比重小。全資子公司恩華和信主要從事公司自產的制劑類產品批發銷售;恩華和潤主要從事藥品的批發業務;恩華連鎖主要從事藥品的零售業務。恩華藥業的商業醫藥占營業收入的比重由高點2008年的53.5%下降至最新的34.1%,貢獻的毛利潤占比由2008年的10.2%下降至5.1%。2012年至今,公司參股的商業醫藥公司在多個年份虧損,如下表所示。

可喜之處是現在已有改觀,2019年上半年,從事藥品批發和零售的恩華和潤、恩華連鎖、恩華和信、香港恩華,凈利潤同比都出現大幅提高,促使商業醫藥板塊增長明顯。

雖然恩華的商業醫藥貢獻利潤不多,但從布局上看,在兩票制下,保持了公司自己的通路。從醫藥產業鏈來看,恩華的研發、生產、流通方面均已打通。商業的布局,保持現狀即可,盈利多了則屬于額外貢獻。對于這個版塊,就不做估值了。

至此,恩華的麻醉類、精神類、神經類以及商業醫藥就分析完了。通過上面對幾大板塊的深入分析我們對其未來增速得出以下結論:麻醉類13%、精神類15%、神經類15%,我愿給出恩華未來三年的綜合增速保守值為15%。大家如果回顧恩華過去發展以及業績增速我們對未來的判斷其實是相對保守的

換個視角,這近年來公司每次公布預測歸屬利潤增速都是15-35%,下限與我預測的銷售增速保守值相同,挺巧,而每次利潤實際實現值都在20%以上,不吹不擂,說有把握的話,恩華的管理層還是很靠譜的。

總體感覺,恩華的幾大板塊布局全,上市的產品體量小,不過價格都低,未來市場空間大,更難得的是公司四十年來穩中有進,與各家大型藥企展開競爭,先生存、再發展、不冒進,市場份額一直在慢慢攀升,經營管理層比較讓人放心,這次國家推行的集采即將擴面,對于恩華實在是難得的機遇和巨大的風口。基于以上綜合的分析和測算,我們認為恩華未來三年的銷售增速我認為15%是可以達到的。

到現在為止,我們已經對恩華這家公司未來的業績增速有了一個基本的判斷,接下來最重要的就是估值情況了,因為一家公司如果光有成長而估值過高的話,現在對于我們來說也不是一個很好的投資,預聽估值如何,且聽下回分解....

更多分析文章,請關注微信公眾號:價值成長。總有你想要的。

丁楠華