科技改變生活 · 科技引領未來

科技改變生活 · 科技引領未來

(報告出品方/作者:中泰證券,陳晨、王璇)1焦煤行業概述焦煤簡介:主要用于鋼鐵冶煉,是重要的資源品煤炭的主要分類。我國是煤炭資源大國,截止2020年,已探明儲量約1432億噸,占世界已探明儲量的13.3%(BP能源),是世界上最大的煤炭生產

(報告出品方/作者:中泰證券,陳晨、王璇)

1 焦煤行業概述

焦煤簡介:主要用于鋼鐵冶煉,是重要的資源品

煤炭的主要分類。我國是煤炭資源大國,截止 2020 年,已探明儲量約 1432 億噸,占世界已探明儲量的 13.3%(BP 能源),是世界上最大的 煤炭生產國和消費國。煤炭按照煤化程度從低到高依次分為:褐煤、煙 煤和無煙煤,在已探明的保有資源儲量中占比分別為 12%、78%、10%, 按照工業用途可分為動力煤、煉焦煤、噴吹煤和化工用煤等四種。大部 分煤種都可以用作動力煤,出于經濟考慮,多數使用褐煤和部分煙煤, 主要用于火力發電及建材;煉焦煤是煙煤的一部分品種,主要有貧瘦煤、 瘦煤、主焦煤、肥煤、1/3 焦、氣肥煤、氣煤等,噴吹煤主要為無煙煤 及貧瘦煤,煉焦煤和噴吹煤主要用于鋼鐵冶煉;由于技術進步,在無煙 煤基礎上,越來越多煤種可用作化工用煤。

煉焦煤是鋼鐵冶煉過程中不可缺少的原材料。主要包括主焦煤、肥煤、 氣肥煤、氣煤、瘦煤、貧瘦煤、1/3 焦煤等,焦煤通過一定配比來生產 焦炭,焦炭在高爐中充當還原劑、發熱劑等,是一種較為稀缺的資源。 隨著國內經濟的快速發展,鋼鐵工業產能快速擴張,焦炭產量逐年提高, 對焦煤需求量逐步增加。目前我國已成為世界上最大的煉焦煤生產國和 消費國,2021年我國煉焦煤精煤產量約 48992 萬噸,消費量約 54542 萬噸,進口約 5470 萬噸,出口約 9 萬噸,煉焦煤是我國具有非常重要意義的資源型和能源類產品。2021年煉焦煤原煤總產量 12.5 億噸,占煤炭總產量(40.7 億噸)的 31%。

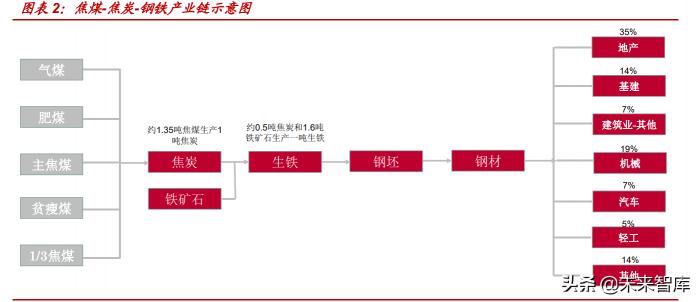

煤焦鋼產業鏈:焦煤處于最上游

焦煤屬于資源型產業,焦煤生產位于煤焦鋼產業鏈的最上游。焦煤礦生 產出煉焦煙煤后送入洗煤廠洗選,洗選出煉焦精煤。然后煉焦精煤在焦化廠經過高溫干餾生成焦炭。我國焦煤幾乎全部用于生產焦炭,焦炭主 要用于冶煉生鐵,其余少量用于化工和有色金屬冶煉。鋼材的下游需求 主要為建筑以及汽車和機械行業,合計超過 80%。

每生產一噸焦炭大約需要消耗煉焦煤 1.35 噸,每生產一噸生鐵大約需要 消耗焦炭 0.5 噸和鐵礦石 1.6 噸。煉焦煤的灰分和硫分在焦炭形成過程中幾乎全部進入到焦炭中,而焦炭中的灰分和硫分是有害組分,配煤時 要盡量控制灰分和硫分的含量;煉焦煤的揮發分應控制在 25%-32%之 間;黏結指標分為膠質層最大厚度 Y 和黏結指數 G,分別需要控制在 17-22mm 之間和 60-75 之間。

主焦煤屬于強粘結性、結焦性的煉焦煤煤種,是焦炭生產中不可或缺的 基礎原料配煤。根據焦煤期貨交易手冊,通常在焦炭生產中,對主焦煤 的配入比例一般存在下限要求,一般比例大約占 30%-50%,主焦煤作 為最具有代表性的煉焦煤,聯接著煤、焦、鋼三個產業,在產業鏈條上 具有重要地位。為了生產高質量的焦炭,部分焦化廠的主焦煤和肥煤的 配入比例高達 85%-90%,而弱黏結煤的配入比例不超過 5%甚至不配瘦 煤等弱黏結煤。

2 供給:國內新增產能有限,國外進口受限,供給端收緊預期強

國內新增產能有限,進口或將明顯下滑,供給端收緊預期強。我國煉焦 煤資源分布不均衡,儲量和產量主要集中在華北,山西約占總儲量的 56%,山西省在全國焦煤資源中具有舉足輕重的地位。碳中和背景下, 未來新建產能僅 3000 萬噸(占當前總產能不到 3%),同時安監等政策 趨嚴下有一批衰退礦井存在退出預期,另外動力煤保供政策下,部分跨界煤種用于保供也擠占煉焦煤生產,整體而言,國內產出增量有限。焦 煤對外依存度高(10%-13%),進口主要來自于澳、蒙、俄等國,澳煤 進口停止,蒙煤受疫情擾動低位徘徊,俄羅斯存在一些潛在增量但難以 彌補澳煤缺口,疊加國際焦煤價格在高位,預計焦煤進口量繼續收縮。 整體而言,焦煤供給端收緊預期強。

產能:國內資源分布不均衡,山西產量最大

我國煉焦煤資源分布不均衡,主要集中在華北和華東。國內資源中 1/3 焦煤和氣煤所占比例相對較多(46%),而主焦煤、瘦煤、肥煤等煉焦主 要用煤所占比例相對較小,分別為 23、16%、13%。從國內焦煤儲量區 域分布來看,山西資源儲量最多,占比約56%,其后分別為安徽(8.5%)、 山東(6.1%)、貴州(3.6%)、黑龍江(3.5%)、河北(3.3%)等地。 我國煉焦煤的煤質較差,可選性差,約 62%的煉焦煤是難選和極難選煤, 中灰、中硫煤和高硫焦煤、肥煤占煉焦煤總量的比例超過 1/3。

從儲量角度看,在國內各省市幾乎都有不同數量已查明的煉焦煤資源分 布,其中山西資源分布最多。山西省古交礦區以肥煤、主焦煤為主,汾 西、離石、柳林、鄉寧等礦區以主焦煤為主,平朔、嵐縣、大同礦區以 氣煤為主,霍州礦區以肥煤為主,潞安礦區以瘦煤、貧煤為主。其次為 山東省,以氣煤和 1/3 焦煤為主,也有不少高硫肥煤。此外,安徽的淮 北礦區以氣煤、肥煤、焦煤、1/3 焦煤為主;河北的開灤和峰峰(邯鄲) 礦區以肥煤、1/3 焦煤和焦煤為主,是除山西省外華北地區的主要煉焦 煤基地之一;貴州的盤江礦區以優質的低硫肥煤為主,六枝礦區以高硫焦煤為主,水城礦區則以氣煤和 1/3 焦煤、焦煤為主;河南的平頂山礦 區以低硫 1/3 焦煤為主,是中南地區主要的煉焦煤基地;黑龍江的七臺 河礦區以 1/3 焦煤和焦煤為主,雞西、鶴崗和雙鴨山等礦區以 1/3 焦煤 和氣煤為主。

從產量角度看,煉焦煤產量主要集中在華北地區、西南地區和東北地區, 山西省的產量最大。整體來看,我國煉焦原煤產量呈逐年上升趨勢,受 春節因素影響,一季度產量波動較大,其他月份全年較為平均,下半年 產量要高于上半年。2021 年全國煉焦精煤總產量為 4.9 億噸,同比增長 1%。

2021 年山西煉焦原煤產量為 6.6 億噸,占全國產量(12.5 億噸)的 53%,此外產量較多的省份還有安徽(1.09 億噸,9%)、山東(9089 萬噸, 7%)、內蒙古(6028 萬噸,5%)、貴州(5595 萬噸,5%)、新疆(5355 萬噸,4%)、黑龍江(4649 萬噸,4%)、陜西(4366 萬噸,3%)。

從細分的品種來看,產量最高的為氣煤,2021 年全年產量 4.8 億噸(占 總產量 38%),產量最高的省份分別為山西(2.9 億噸)、安徽(5344 萬 噸)、山東(5036 萬噸);其次為主焦煤,2021 年全年產量為 2.9 億噸 (占總產量 23%),其中山西產量為 1.7 億噸(占比為 59%),內蒙古 (3277 萬噸)、貴州(2596 萬噸)產量分列二、三位;此外,1/3 焦煤、 肥煤、貧瘦煤、瘦煤、氣肥煤產量占比分別為 14%、8%、8%、5%、 4%,各煤種占比結構比較穩定。

產能增減:新建產能有限,山東“三個堅決”退出 3000 萬噸產能

中和背景下,焦煤未來新建產能有限。煤炭行業整體缺乏前期規劃, 新建投資較少,碳中和背景下,新批礦井難度大,焦煤來增量產能非常 有限。根據統計(主要統計行業頭部企業和主要產區),發現焦煤新建煤 礦共計 13 個,合計產能約為 3000 萬噸,其體量相對于每年 11 億噸的 煉焦原煤產量而言明顯較低,只占不到 3%,未來增產潛力小,產能增 速低。

安監形勢趨緊,山東“三個堅決”退出 3000 萬噸產能。山東省印發《全 省落實“三個堅決”行動方案 (2021—2022 年)》的通知,要求 2021 年全省 30 萬噸/年及以下 8 處煤礦全部關閉,核定產能 240 萬噸;采深 超千米沖擊地壓煤礦關閉 19 處,核定產能 3160 萬噸,合計淘汰產能 3400 萬噸。截至 2020 年底,山東省在產煤礦 96 處,合計產能 12656 萬噸,此次淘汰產能占比 26.9%。此次退出的主要為煉焦煤,約 3000 萬噸,或將進一步加劇全國煉焦煤供給緊張的局面。

動力煤保供政策下,部分跨界煤種用于保供,擠占煉焦煤生產。比如貧 瘦煤、瘦煤、氣煤等,在 2021 年第三季度全國原煤總產量同比增長近 1%,而貧瘦煤、瘦煤、氣肥煤、氣煤等跨界煤種單月產量維持負增長, 第三季度累計產量分別下降 3.9%、3.9%、6.3%、1.2%,動力煤保供對 煉焦煤生產的擠占,對其價格上漲也有一定的助推作用。

國外資源分布:分布集中,澳大利亞是出口第一大國

資源分布與生產較為集中。從全球儲量分布來看,煉焦煤資源的 50%分 布在亞洲,25%分布在北美洲,其他地區約占 25%。可采儲量角度來看, 80%集中在俄羅斯(41%)、中國(23%)和美國(17%)三個國家,其余國家 占比較小,英國約占 7%,澳大利亞、波蘭、南非和印度分別約占 2%, 加拿大約占 1%,其他國家約占 3%。從產量來看,2019 年,全球煉焦 精煤產量 10.07 億噸,中國煉焦精煤產量為 4.7 億噸,占比為 46.7%。

全球煉焦煤供給相對集中,澳大利亞是煉焦煤主要出口國。根據世界煤 炭協會近幾年數據,煉焦煤全球的貿易量約為 3.2 億噸,其中澳大利亞 約出口 1.8 億噸左右,占比超過一半,且其煉焦煤資源好(低灰、低硫), 是國際優質煉焦煤主要供應國家,澳煤價格是全球主流的焦煤價格參考。 接下來是美國、加拿大、俄羅斯、印度尼西亞、蒙古等,這些國家儲量 豐富、煤質穩定。美國煤炭資源豐富,占世界儲量的 1/4,且資源分布 較均衡,生產的煉焦煤約 80%用于出口;加拿大煉焦煤儲量豐富,品質 良好,近年來出口到中國的量逐年遞增;俄羅斯煤炭儲量豐富,煉焦煤 資源不僅儲量大且品種齊全,主要出口到日本、韓國及中國東北地區; 這些國家焦煤出口定價一般以跟隨澳煤價格為主。蒙古煤炭大部分為煉 焦煤,煤層埋藏淺、厚度大、易開采。近年來隨著政府對煤礦及鐵路等 基礎設施的投資建設,蒙古國焦煤的產能增長迅速,但因其運輸受限(汽 運),主要出口中國,價格走勢主要受中國供需格局的影響。

我國進口:澳煤、蒙煤進口受限,缺口彌補難度大

我國煉焦煤進口主要來源于澳大利亞、蒙古國、俄羅斯、加拿大、美國 這五個國家。2020 年,我國進口焦煤共 7262 萬噸,其中從澳大利亞進 口焦煤3535萬噸,占總進口量的48.7%;從蒙古國進口焦煤2377萬噸, 占總進口量的 32.7%;從俄羅斯進口焦煤 673 萬噸,占總進口量的 9.3%; 從加拿大進口焦煤 466 萬噸,占總進口量的 6.4%;從美國進口焦煤 95 萬噸,占總進口量的 1.3%。2021 年,煉焦煤累計進口 5465 萬噸,同 比下降 25%。受中澳地緣政治問題影響,澳煤進口量從 2020 年 12 月 到 2021 年 9 月連續十個月為零,10-12 月,前期在港澳煤通關約 617 萬噸,全年累計進口量下降 83%,占總進口量比例下降至 11.3%;蒙古 國由于疫情影響,口岸通關持續受限,通關車輛較少,2021 年全年進口 量僅為 1404 萬噸,同比下降 41%,占總進口量比例下降至 26%;其他 三國進口量均有一定提升,供應增量有限,難以彌補澳煤、蒙煤缺口, 2021 年俄羅斯、加拿大、美國進口量分別為 1067 萬噸、927 萬噸、1018 萬噸,同比增長分別為 59%、99%、+971%,占比分別 20%、17%、 19%。

主要進口國——蒙古:

由于地緣優勢,大部分的蒙古煤炭資源出口到中國,我國從蒙古的進口 量逐年增加,蒙古國煉焦煤正逐漸成為國內煉焦煤供給缺口的重要補充。 蒙古國煤炭資源豐富,西部區以產焦煤為主,東部區以產褐煤為主。我 國從蒙古國進口煉焦煤,主要通過中蒙兩國邊境口岸來進口,包括甘其 毛都口岸(原 288 口岸,內蒙古巴彥淖爾)、策克口岸(內蒙古阿拉善)、 滿都拉口岸(內蒙古包頭)、塔克什肯口岸(新疆青河縣)等。其中塔班 陶勒蓋煤礦是世界上最大的尚未完全開發的露天焦煤礦,距中國邊境約 250 公里,中國進口該礦的主要焦煤就是通過嘎順蘇海圖口岸—甘其毛 都口岸實現的。礦區煤炭儲藏面積達 400 平方公里,該煤礦屬優質煉焦 用煤,原煤出焦率 60%以上,是世界上的緊缺煤種。初步探明的煤儲量 約為64億噸,其中主焦煤18億噸、動力煤46億噸。煤質的水分為0.6%、 灰分為 22%、硫分為 0.5—0.8%、發熱量為 5000—5500 大卡,品質較 好。納林蘇海特煤礦煤種主要為肥氣煤,主要通過策克口岸進入國內。 蒙古疫情反復,口岸通關間歇性停止,2021 年全年進口量僅為 1404 萬 噸,連續兩年進口量下降,較 2019 年高點下降 58%(或-1974 萬噸)。 蒙煤進口受限,也是煉焦煤供需緊張的一個重要原因。近期甘其毛都口 岸(最主要口岸)進口蒙煤通關車輛有所回升,但仍處于歷史極低位臵, 今年 1 月 1 日至 3 月 17 日,年內日均通關 108 車,同比下滑 73%,疫 情影響依然明顯。

曾經最大進口國——澳大利亞:

澳大利亞 85%以上的黑煤資源都集中在新南威爾士州和昆士蘭州,且以 露天礦居多,占比約為 70%。煉焦煤產能主要集中在必和必拓、力拓、 英美資源、嘉能可等公司。澳大利亞焦煤的主要出口國有中國、印度、 韓國、日本等,我國曾是最大進口國,澳大利亞供應的主要是低硫優質 的主焦煤,出口主要通過海波因特、達爾林普爾灣和艾博特港、格拉斯 通港、紐卡斯爾,一般焦煤在澳洲港口下水后,運輸至國內曹妃甸、日 照、董家口、連云港等碼頭上岸,再轉運至國內焦化廠或鋼廠。

受中澳地緣政治問題影響,澳煤進口量從 2020 年 12 月到 2021 年 9 月 連續十個月為零,10-12 月,前期在港澳煤通關約 617 萬噸,若中澳地 緣政治問題未解決,預計澳洲焦煤進口政策將繼續維持,對國內焦煤供 應造成較大影響。

俄羅斯、美國、加拿大進口量大幅提升。蒙煤進口受到疫情影響后,俄 羅斯成為進口焦煤最大供應國,2021 年下半年累計進口 633 萬噸,較 上半年增加近 200 萬噸,2021 年全年進口俄國焦煤 1067 萬噸(+59%)。 2020 年 12 月,俄羅斯 A-Property 公司旗下的俄埃爾加煤炭公司與中國 福建國航遠洋運輸(集團)股份有限公司簽署關于建立合資企業的協議, 旨在保障俄埃爾加煤礦的煤炭出口至中國市場,埃爾加煤礦是世界上最 大的煉焦煤儲煤區之一,對華出口量預計2021年將達1500-1800萬噸, 2022 年—2000-2400 萬噸,自 2023 年起—3000 萬噸,后續將增至每 年 5000 萬噸。從當前的進口情況來看,鐵路港口等基礎設施有待完善, 增量釋放暫時有限。另外,美國、加拿大也有一定的增量,2021 年下半 年分別進口 631 萬噸、524 萬噸,較上半年分別增加 244 萬噸和 121 萬 噸,2021 年從美國、加拿大分別進口焦煤 1018 萬噸(+971%)、927 萬噸(+99%)。

焦煤對外依存度高,進口受限將帶來較大供需缺口。由于我國低硫優質 主焦煤資源有限,而新上的大型焦爐對入爐煤質量要求較高,因此每年 需從國外進口焦煤約 7000 萬噸,進口量占總消費量的比例近年來已經 提升到 13%左右,對外依存度總體呈現上升趨勢。而 2021 年進口量僅 為 5465 萬噸,占總消費量比重僅為 10%,大幅下滑,供需缺口明顯。(報告來源:未來智庫)

3 需求:下游需求回升,供需格局或將更加緊張

焦炭產量地區差異大,山西為最大產地

受限產等因素影響,2022 年前兩個月焦炭產量有所下滑。煉焦煤的下 游需求主要是焦炭,2016 年以來煉焦煤消費呈現先抑后揚的狀態, 2017-2018 年煉焦煤消費量略有下行,這主要是受焦化污染治理門檻提 高的影響,外加焦化行業淘汰落后產能力度的加大,焦化行業限產及減 產十分普遍,一定程度上影響了焦煤市場的需求總量。2018 年之后焦煤 需求開始恢復增長,主要是因為環保限產政策不再執行一刀切,另一方 面是因為焦化行業在加速去產能的同時新增產能也在不斷釋放。2019 年焦炭產量達到歷史高位 4.7 億噸(+5.2%),煉焦煤消費量增長至約 5.5 億噸(+7%)。2020 年焦化行業嚴格執行去產能政策,再加上疫情影響, 焦炭產量 4.7 億噸,同比基本持平,焦煤消費量略增至約 5.6 億噸,處 于歷史高位。2021 年部分焦企由于原料采購問題及環保政策出現停產減 產,粗鋼平控政策嚴格執行,需求端限制較大,前 5 個月產量單月同比 增速為正,6 月-12 月連續 7 個月同比增速為負,2021 年焦炭累計產量 4.64 億噸,同比下降 2.2%,煉焦煤需求下滑 2%至 5.5 億噸。2022 年 以來,受到冬奧會限產、階段性焦企盈利不佳等因素影響,2022 年 1-2 月,焦炭產量 7436 萬噸,同比下降 7.6%。

焦炭分地區來看,晉陜蒙等資源省份以及冀魯遼等鋼鐵主產區都是焦炭 生產大省。分地區來看,2021 年產量最高的分別為山西(9857 萬噸)、 內蒙古(4658 萬噸)、陜西(4321 萬噸)、河北(4057 萬噸)、山東(3187 萬噸)、新疆(2500 萬噸)、遼寧(2294 萬噸)等,占比分別為 21.22%、 10.03%、9.3%、8.73%、6.86%、5.38%、4.94%。對比焦煤與焦炭產 量可知,山西是全國最大的焦煤生產地、消費地和輸出地,生產的焦煤 約一半供應到其他省份;而與山西相鄰的內蒙古則是第二大焦炭生產地, 但省內焦煤產量僅占焦煤總產量的 5%,省外輸入是重要的補充;陜西 焦炭產量占比遠高于其焦煤產量占比(3%),為較大的焦煤輸入地;河 北焦炭產量占比同樣遠超焦煤產量占比,也是較大的焦煤輸入地;安徽 是較大的煉焦煤生產地(占比 9%),而焦炭產量僅為 1253 萬噸(占比 2.7%)。

2022 年以來出口量增長明顯。焦炭的出口量連續 2 年下降后,在 2021 年大幅增長,全年累計出口量達到 644 萬噸,較 2020 年(349 萬噸) 增長 85%;2022 年 1 月-2 月焦炭共出口 133 萬噸,同比增長 19%。當 前海外煤價處于極高位臵,出口量有望進一步增長。

焦炭預計凈增產能近 2000 萬噸,有望帶來新的需求

固定資產投資增速或將見底回升。受 2020 年疫情低基數影響,2021 年 初固定資產投資完成額累計增速較高,隨后增速回落;2022 年政策寬松, 增速或將見底回升。具體來看,2020 年制造業投資同比下降 2.2%,房 地產投資同比增長 5%,基礎設施投資同比增長 3.41%;2021 年制造業 投資同比增長 13.5%,房地產投資同比增長 5%,基礎設施投資同比增 長 0.21%;2022 年 1-2 月,制造業投資同比增長 20.9%,房地產投資 同比增長 4.7%,基礎設施投資同比增長 8.61%。2022 年穩增長背景下, 基建地產等行業或迎來放松,3 月初鄭州出臺樓市新政,限購、房貸和土地政策大幅寬松;隨后銀保監會主席郭樹清,在發言中確認“房地產 泡沫化、金融化勢頭得到扭轉”;3 月 5 日,十三屆全國人大五次會議, 房地產稅繼續淡出政府工作報告,而“支持商品房市場更好滿足購房者 的合理住房需求”和“因城施策促進房地產業良性循環和健康發展”,則 成為今年政府工作報告的新亮點。行業最下游需求至暗時刻已過,或迎 來邊際持續向好。

粗鋼限產壓力減小,2022 年需求邊際向好。生鐵粗鋼產量自 2016 年開 始持續上漲,根據國家統計局公布,2020 年生鐵產量 8.88 億噸,同比 增長 4.3%;粗鋼產量 10.53 億噸,同比增長 5.2%。2021 年由于粗鋼平 控政策,而前幾個月產量較高、增速較快,下半年開始大幅減產,生鐵 單月產量從 2021 年 5 月開始同比負增長,全年生鐵產量 8.7 億噸,同 比下降 4.3%;粗鋼單月產量從 2021 年 7 月開始同比負增長,全年粗鋼 產量 10.3 億噸,同比下降 3%;2022 年 1-2 月,受冬奧會等因素影響, 生鐵累計產量 1.32 億噸,同比減少 10.8%,粗鋼產量 1.58 億噸,同比 減少 10%。3 月份以來,鐵水產量有所回升,截止 2022 年 3 月 18 日, 鐵水日均產量為 221 萬噸/天(2021 年平均日產量為 229 萬噸/天),產 量處于恢復并回升狀態。2022 年冬奧會結束后限產壓力減小,下游基建 地產政策段有放松,需求邊際改善,整體情況或將好于 2021 年。

2022 年開年后焦炭生產快速回升,利潤回升到不錯的水平。2021 下半 年,焦化企業在原料煤供應緊張且價格大幅上漲、環保和能耗政策持續 加碼等多重因素的影響下,生產比較低迷,截止 2021 年 12 月 31 日, 國內獨立焦化廠(100 家)開工率分別為 33.51%(產能<100 萬噸)、 62.24%(產能 100-200 萬噸)、66.99%(產能>200 萬噸),焦爐生產率 為 62.12%。2022 年開年后,隨著鋼廠積極補庫,生產持續回升,截止 2022 年 3 月 18 日,國內獨立焦化廠(100 家)開工率分別為 77%(產 能<100 萬噸)、70.6%(產能 100-200 萬噸)、80.3%(產能>200 萬噸), 焦爐生產率為 76.9%。在焦炭連續提漲之后,盈利進一步改善,截止 2022 年 3 月 17 日,全國平均噸焦盈利 244 元/噸,持續向好。考慮到下游基 建地產邊際向好,而在冬奧會結束后供給端約束有望放松,焦炭行業有 望迎來供需兩旺的格局。

焦炭在產產能超過 5.4 億噸,4.3 米以上焦爐近 8 成。截止 2022 年 2 月 28 日,全國在產焦爐產能 54263 萬噸,烘爐產能 1167 萬噸,在建焦爐 產能 11868 萬噸,擬建焦爐 15527 萬噸。在產焦爐中,4.3 米以下焦爐產能 10064 萬噸,占全部在產焦爐 18.55%;5-5.5 米焦爐產能 17864 萬噸,占全國比重 32.92%;6 米及以上焦爐產能 25039 萬噸,占全國 比重 46.14%;熱回收焦爐產能 1296 萬噸,占全國比重 2.39%。

2022 年將凈增產能 1969 萬噸,帶來新增需求。據煤炭資源網 2022 年 2 月 28 日調研統計,2021 年全國焦炭累計新增產能 5178 萬噸,淘汰 2795 萬噸,凈增 2383 萬噸;預計 2022 年將新增產能 5236 萬噸,淘 汰產能 3267 萬噸,全年將凈增產能 1969 萬噸。新增主要來自于山西 (1815 萬噸)、內蒙古(1064 萬噸),同時淘汰產能主要來自于山西(1769 萬噸),凈增量最多的為內蒙古(878 萬噸)。隨著新產能的逐漸投產、 達產,有望帶來新的需求。

供需測算:2022 年供需缺口擴大

供給方面,產量僅有小幅增長,進口或將繼續收縮。國內生產方面,根 據此前預測 2022 年全年原煤產量為 41 億噸左右,從歷年情況來看,煉 焦煤占比相對穩定,沿用 2021 年煉焦煤與原煤比例(約 12%),預計 2022 年國內煉焦煤產量為 49391 萬噸。進口方面,由于中澳問題仍無 解決跡象,預計澳煤進口仍將停止;近期蒙煤通關車輛恢復至 180-200 車左右,基本與 2021 年下半年持平,故除澳大利亞外其他國家進口量 以 2021 年下半年平均進口量作為預測(即 2022 年全年進口量為 2021 年下半年的 2 倍),預計全年進口量為 5235 萬噸。(若蒙古疫情控制不 力或其他國家進口受限,則供給會更加緊張)。綜上假設,2022 年焦煤 的產量預計將增長 0.8%,達到約 5.5 億噸。

需求方面,焦化產能持續凈增長,帶動焦煤需求小幅增長。焦炭、鋼鐵 等行業限產政策壓力有所減小,生產逐漸恢復,焦煤需求將穩步提升; 焦化產能預計連續兩年增長,新產能逐漸達產將帶來新的需求;海外價 格持續高位,焦炭出口可能繼續增加;焦煤出口量較少,影響較小,暫 不考慮。總體來看,需求有望從低位逐漸恢復,供需形勢持續向好。2022 年我們預計,在焦炭產能增長約 4%的情況下,考慮需求及達產節奏等 因素,預計焦煤的消費量將增長 2%,達到約 5.6 億噸。

2022 年供需缺口擴大,供需格局或將更加緊張。根據上述預測,2022 年全年總供給量為 54626 萬噸,總需求量達到 55633 萬噸,供需缺口達 到 1007 萬噸,較 2021 年明顯擴大,整體供應緊張,煉焦煤將維持供不 應求,進口量可能是較大的變動因素。

4 價格:庫存持續去化,價格強勢運行

2015 年之前煤炭產能過剩的問題一直困擾著煤市的發展,價格幾乎單邊 下行,長期處于低位,到 2015 年年底行業虧損面更是一度高達 90%以 上。2016 年國家開始實行煤炭供給側結構改革,焦煤的產量從 2014 年 到 2016 年連續三年同比增速為負,2016 年產量相比于 2013 年下降約 24%。2015 年年底煉焦煤市場價格創歷史新低,之后進入 2016 年隨著 煤炭行業供給側結構改革的進行,煤價觸底以后節節攀升,行業盈利明 顯改善。從 2018 年開始至 2020 年,煤炭行業逐步由去產能轉向了有效 保供應,前期停緩建的一批先進產能得到釋放,因此產量整體呈現增加 態勢。2017-2019 年煉焦煤市場價格整體以高位震蕩運行為主,進入 2020 年,疫情影響下供需格局偏寬松,上半年煉焦煤市場價格整體以下 行為主,8 月份觸底企穩,9 月焦炭去產能加速,焦炭價格大漲,帶動 焦煤價格上漲。焦煤價格在 2021 年 4 月之后快速上漲,迎來了供給側 改革后的又一次大幅漲價,整個產業鏈去庫存趨勢明顯,庫存整體處于 極低位臵,期貨、現貨價格不斷創歷史新高。2022 年以來供需格局依舊 緊張,庫存短暫累積后不斷去化,價格高位強勢運行,且有支撐。

煉焦煤庫存處于低位,焦炭庫存開始消化

煉焦煤:當前庫存處于低位。截止 2022 年 3 月 14 日,煉焦煤生產企業 庫存為 182.3 萬噸,較去年同期(436.7 萬噸)減少 58%(或-254.4 萬 噸);截止 2022 年 3 月 11 日,京唐港、六港口庫存分別為 173/260 萬 噸,較去年同期(110/252 萬噸)相比,分別+57%、+3%、(或+63、 +8 萬噸);截止 2022 年 3 月 14 日,焦化廠、鋼廠庫存分別為 326/609 萬噸,較去年同期(388/684 萬噸)相比,分別-16%、-11%(或-63、 -74 萬噸)。當前焦煤各環節庫存處于低位,近期焦企及鋼廠生產逐步恢 復,庫存去化趨勢加速,供給不足的問題將更加凸顯。

焦炭:港口庫存低位,鋼廠焦化廠庫存開始消化。截止 2022 年 3 月 18 日,焦炭四港口庫存、國內樣本鋼廠庫存、焦化企業庫存分別為 258/747/64 萬噸,較年初(208/689/83 萬噸)分別+50、+58、-19 萬 噸。下游鋼廠備貨積極,近期生產恢復,庫存開始消化,焦化廠內庫存 也有消化。(樣本鋼廠庫存、焦化企業庫存統計口徑有變,從 2022 年初 開始,參與統計的鋼廠樣本由 110 家變更為 247 家,參與統計的獨立焦 企樣本由 100 家變更為 230 家)

國內價格:強勢運行,仍有上漲動力

國內供需格局偏緊,焦煤價格仍有上漲動力。截止 2022 年 3 月 18 日, 京唐港主焦煤庫提價(山西產)3350 元/噸,前期價格大幅回調后持續 反彈,國內焦煤供需格局仍然偏緊,價格仍有上漲動力。2021 年主焦煤 均價達到 2515 元/噸,2022 年截止 3 月 18 日均價達到 2856 元/噸,較 去年同期 1673 元/噸上漲 71%(或+1183 元/噸),較去年全年均價(2515 元/噸)上漲 14%(或+341 元/噸)。2022 年至今的均價甚至高于 2021 年全年均價,而后市供需緊張仍有看漲預期,焦煤行業今年的盈利能力 或將繼續維持在較高水平。

產地價格回調后強勢反彈,仍處歷史高位。截止 2022 年 3 月 11 日,臨 汾主焦煤車板價 3410 元/噸,呂梁 4#焦煤車板價 3230 元/噸,同比上漲 126%(或+1900 元/噸)、114%(或+1720 元/噸),年內平均價格為 2790 元/噸、2716 元/噸,較去年同期(1545 元/噸、1556 元/噸)分別上漲 81%、81%,也高于 2021 年全年的均價(2508 元/噸、2380 元/噸)。 截止 2022 年 2 月 25 日,開灤焦精煤出廠價 3055 元/噸,肥精煤 3035元/噸,同比上漲 73%(或+1290 元/噸)、74%(或+1290 元/噸),年內 平均價格為 2731 元/噸、2711 元/噸,較去年同期(1704 元/噸、1684 元/噸)分別上漲 60%、61%,也高于 2021 年全年的均價(2286 元/噸、 2266 元/噸)。雖然煤價在 2021 年四季度經歷了短期大幅回調,但隨后 又強勢反彈,2022 年價格仍然高于歷史同期以及歷年平均價格。

雙焦期貨上漲趨勢明顯,價格處歷史高位。截止 2022 年 3 月 18 日,焦 煤期貨活躍合約報 3051 元/噸,焦炭期貨活躍合約報 3691 元/噸,同比 上漲 92%、58%,近期上漲趨勢明顯,價格處于歷史高位。

國際價格:價格持續上漲,再創歷史新高

進口方面價格嚴重倒掛。海外焦煤價格漲勢凌厲,這其中有部分俄烏沖 突的影響,日韓歐等地區來搶購亞太地區煤炭資源,也有部分主產國天 氣、人為干擾等方面的影響,但核心關鍵還是國際焦煤市場供應緊張、 需求邊際擴張的強硬基本面所致。截止 2022 年 3 月 17 日,峰景礦硬焦 煤價格為 693.05 美元/噸,低揮發噴吹煤價格為 311 美元/噸,同比上漲 423%、141%,年內平均價格分別為 493 美元/噸、269 美元/噸,較去年同期(146 美元/噸、140 美元/噸)分別上漲 238%、92%,同樣高于 2021 年全年均價(248 美元/噸、190 美元/噸),峰景礦硬焦煤價格近期 更是漲超去年高點,繼續創歷史新高。(測算峰景礦硬焦煤到中國價格約 為 5000 元/噸,比國內高出約 1500 元/噸,進口方面價格嚴重倒掛)

總結來看,供給方面,國內焦煤新增產能有限,進口或將明顯下滑,供 給端收緊預期強;需求方面,穩增長背景下地產等行業存在邊際放松, 同時焦炭、鋼鐵等行業限產政策壓力有所減小,焦化新產能的投放,將 促進焦煤需求穩步提升。據我們測算,今年國內焦煤或存在有 1000 萬 噸缺口,缺口進一步擴大,焦煤行業供需格局仍將偏緊,煤價預計維持 高位運行,行業保持高景氣度。

5 重點公司分析

山西焦煤:煉焦煤行業龍頭企業,煤種優勢明顯

煉焦煤行業龍頭企業,煤種優勢明顯,市場競爭力突出。公司主要開采 的河東、西山和霍西三大煤田,為山西省內優質焦煤資源的主要分布區 域。截至 2021 年 6 月末,公司共擁有 13 座礦井,其中在產礦井 12 座, 在建礦井 1 座,合計產能 3780 萬噸/年;煤炭資源儲量 43.21 億噸,可 采儲量 22.76 億噸,煤炭品種包括主焦煤、肥煤、1/3 焦煤、氣煤、瘦 煤和貧煤等。其中,公司生產的主焦煤和肥煤為世界稀缺資源,屬于國 家明確規定的“兩區一種”保護性開發資源,具有良好的市場競爭力。

山西焦煤集團未上市煤礦資產較多。大股東山西焦煤集團的定位就是做 大做強焦煤資產,2020 年山西焦煤集團原煤產量為 1.11 億噸(剔除掉 山西煤炭進出口集團),上市公司山西焦煤為 3544 萬噸,上市公司煤炭 產量占比 32%,意味著集團 68%煤炭產能沒有上市。2020 年 12 月末, 上市公司完成收購水峪煤業(400 萬噸/年,持股 100%)、騰暉煤業(120 萬噸/年,持股 51%),資產的注入對提升上市公司資產規模和質量起到 較強的推動作用。2021 年 8 月 9 日,山西焦煤發布公告,籌劃購買控 股股東山西焦煤集團持有華晉焦煤 51%的股權和明珠煤業 49%的股權。 華晉焦煤下屬 4 座煤礦,分別為沙曲一礦(500 萬噸/年)、沙曲二礦(300 萬噸/年)、吉寧礦(300 萬噸/年)和明珠礦(90 萬噸/年),主要生產主 焦煤和瘦煤,2020 年煤炭產量 873 萬噸,發電量 2.57 億度,歸母凈利 潤 4.3 億元;2021 年 1-11 月,華晉焦煤實現營業收入 83.3 億元,歸母 凈利潤 19 億元,盈利能力較強。

長協占比高,價格上調盈利能力增強。公司長協占比約 80%,根據中價 新華山西焦煤長協價格指數,公司 2021 年四季度長協價格上調 400 元/ 噸至 1588 元/噸(漲幅 34%),并維持至今,一季度至今均價與去年四 季度幾乎持平,較三季度均價上漲 34%,盈利能力明顯增強。根據公司 2021 年度業績預告,2021 年公司實現歸母凈利潤 38.1 億元-44.0 億元, 同比增加 95%-125%;扣非后歸母凈利潤 38.2 億元-44.1 億元,同比增 加 129%-164%。

平煤股份:全國第一大主焦煤供應商,減員增效空間大

中南地區焦煤龍頭,煤炭資源稟賦及地理位臵具有優勢。公司作為中南 地區焦煤行業龍頭,煤炭品種主要有 1/3 焦煤、焦煤及肥煤,具有低硫、 低灰、低磷等特征,資源品賦極佳。公司礦區距下游煤炭消耗區近,區 位優勢顯著,長協銷售的大客戶穩定。公司是全國第一大主焦煤生產商 和供應商。截至 2020 年末,公司在產產能 3203 萬噸/年,資源儲量 18.9 億噸,可采儲量為 9.3 億噸。公司 1300 萬噸焦煤產能,主焦煤約 600-700 萬噸,上市公司中規模最大。

公司減員提效空間大。截至 2021 年中報,公司在職員工數量合計 74266 人,與 2019 年相比,壓減 11640 人。公司近年來大力推進智能化改造 項目,轉崗分流,人員從前期高峰 9 萬人以上降至目前 7 萬人左右,公 司積極穩妥推進“萬名礦工大轉崗”,上線運行人力資源智能化管理系統, 力爭通過 5-8 年努力,把煤礦職工優化到 4 萬人以下,促進人均工效大 幅提升。

穩健高分紅。根據公告,2019 年至 2021 年公司每年以現金方式分配的 利潤原則上不少于當年實現的合并報表可供分配利潤的 60%且每股派 息不低于 0.25 元人民幣,2019 和 2020 年分紅比例維持在 60%,股息 率分別達到 7.51%和 6.07%。

價格優勢突出,業績增速快。公司在 2021 年四季度將主焦煤長協價格 上調 1200 元/噸至 2960 元/噸(漲幅 68%),并維持至今,與市場價較 為接近,較同業公司價格優勢突出。根據公司 2021 年度業績快報,2021 年公司實現營業收入 297 億元,同比增加 32.6%,歸母凈利潤 29.2 億 元,同比增加 110.61%;扣非后歸母凈利潤 29.2 億元,同比增加 100.14%, 實現基本每股收益 1.2632 元,同比增加 108.93%,加權平均凈資產收 益率 17.09%。2021 年公司實現原煤產量 2885 萬噸,同比下降 6.39%, 商品煤銷量 3065 萬噸,同比下降 2.74,其中自產商品煤銷量 2659 萬 噸,同比下降 4.54%。

潞安環能:噴吹煤行業龍頭,業績彈性大

噴吹煤龍頭企業,資源稟賦及開采條件優異。潞安環能是山西省原七大 國有煤炭集團之一的潞安礦業(集團)有限責任公司旗下唯一上市平臺, 煤炭礦區主要位于沁水煤田,煤種優質、儲量豐富,截至 2020 年末, 資源量為 36.9 億噸,可采儲量為 14.8 億噸,核定年產能約 5000 萬噸/ 年,其中在產大型主力礦井 7 座,合計產能 3740 萬噸,權益產能 3664 萬噸,大型礦井占比高,生產成本低且表現相對穩定,噸煤成本在行業 中處于較低水平,2020 年噸煤成本為 299 元/噸,低于行業均值 391 元 /噸。集團層面仍具有優質的未上市煤礦資產,包括高河礦、古城礦等合 計在產產能 2670 萬噸。

焦化在產產能 216 萬噸/年,新建產能 140 萬噸/年。從近三年數據來看, 焦炭收入規模占公司 10%-14%,毛利占比 4%-8%。潞安焦化 140 萬噸 /年 6.25米新建焦化項目,新項目預計將大幅提高焦化副產品的附加值。

公司煤炭定價市場化,充分受益煤焦行業高景氣。公司主打產品是噴吹 煤和動力煤,噴吹煤用于鋼鐵冶煉環節,其價格走勢與焦煤價格走勢較 為一致根據,而公司噴吹煤長協定價市場化,能充分受益煤焦行業的高 景氣和價格強勢。公司發布 2021 年度業績預告,預計 2021 年公司實現 歸母凈利潤 68.4 億元,同比增加 252%;扣非后歸母凈利潤 78.6 億元, 同比增加 312%。

淮北礦業:稀缺煤種占比高,產能增量可期

淮北礦業是華東煉焦煤龍頭,地處兩淮礦區,煤炭資源豐富,煤種以優 質煉焦煤為主。公司所處的淮北礦區是 14 個國家億噸級大型煤炭基地 之一的兩淮煤炭基地的重要組成部分,礦區煤種齊全,涵蓋焦煤、肥煤、 瘦煤、1/3 焦煤、貧煤、氣煤等多個品種,其中焦煤、肥煤、瘦煤等煉 焦煤稀缺煤種的儲量約占公司煤炭總儲量的 70%以上。

“十四五”期間有 1100 萬噸產能增量。截至 2020 年末,公司共有在產 礦井 16 對,核定在產產能合計達 3255 萬噸,權益產能合計達 3044 萬 噸,可采儲量 16.4 億噸。信湖礦穩定生產后將貢獻 300 萬噸優質焦煤 產能,主產焦煤、1/3 焦煤,煤種優勢突出,煤質優良,主焦煤品質可 對標澳洲峰景礦;陶忽圖礦預計 2025 年前后投產,貢獻 800 萬噸優質 動力煤產能。

區位優勢明顯,與下游重點企業長期合作。憑借獨特的區位優勢,公司 與華東地區各重點鋼鐵、水泥、電廠等下游企業建立了長期合作關系, 形成穩定的銷售渠道,其中包括安徽馬鋼、海螺水泥、申皖發電,湖北 武鋼、中信特鋼,江蘇南鋼,上海寶鋼,浙江杭鋼、寧鋼,以及江西新 鋼等。

長協占比高,盈利穩健高分紅。公司長協占比約 80%以上,盈利能力穩 健,四季度焦精煤長協價約 2200 元/噸。此外公司公告 2022-2024 年公 司每年以現金方式分配的利潤不低于當年實現的合并報表歸屬母公司所 有者凈利潤的 30%;2019-2020 年公司分別分紅 36%和 42%,股息率 達到 6%和 5.8%。

焦炭產能 440 萬噸,實現產業鏈一體化。公司控股子公司臨渙焦化(持 股 67.65%)現有焦炭產能 440 萬噸/年,部分焦煤可由內部供應,實現 產業鏈一體化,充分受益焦炭市場價格上漲。另外公司有甲醇產能 40 萬噸/年、焦爐煤氣綜合利用制甲醇項目 50 萬噸/年、粗苯精制 8 萬噸/ 年,2021 年 11 月公司公告發行可轉換債募集資金 30 億元,其中 23 億 用于建設 60 萬噸/年甲醇制乙醇項目,進一步延伸產業鏈,提高產品附 加值。

目前公司在安徽蕭縣三座石灰石礦山核定開采規模合計為 1000 萬噸/年。 預計 2022 年下半年開采規模將核增至 1200 萬噸/年。2021 年公司砂石 骨料產量基本接近核定產能,價格與周邊市場平均售價基本一致,由于 公司從民爆產品、爆破服務到礦山開采形成了完整的產業鏈,在成本上 有一定優勢,盈利能力穩定向好。

2021 年前三季度,公司實現營業收入 485.8 億元,同比增加 26.38%,歸 屬于上市公司股東凈利潤 36.4 億元,同比增加 31.32%,扣非后歸屬于上市 公司股東凈利潤 35.3 億元,同比增加 41.15%。此外,公司公告 2021 年實 現商品煤產量 2258 萬噸,同比增加 4.13%,商品煤銷量 1976 萬噸(不含 自用),同比增加 15.94%;焦炭產量 410 萬噸,同比減少 0.66%,焦炭銷 量 408 萬噸,同比減少 1.3%。

冀中能源:煤炭板塊穩健增長,新材料業務帶來增量

煤炭為主,核定產能為 3330 萬噸/年。公司總部位于邢臺,前身是河北 金牛能源股份公司,于 1999 年上市,冀中能源集團控股 71.59%,擁有 煤炭、化工、電力、建材四大板塊。煤炭板塊是公司的支柱產業,下轄 邢臺、邯鄲、峰峰、山西、內蒙古五個礦區,截至 2020 年末,公司 21 個礦井,核定產能 3330 萬噸,資源儲量 30.6 億噸,可采儲量 6.7 億噸, 產品以優質的焦煤、1/3 焦煤、肥煤、氣肥煤、瘦煤為主。

非煤業務規模較大,貢獻一定業績彈性。化工板塊,聚隆化工擁有 63 萬噸/年 PVC 和 20 萬噸燒堿的產能,金牛化工擁有 20 萬噸/年甲醇的產 能,以及年產 150 萬噸焦炭的金牛天鐵;電力板塊,公司擁有兩座總裝 機容量 3.6 萬千瓦時的矸石綜合利用電廠;建材板塊,公司布局新材料 業務,金牛玻纖擁有 8.5 萬噸/年玻璃纖維產能,冀中新材正在建設 20 萬噸/年的玻璃纖維項目,第一期投產 10 萬噸/年,第二期預計在 2022 年投產。公司控股一家上市公司——河北金牛化工股份有限公司,持股 比例為 36.05%(2022 年 3 月 21 日對應市值 14.8 億元);參股一家上 市公司——華北制藥股份有限公司,持股比例為 24.08%(2022 年 3 月 21 日對應市值 33.5 億元)。

收購青龍煤業,注入優質煉焦煤資源。2020 年公司收購青龍煤業 90% 的股份,青龍煤礦設計利用可采儲量 3755 萬噸,生產規模 90 萬噸/年; 該礦以煤質好,粘結指數高,發熱量高,低灰、低硫的煉焦煤為主要煤 種。此次收購有利于解決與控股股東之間的同業競爭問題,更為公司注 入優質焦煤資源,增強公司競爭力。

定價市場化,業績彈性大。公司 2021 年三季度煤炭價格調整后,與市場 價接近,四季度隨市場各煤種均有一定降價,今年焦煤價格持續上漲,公司 相應上調價格,整體定價偏市場化,業績彈性大。根據公司 2021 年度業 績預告,預計 2021 年公司實現歸母凈利潤 26.8-30.7 億元,同比增加 241-291%;扣非后歸母凈利潤 24.4-28.3 億元,同比增加 205-253%。(報告來源:未來智庫)

盤江股份:西南地區煉焦煤龍頭,增量釋放煉焦煤優質產能

長江以南唯一一家上市煤炭企業,優質的冶金煤標的。公司是貴州省內 煤炭龍頭企業,主要生產冶金用精煤和優質動力煤,具有低灰、低硫、 微磷、發熱量高等優點。

公司煤炭規模仍有較大成長性。2021 年上半年核定產能增加 500 萬噸/ 年,總產能達到 1830 萬噸/年,在建礦井將有 420 萬噸/年增量,新建產 能增長 23%。產能核增來看,老礦井山腳樹礦、月亮田礦、土城礦技改 擴能完成,獲證生產,新增產能 315 萬噸/年;火鋪礦、響水礦、金佳礦, 分別增加 105 萬噸/年、70 萬噸/年、10 萬噸/年。另外馬依西一井 240 萬噸在建,首期 120 萬噸預計年底試運轉;發耳二礦西井 240 萬噸在建, 一期 90 萬噸預計 2022 年上半年試運轉;楊山煤礦(從 30 萬噸提升至 120 萬噸)技改項目正式開工建設,新增產能有望進一步釋放公司煉焦 煤優質產能。

產業鏈延伸,促進煤炭清潔高效利用。公司引進貴州省最先進的超超臨 界燃煤機組和高效環保技術,發展國家政策鼓勵的煤電聯營項目,2020 年 12 月全資子公司盤江新光擬投資設立新光公司建設盤江新光 2×66 萬千瓦燃煤發電項目,概算總投資 48.3 億元,促進公司產業鏈一體化延 伸。

穩健高分紅。公司上市以來,一直延續高分紅的傳承,2019-2020 年分紅比 例分別為 61%和 77%,股息率達到 6.55%和 5.08%。

2021 年前三季度,公司實現營業收入 61.49 億元,同比增加 26.05%,歸 屬于上市公司股東凈利潤 8.01 億元,同比增加 35.2%,扣非后歸屬于上市 公司股東凈利潤 7.76 億元,同比增加 56.23%。此外,公司公告 2021 年實 現商品煤產量 1053 萬噸,同比增加 6.33%,商品煤銷量 1121 萬噸,同比 增加 6.72%,其中自產煤銷量 1039 萬噸,同比增加 4.76%,煤炭銷售收入 93.9 億元,同比增加 48.69%,銷售成本 62.2 億元,同比增加 40.72%。

山西焦化:收購中煤華晉,焦煤資產彈性大,凈利潤貢獻顯著

山西焦煤集團旗下焦化上市平臺。截至 2021 年 6 月 30 日,公司控股股 東山西焦化集團(山西焦煤集團全資子公司)持股 51.14%,公司實際 控制人是山西省國資委。截至 2020 年末,公司有年產 354.6 萬噸焦炭、 30 萬噸煤焦油加工、35.74 萬噸甲醇、10 萬噸粗苯精制及 8 萬噸炭黑等 生產裝臵。

收購中煤華晉,焦煤資產彈性大。2018 年,公司以 66.88 億元收購了山 西焦化集團持有的中煤華晉 49%股權。中煤華晉主要從事煤炭、電力生 產(收入占比 90%/10%),煤炭設計產能合計 1,420 萬噸(其中在產三 個礦井王家嶺、韓咀煤礦、華寧焦煤合計產能 1120 萬噸,權益產能 873 萬噸),主要煤炭產品為國家稀缺優質瘦煤,具備穩定的、較強的持續盈 利能力。2021 年上半年,中煤華晉實現營業收入 65.02 億元,歸母凈利 潤 22.92 億元,公司確認中煤華晉的投資收益 10.9 億元,占公司經營利 潤的 80%權重。山西焦化 2021 年 Q1/Q2 投資收益分別為 3.3/7.6 億元, 季度環比增長 4.3 億元,銷售機制較為靈活使得盈利能力非常強勁。當 前焦煤價格易漲難跌,公司投資收益有望進一步走高。

根據公司 2021 年度業績預告,預計 2021 年公司實現歸母凈利潤 12.2-12.8 億元,同比增加 11.4%-17.05%;扣非后歸母凈利潤 12.2-12.8 億元,同比增加 12.1%-17.81%。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關信息,請參閱報告原文。)

精選報告來源:【未來智庫】。未來智庫 - 官方網站

金同遠