科技改變生活 · 科技引領(lǐng)未來

科技改變生活 · 科技引領(lǐng)未來

(報告出品方/作者:國金證券,陳屹、王明輝、楊翼滎)一、主流甜味劑產(chǎn)品的發(fā)展歷史1.1甜味劑發(fā)展歷史甜味的產(chǎn)生:甜味的產(chǎn)生是甜味物質(zhì)的分子與舌頭上的甜味受體結(jié)合,產(chǎn)生神經(jīng)信號,傳遞到大腦,經(jīng)過大腦的“解析”,就感知到了甜味。在食品工業(yè)中,過

(報告出品方/作者:國金證券,陳屹、王明輝、楊翼滎)

一、主流甜味劑產(chǎn)品的發(fā)展歷史

1.1 甜味劑發(fā)展歷史

甜味的產(chǎn)生:甜味的產(chǎn)生是甜味物質(zhì)的分子與舌頭上的甜味受體結(jié)合,產(chǎn)生神經(jīng)信號,傳遞到大腦,經(jīng)過大腦的“解析”,就感知到了甜味。在食品 工業(yè)中,過去常以蔗糖為主要甜味來源,其實在自然界,有許許多多的分 子能與甜味受體結(jié)合,其中有一些分子結(jié)合后產(chǎn)生的信號遠(yuǎn)遠(yuǎn)比糖更為強(qiáng)烈,可以作為“甜味劑”。

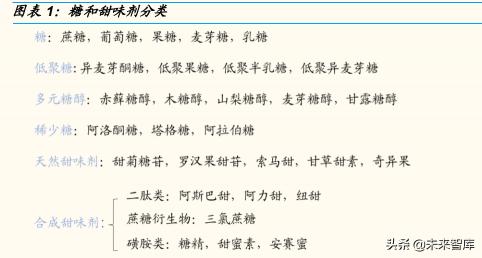

糖的定義:蔗糖,即食糖,雙糖的一種,由一分子葡萄糖的半縮醛羥基與 一分子果糖的半縮醛羥基彼此縮合脫水而成。果糖、葡萄糖是單糖,蜂蜜、 果葡糖漿、高果糖漿,都是糖。通常,蔗糖、果糖、葡萄糖、麥芽糖、乳 糖等糖類物質(zhì),因長期被人們食用,而不被視為食品添加劑或甜味劑。代 糖:指的是人工甜味劑像糖精、阿斯巴甜、甜蜜素等;天然甜味劑像甜菊 糖苷、羅漢果苷等;還包括了一些多元糖醇和稀少糖,代糖對食品的口感 起重要的作用,是食品最基本的配料,同時隨著現(xiàn)代營養(yǎng)學(xué)和食品加工技 術(shù)的發(fā)展,用各種替代蔗糖的產(chǎn)品可以在保持食品加工特性和口感的基礎(chǔ)上,充分顯示其營養(yǎng)功能,人們對代糖的要求不僅要口感好、能量低,而 且價格合適滿足消費水平。

人工合成甜味劑發(fā)展至第六代,目前的主流產(chǎn)品是安賽蜜和三氯蔗糖。糖 精:1879 年,美國人 C.Fahlberg 和 I.Remsen 發(fā)現(xiàn)了第一代人工甜味劑— —糖精,并于 1884 年陸續(xù)產(chǎn)業(yè)化并推向市場,因為糖精難溶于水,市場 供應(yīng)的產(chǎn)品主要是其鈉鹽。甜 蜜素 :1937 年,伊利諾伊州立大學(xué) (UniversityofIllinois)發(fā)現(xiàn)了環(huán)己基氨基磺酸鈉的甜度是蔗糖的 30 倍到 50 倍。該物質(zhì)也被稱為“甜蜜素”(cyclamate),于 1949 年獲得 FDA 批準(zhǔn) 并正式投放市場,成為糖尿病患者的代用甜味劑,常常添加在糖精當(dāng)中, 掩蓋糖精發(fā)苦的味道,而且熱穩(wěn)定性很好,適合用于烘焙甜點。

阿斯巴甜: 于 1965 年由美國公司 Searle 首先發(fā)現(xiàn),甜度約為蔗糖的 200 倍,為白色 粉狀或針狀晶體,自 1981 年 FDA 核準(zhǔn)使用后,該甜味劑已經(jīng)在 100 個國 家及多個權(quán)威機(jī)構(gòu)認(rèn)可,我國于 1986 年正式批準(zhǔn)其在食品中使用。安賽 蜜:1967年,德國赫斯特公司發(fā)現(xiàn)了安賽蜜,其甜度與阿斯巴甜相當(dāng),結(jié)構(gòu)與糖精類似,不產(chǎn)生熱量,帶有發(fā)苦的金屬味,完全不在人體內(nèi)積累或 代謝,英國于 1983 年批準(zhǔn)使用,美國于 1988 年批準(zhǔn)使用。

三氯蔗糖:三 氯蔗糖由英國 Tale&Lyle 公司和美國 Johnson 公司及其子公司在 1976 年 聯(lián)合開發(fā)而成。在保持蔗糖風(fēng)味的同時將甜度提高了 320 倍-1000 倍,同 時大幅降低了所含能量,成為今天廣泛應(yīng)用于整個食品工業(yè)的甜味劑。中 國 1997 年批準(zhǔn)使用,美國 FDA 于 1998 年批準(zhǔn)使用。紐甜:1993 年紐甜 問世,美國 FDA 在 2002 年審核允許將紐甜應(yīng)用在所有食品及飲料中。中 國 2003 年批準(zhǔn)紐甜為新的食品添加劑品種。目前,紐甜已被 100 多個國家批準(zhǔn)使用在 1000 多種產(chǎn)品中,包括食品飲料、動物飼料、醫(yī)藥保健品、 涼果蜜餞、烘焙食品、日化用品、香煙過濾嘴、檳榔等領(lǐng)域。

天然提取甜味劑一般是從自然界中直接提取或經(jīng)適當(dāng)修飾得到的一類具有 甜味的化學(xué)成分,多數(shù)為植物或者微生物的次生代謝產(chǎn)物。相較于人工高 倍合成甜味劑,天然甜味劑具有溶解性好、味覺良好、穩(wěn)定性高等優(yōu)點, 且很少有安全性問題,能廣泛應(yīng)用于各類食品之中,具有巨大的開發(fā)和應(yīng) 用前景。赤蘚糖醇:最早于 1990 年在日本完成工業(yè)化生產(chǎn),年產(chǎn)量 1 萬 噸以上。1997 年申請作為 GRAS 物質(zhì)獲美國 FDA 受理,近些年隨著國內(nèi) 元氣森林的暢銷出現(xiàn)爆發(fā)式需求增長。

阿洛酮糖:1990 年前有關(guān)阿洛酮糖的研究就已展開,直到 2011年韓國希杰第一制糖株式會社向美國食品藥品 監(jiān)督管理局 FDA 通報 D-阿洛酮糖的安全性,開啟了阿洛酮糖的正式生產(chǎn) 使用,2019 年美國 FDA 宣布將阿洛酮糖排除在征收含糖稅的范圍之內(nèi), 阿洛酮糖迎來了需求春天,國內(nèi)審批正在有序進(jìn)行,“代糖新星”冉起可期。

甜菊糖苷:甜菊糖苷在 20 世紀(jì) 30 年代由法國的兩位化學(xué)家從甜葉菊中成 功分離。甜葉菊中的甜味成分統(tǒng)稱為甜菊糖苷,2008年高純度的甜菊糖苷 和萊鮑迪苷 A 通過了美國 GRAS 的安全認(rèn)證;2011年甜菊糖苷已被進(jìn)出 口委員會(CommitteeonimportandExport,CODEX)采用,使其能作為食品 添加劑使用并出版了食品使用標(biāo)準(zhǔn);另外甜菊糖苷也通過了歐盟的安全性 審查,并開始能夠作為甜味劑在歐盟地區(qū)使用;隨后中國、新加坡、馬來 西亞等國家也開始將甜菊糖苷納入可使用甜味劑行列。

羅漢果甜苷:又叫 羅漢果提取物、羅漢果甜甙等。1983年日本學(xué)者竹本常松等從澳門購得的 羅漢果中分離并鑒定了 7 種羅漢果甙,因羅漢果甜苷的甜度高,熱量低, 色澤淺,水溶性及穩(wěn)定性好,食用安全,我國于 1996年批準(zhǔn)該產(chǎn)品為食品添加劑,可作為甜味劑部分或全部代替蔗糖而廣泛用于各類食品,尤其 是作為肥胖病及糖尿病患者的代用糖。

索馬甜(Thaumatin):又名非洲竹 芋甜、沙馬汀,是從竹芋中提取的一種天然甜味蛋白。1979 年索馬甜在日 本首次被批準(zhǔn)作為天然食品添加劑投入市場;1981 年起歐洲各國陸續(xù)批準(zhǔn)其作為甜味劑和風(fēng)味增強(qiáng)劑使用;隨后,美國食品藥品管理局(FDA)及 美國食品香料和萃取物制造協(xié)會(FEMA)認(rèn)為索馬甜是安全的,批準(zhǔn)其可在食品中使用。2014 年我國已正式批準(zhǔn)索馬甜作為食品添加劑使用,大大促進(jìn)了索馬甜在我國食品工業(yè)的應(yīng)用。

1.2 代糖消費空間廣闊

2019 年世界食糖的消費總量約為 17414 萬噸,中國的食糖需求量穩(wěn)定在 1500 萬噸左右,食糖自給率在 60%-70%之間,2018 年食糖進(jìn)口量占全球 食糖進(jìn)口量的 9.6%,是全球第一大食糖進(jìn)口國,人均年消費量在 11kg 左 右,低于世界平均消費水平。

中國和美國食用糖消費結(jié)構(gòu)相似,60%左右集中于食品工業(yè),40%左右集 中于居民日常消費,呈現(xiàn)“以工業(yè)消費為主、居民消費為輔”的發(fā)展格局。食 品工業(yè)用糖量的 91%用于下游含糖食品生產(chǎn),由高到順序低依次為飲料類 (包含乳飲,果蔬汁飲料,碳酸飲料)、罐頭、速凍米面、冷凍飲品、糖果 等。其中飲料產(chǎn)業(yè)多年維持增長態(tài)勢,既是過去食糖需求增長的主推動力, 也是未來代糖產(chǎn)品的主要市場。

二、消費升級趨勢下,代糖行業(yè)迎來發(fā)展

2.1 公眾健康意識增強(qiáng),政府政策支持代糖發(fā)展

糖類物質(zhì)容易引起肥胖、糖尿病等,對人們的健康產(chǎn)生不利的影響。近年 來,隨著高糖高能量飲食的攝入,糖尿病、超重、肥胖比率及齲齒比率不 斷上升,對人們的健康產(chǎn)生不利影響。

降糖上升至國家管控層面,多數(shù)國家征稅控糖。目前,在全球范圍內(nèi),“糖 稅”已經(jīng)成為控糖、抑制肥胖和預(yù)防糖尿病的重要對策,全球已經(jīng)有 50 個 以上的國家和地區(qū)制定或?qū)嵤┝恕疤嵌悺敝贫龋绹糠殖鞘幸查_始了“糖稅” 的征收。

全球多地區(qū)和企業(yè)響應(yīng)代糖政策,中國迎接代糖大時代。2019 年國務(wù)院印 發(fā)健康中國行動意見,鼓勵全社會減鹽減油減糖;2021 年 1 月《深圳經(jīng)濟(jì) 特區(qū)健康條例》倡導(dǎo)全社會參與代糖健康飲食行動。

2.2 代糖飲料成為一種消費趨勢,企業(yè)紛紛推出代糖產(chǎn)品

其早在 2005 年,可口可樂就在中國首次推出具有無糖概念的零度可樂, 銷量穩(wěn)定并保持了良好的增長態(tài)勢。2017 年,可口可樂做出戰(zhàn)略升級,以 Coca-Cola Zero Sugar(零糖可口可樂),取代原有的 Coke Zero(零度可 口可樂)。升級版的包裝設(shè)計,更加突出顯示了“ZERO”(無糖)字樣。 在隨后連續(xù) 9 個季度,零糖可樂一直保持雙位數(shù)增長,成為一款廣受歡迎 的“爆品”。可口可樂 2021 年財報顯示,汽水作為其主力品類 2021 年營 收約 319 億,收入銷量雙增長,同比增速約 14%,其中,無糖和纖維+等 高毛利率汽水系列錄得 50%高速增長,此外年內(nèi)公司推出全新?AH!HA!?氣 泡水,主打 0 糖,0 卡,0 脂肪,帶動無糖系列產(chǎn)品收入占比持續(xù)提高。

無糖可樂不僅增加低卡賣點,并能顯著降低企業(yè)成本。無糖可樂采用三氯 蔗糖和安賽蜜作為其甜味來源,由于高倍甜味劑只需要極少量即可提供充 足甜度,可以顯著降低甜味劑使用成本。根據(jù)含糖可樂和零度可樂中甜味 劑的使用情況和甜味劑目前市場報價,我們分別計算出無糖可樂和含糖可 樂中甜味劑的成本情況,含糖可樂成本約為每百毫升 0.065 元,采用高倍 甜味劑的無糖可樂每百毫升約為 0.008 元。

農(nóng)夫山泉等老牌飲料廠商積極轉(zhuǎn)型,力推新品搶占市場。早在 2011 年農(nóng) 夫山泉無糖茶品牌——東方樹葉進(jìn)入市場時,就已經(jīng)做到 0 糖 0 卡 0 脂, 但是其一度被評選為最難喝的飲料之一。近些年無糖新產(chǎn)品輪番推出, 2019 年,農(nóng)夫果園、NFC 果汁、尖叫口味升級,全新推出檸檬味和白桃 味的“0 糖”天然蘇打水;2021 年,尖叫系列口味再度升級,推出無糖的海 鹽青橘味,滿足多場景的運動需求;同年,無糖茶飲東方樹葉時隔十年推 出復(fù)合年輕口味青柑普洱和玄米茶,備受關(guān)注;蘇打氣泡水重磅上市,并 結(jié)合時下流行連續(xù)推出拂曉白桃、日向夏橘、莫吉托、春見油柑四款口味, 憑借清爽的口感和健康的概念成功打入年輕消費群體。

2.3 參考海外成熟市場,我國代糖市場處于剛剛起步階段

參考日本無糖飲料產(chǎn)業(yè)發(fā)展歷史,我國代糖飲料滲透率中短期有望提升至 20%,長期有望提升至 40%以上,成長空間十分廣闊。過去三十年日本代 糖飲料市場占有率從 8%增長到 49%,反映出日本經(jīng)濟(jì)發(fā)展過程中的消費 升級現(xiàn)象:隨著收入提高人們在購買飲料時更傾向于選擇含糖低的飲品。 對比當(dāng)前,我國人均 GDP 已接近 1985 年日本人均 GDP,居民對食品飲 料健康化的需求將越發(fā)凸顯。根據(jù) Frost&Sullivan 預(yù)測,飲料行業(yè)整體增 速 2019-2024 年五年復(fù)合年增長 5.9%,含糖飲料進(jìn)入存量市場,而代糖 飲料是增量市場。

三、在消費升級大趨勢下,甜味劑產(chǎn)品百花齊放

3.1 甜味劑更多的形式是復(fù)配使用

甜味劑的復(fù)配是利用各種甜味劑之間的協(xié)同效應(yīng)和味覺的生理特點達(dá)到的, 具有以下特點。

1、增加甜度,降低成本:甜味劑的甜度一般都是以蔗糖為參照標(biāo)準(zhǔn)來定義 的。將蔗糖的甜度定義為 1,實現(xiàn)單位甜度的價格稱為甜價比。一般來說 低倍甜味劑普遍口感較好,成本較高,甜價比高,需要搭配高倍甜味劑降 低成本,增加甜度;同時甜味劑間的協(xié)同增效作用可使其甜度超過幾種甜 味劑實際甜度的加和甚至成倍增加,減少了復(fù)合甜味劑的用量,從而降低 了生產(chǎn)成本。比如赤蘚糖醇的甜度為蔗糖的 70%,單一使用赤蘚糖醇的產(chǎn) 品可能會造成成本高、口味淡的后果,因此加入極少量高倍甜味劑即可有 效增加甜味,并且在甜度相同的情況下降低成本。

2、減少不良口味,增加風(fēng)味:單一甜味劑使用時都有一定程度的缺陷,例 如糖精有一定的后苦味;甜蜜素價格相對較低但口味微苦。耐酸性稍差; 甜菊糖苷有一定的草腥味;安賽蜜糖的甜味感覺快,后長不足,高濃度單 獨使用有輕度后苦味;而阿斯巴甜和紐甜則前甜不足,甜味釋放得慢,但 保留時間長。復(fù)合甜味劑可將各種甜味劑的特性綜合利用,以取得最佳效 果,例如赤蘚糖醇與高倍甜味劑甜菊苷以 1000:1-1000:7 范圍內(nèi)混合使用, 可有效掩蓋甜菊苷的后苦味,甜味協(xié)調(diào)性好。

3、提高和保證產(chǎn)品的穩(wěn)定性:熱處理時的高溫環(huán)境、PH 等對甜味劑的熱 解和水解穩(wěn)定性有極大影響,有時甚至?xí)共环€(wěn)定的甜味劑受損失而降低 了產(chǎn)品的甜味,因此要選擇不同的甜味劑加以配合,可以提高其穩(wěn)定性。 例如,阿斯巴甜在酸性飲料中的穩(wěn)定性較差,在酸度 PH=3.4 的碳酸飲料 中存放五個月后甜度損失 30%;而安賽蜜對酸和熱都較穩(wěn)定,能耐 225℃ 的高溫,在酸性飲料中,安賽蜜處于極限條件下(40℃、PH=3)也未發(fā)現(xiàn)甜 味損失現(xiàn)象,故在飲料中同時使用安賽蜜和阿斯巴甜,能保證飲料在保質(zhì) 期內(nèi)甜味持久不變。

根據(jù) GlobalIndustry Analysts 研究數(shù)據(jù),2020 年全球人工高倍甜味劑市場 規(guī)模約 20 億美元,2020 年至 2027 年復(fù)合增長率約為 2.9%。天然低倍甜 味劑通常作為復(fù)配甜味劑中的填充劑,構(gòu)成了復(fù)配甜味劑的絕大部分組分 含量,隨著復(fù)配糖市場的擴(kuò)張,相較于高倍甜味劑,天然低倍甜味劑市場 需求增長更加迅速。(報告來源:未來智庫)

3.2 赤蘚糖醇:未來需求呈現(xiàn)高速增長

赤蘚糖醇,又名原藻醇、赤絲草醇,為無氣味的白色結(jié)晶性粉末,其學(xué)名 為 1,2,3,4-四丁醇,分子式為 C4H10O4,分子量為 122.1198,是一種 自然界中廣泛存在的天然活性物質(zhì),海藻、地衣、蘑菇、甜瓜、葡萄和一 些發(fā)酵食品中均有赤蘚糖醇的存在,與木糖醇、山梨醇、甘露醇、麥芽糖 醇等各類功能性糖醇相比較,具有分子量較低,溶液滲透壓高,低吸濕性 等特點。

赤蘚糖醇熱量極低。赤蘚糖醇分子能量值為 1.67kJ/g ,而木糖醇為 11.7kJ/g,異麥芽酮糖醇 8.36KJ/g,蔗糖 16.72kJ/g,其熱量值僅為蔗糖 10%左右。同時由于赤蘚糖醇分子小,被動擴(kuò)散容易被小腸吸收,80%的 赤蘚糖醇可以進(jìn)入血液循環(huán),被人體吸收后的赤蘚糖醇分子不能被機(jī)體內(nèi) 的酶系統(tǒng)分解,不為機(jī)體提供熱量,不參與糖代謝引起血糖變化,只能透 過腎臟從血液濾出,隨尿液從人體排出,實際能量值僅為 0.84KJ/g,是所 有多元糖醇甜味劑中能量最低的一種,也被稱為“零”熱值配料。

赤蘚糖醇在其他方面亦有突出優(yōu)勢。赤蘚糖醇甜味純正,甜度約為蔗糖的 70%-80%,與蔗糖的甜味特性十分接近,爽凈且無后苦味。穩(wěn)定性好,赤 蘚糖醇在熱、酸、堿條件下穩(wěn)定,適用的酸堿范圍為 PH=2-12,符合一般 食品對酸堿的要求。高耐受,無毒副作用的安全甜味劑。赤蘚糖醇的生物 耐受性好,安全無毒,相較于山梨糖醇最大單次耐受劑量是 0.24g/kg 體重, 赤蘚糖醇則為 0.80g/kg 體重,是木糖醇、麥芽糖醇、異麥芽糖醇和乳糖醇 的 2-3 倍,甘露醇的 3-4 倍。赤蘚糖醇具有維持口腔健康等優(yōu)勢,目前已 被應(yīng)用于 KAO(花王)、LG 竹鹽炫潤白系列牙膏中。

元氣森林帶動赤蘚糖醇需求高速增長。近年來,主打無糖健康的新型無糖 飲品涌現(xiàn)市場,其中元氣森林主打低糖零卡概念,推出以赤蘚糖醇為甜味 來源的一系列無糖碳酸氣泡水,茶飲及電解質(zhì)水,精準(zhǔn)切中了當(dāng)代消費者 健康化高端化的飲食需求,配合“線上+線下”的組合營銷策略脫穎而出, 掀起“代糖”消費熱潮。

當(dāng)前赤蘚糖醇全球需求量約 20.4 萬噸左右,其中中國需求量約 8.8 萬噸。 繼元氣森林之后,農(nóng)夫山泉、康師傅等知名品牌紛紛推出含赤蘚糖醇的低 糖無糖產(chǎn)品,國內(nèi)赤蘚糖醇需求增長迅速,預(yù)計 2021-2025 年赤蘚糖醇需 求復(fù)合增速為 34.15%,2025 年中國赤蘚糖醇需求量將達(dá)到 28.5 萬噸。

目前赤蘚糖醇的生產(chǎn)方法主要有化學(xué)合成法和微生物發(fā)酵法兩種方法,其 中微生物發(fā)酵法是主流工藝。化學(xué)合成法主要的缺點是生產(chǎn)效率低、周期 長、成本高、操作危險等,很難實現(xiàn)大規(guī)模工業(yè)化生產(chǎn),企業(yè)大規(guī)模生產(chǎn) 一般采用生物發(fā)酵法。生物發(fā)酵法生產(chǎn)赤蘚糖醇主要步驟:以淀粉為原料, 加入淀粉酶、糖化酶等酶類,將淀粉液化、糖化生成葡萄糖,繼而采用酵 母菌或其他菌種發(fā)酵,使葡萄糖轉(zhuǎn)化生成赤蘚糖醇,經(jīng)離心濃縮、結(jié)晶分 離、干燥精制得到赤蘚糖醇。生物發(fā)酵法的生產(chǎn)過程易于控制、安全,而 且赤蘚糖醇作為新型甜味劑主要應(yīng)用于食品工業(yè)中,因此生物發(fā)酵法具有 生產(chǎn)優(yōu)勢,易被生產(chǎn)企業(yè)采用。

菌種轉(zhuǎn)化率決定生產(chǎn)技術(shù)壁壘。雖然赤蘚糖醇整體生產(chǎn)工藝已經(jīng)成熟,但 生產(chǎn)過程涉及菌株培育、發(fā)酵培養(yǎng)基配方、工藝流程控制等多個環(huán)節(jié),這 些共同決定了最終產(chǎn)品的轉(zhuǎn)換率高低,直接影響公司毛利率。如赤蘚糖醇 生產(chǎn)龍頭三元生物所使用的發(fā)酵菌株是與上海交大共同持有發(fā)明專利的一 種解脂亞羅酵母,實驗室轉(zhuǎn)化率可達(dá) 53.0%以上,相比傳統(tǒng)菌株 32.9%-47% 的轉(zhuǎn)化率顯著提高;同時公司專利發(fā)酵培養(yǎng)基配方的赤蘚糖醇轉(zhuǎn)化率率最 高可達(dá) 61.2%,而傳統(tǒng)配方赤蘚糖醇轉(zhuǎn)化率通常為 44.4%-46.3%。在諸多 生產(chǎn)專利加持下企業(yè)毛利率高出行業(yè)平均水平 20%。

目前,赤蘚糖醇的主要生產(chǎn)廠家有三元生物,保齡寶和諸城東曉,三家企 業(yè)均位于山東省,國外主要有嘉吉公司和 JBL 公司等。三元生物擁有赤蘚 糖醇產(chǎn)能 8.5 萬噸/年,為全球赤蘚糖醇行業(yè)內(nèi)產(chǎn)能及產(chǎn)量最大、市場占有 率最高的企業(yè)。

3.3 阿洛酮糖:代糖新明星蓄勢待發(fā)

阿洛酮糖化學(xué)式為 C6H12O6,摩爾質(zhì)量為 180.156g/mol,熔點為 109℃, 常溫下白色粉末狀晶體,溶于水、甲醇、乙醇等,屬于稀少糖的一種,這是一類天然存在于自然界、含量極少,來源于少部分植物和少數(shù)細(xì)菌的糖。 目前阿洛酮糖在各應(yīng)用領(lǐng)域的消費比例是食品 82%、醫(yī)學(xué)和保健品 14%、 其他 4%。

阿洛酮糖醫(yī)療用途廣泛,潛力巨大。日本學(xué)者論證了阿洛酮糖可以起到保 護(hù)神經(jīng)的作用,有望作為保護(hù)劑進(jìn)行研發(fā);相對其他稀有糖阿洛酮糖能更 加有效地清除活性氧簇和抑制其產(chǎn)生的能力,對先天免疫系統(tǒng)具有保護(hù)作 用,對于防治多種疾病具有潛在的價值;同時在清除 ROS、抗齲齒和應(yīng)對 氧化應(yīng)激導(dǎo)致的疾病中的突出表現(xiàn)令其具有被開發(fā)成藥物的潛力。

阿洛酮糖口感甜度與蔗糖極為相似,同時可發(fā)生美拉德反應(yīng),在烘焙領(lǐng)域 應(yīng)用潛力巨大。阿洛酮糖的甜度在相當(dāng)于蔗糖甜度的 70%,但熱量僅有蔗 糖的 0.3%,同時具有與蔗糖相近的口感及容積特性。相比其他甜味劑,阿 洛酮糖可以與蛋白質(zhì)或氨基酸發(fā)生美拉德反應(yīng),其反應(yīng)產(chǎn)物具有突出的凝 膠特性、起泡性、乳化穩(wěn)定性以及良好的抗氧化性能,可以改善食品質(zhì)構(gòu)、 風(fēng)味、色澤及口感等,在食品加工和貯藏過程中還可以減少氧化損失,延 長貨架期,因此不僅在無糖飲品,在烘焙,烹飪中應(yīng)用潛力巨大。

隨著阿洛酮糖的安全認(rèn)可度越來越高,其在食品、保健品和醫(yī)學(xué)等領(lǐng)域的 應(yīng)用也越來越廣,其產(chǎn)量和需求量也在逐年增長。在 2019 年 FDA 宣布將 阿洛酮糖排除在“添加糖”,“總糖”標(biāo)簽之外,不參與熱量計算,即不在 征收“含糖稅”的范圍之內(nèi)。“減糖”浪潮下推動各大企業(yè)推陳出新,大量 添加阿洛酮糖配方的食品飲料橫空出世。在 2021 年 8 月,我國衛(wèi)健委已 經(jīng)受理了 D-阿洛酮糖作為新食品原料的申請,鑒于國外對阿洛酮糖安全性 的長期研究以及更多國家地區(qū)對其應(yīng)用的批準(zhǔn),我國的阿洛酮糖食品級應(yīng) 用也有望通過審批。我們認(rèn)為,隨著國家受理阿洛酮糖審批、以及國內(nèi)對 相關(guān)法律法規(guī)的完善,阿洛酮糖的需求量有望上一臺階。

阿洛酮糖的制取有生物合成法和化學(xué)合成法兩種,生物合成法是主流工藝。 化學(xué)合成存在著純化步驟較復(fù)雜,會產(chǎn)生化學(xué)廢料和無價值副產(chǎn)物等問題, 同時化學(xué)合成甜味劑甜味往往不夠純正,與天然存在的阿洛酮糖存在口感 差異,應(yīng)用并不廣泛。生物轉(zhuǎn)化法具有高區(qū)域選擇性和立體選擇性,能精 確進(jìn)行特定位臵修飾;通常單步反應(yīng)即可獲得目的產(chǎn)物,避免了保護(hù)和脫 保護(hù)步驟,適用于制備復(fù)雜的化合物;反應(yīng)條件溫和、活性高、使用劑量 低,無需有毒試劑,環(huán)境相容性好。因此,利用自然界中大量存在的天然 原料,以生物酶為催化劑制備阿洛酮糖,不僅有利于降低工業(yè)化生產(chǎn)成本, 而且符合當(dāng)下綠色環(huán)保的生產(chǎn)原則。目前主要方法是以酶作為催化劑的生 物轉(zhuǎn)化法。

阿洛酮糖的生物合成法具有一定的壁壘。生物轉(zhuǎn)化法中的酶作為催化劑占 有重要地位,直接影響到最終產(chǎn)物的經(jīng)濟(jì)性,以異構(gòu)酶為例,已經(jīng)鑒定的 野生型酶的熱穩(wěn)定性普遍較低,為滿足工業(yè)化應(yīng)用的需求,不同屬性的異 構(gòu)酶的定向挖掘與熱穩(wěn)定性分析、改造開始被廣泛研究;同時在使用過程 中,酶的保存是極為重要的一環(huán),能夠延長酶的儲存壽命并保持穩(wěn)定性是 將其投入商業(yè)應(yīng)用的基礎(chǔ)。目前,已經(jīng)被發(fā)現(xiàn)并表征的可用于 D-阿洛酮糖 生物法合成的生物催化劑有 D-阿洛酮糖-3-差向異構(gòu)酶(D-psicose3- epimerase,DPEase)和 D-塔格糖-3-差向異構(gòu)酶,并且大多數(shù)情況選擇 D-果糖通過這兩種酶催化轉(zhuǎn)化來制取 D-阿洛酮糖。

日本是世界上最早研究和開發(fā)阿洛酮糖的國家。2012 年,日本松谷化學(xué)工 業(yè)發(fā)售了添加一定比例的 D-阿洛酮糖的稀有糖糖漿,受到消費者的青睞; 2015 年,韓國 CJ與美國安德森合作,以 AllSweet 品牌面世,主要向北美 等地出售含有一定比例的 D-阿洛酮糖糖漿和糖粉等原料;同一時期,英國 泰特萊爾 DolciaPrima 低熱量阿洛酮糖糖漿步入市場。國內(nèi)生產(chǎn)廠商通過 與相關(guān)科研院所合作,近年已實現(xiàn)阿洛酮糖工業(yè)化生產(chǎn),2019 年百龍創(chuàng)園 阿洛酮糖首次實現(xiàn)銷售并得到下游客戶的初步認(rèn)可,2020 百龍創(chuàng)園和保齡 寶均實現(xiàn)了批量化的銷售,同時在生產(chǎn)過程中通過不斷積累經(jīng)驗,依托自 身研發(fā)優(yōu)勢,百龍創(chuàng)園和保齡寶自研出了阿洛酮糖的生產(chǎn)專利,百龍創(chuàng)園 更進(jìn)一步,在生產(chǎn)阿洛酮糖晶體方面也取得技術(shù)突破。

3.4 三氯蔗糖:需求穩(wěn)定增長,供給端洗牌結(jié)束

三氯蔗糖又名三氯半乳蔗糖、蔗糖素。化學(xué)名為化學(xué)名為 4,1’,6’-三氯4,1’,6’-三脫氧半乳蔗糖。甜度約為蔗糖的 600-650 倍。三氯蔗糖 1976 年 首次被合成,1990 年被世界衛(wèi)生組織(WHO)和聯(lián)合國糧食農(nóng)業(yè)組織 (FAO)聯(lián)合食品添加劑專家委員會(JECFA)確認(rèn)其食用安全性為“公 認(rèn)安全級(GRAS)”。1991 年加拿大率先批準(zhǔn)使用三氯蔗糖,美國食品藥品監(jiān)督管理局 1998 年 3 月 21 日批準(zhǔn)三氯蔗糖作為食品添加劑使用。中國 1997 年開始允許其作為食品添加劑使用。

三氯蔗糖市場發(fā)展趨勢向好,需求高速增長。根據(jù)華東理工大學(xué)食品添加 劑和配料研究組數(shù)據(jù),全球三氯蔗糖的需求量從 2009 年的 2500 噸增值至 2020 年的 1.3 萬噸,11 年間需求量增長 5 倍以上,目前全球三氯蔗糖需求 增速在 15-20%左右,市場發(fā)展趨勢向好。

全球三氯蔗糖產(chǎn)能集中在中國,未來集中度有望提升。截止 2021 年,全 球三氯蔗糖有效產(chǎn)能 15000 噸,其中泰萊公司產(chǎn)能在 3000 噸左右,主要 面向高端市場。中國三氯蔗糖行業(yè)雖起步晚,但發(fā)展迅速,三氯蔗糖生產(chǎn) 制造企業(yè)總產(chǎn)能約 11000 噸左右。由于生產(chǎn)技術(shù)和環(huán)保要求嚴(yán)苛,2019- 2021 年,國內(nèi)多家年產(chǎn)能 300-500 噸的小型企業(yè)逐步出清,在需求拉動下, 三氯蔗糖價格拐點向上。

3.5 安賽蜜:整體平穩(wěn)增長

安賽蜜又名 AK 糖,化學(xué)名為乙酰磺酸鉀,1967 年首次合成,1983 和 1988 年英國和美國分別批準(zhǔn)其使用,國內(nèi)也在 1992 年對其認(rèn)可。安賽蜜 廣泛應(yīng)用于食品、飲料、口腔衛(wèi)生/化妝品(可用于口紅、唇膏、牙膏和漱 口液等)及藥劑(用于糖漿制劑、糖衣片、苦藥掩蔽劑等)等領(lǐng)域。

安賽蜜的生產(chǎn)步驟主要為:氨基磺酸在三乙胺作催化劑下與雙乙烯酮縮合 反應(yīng)生產(chǎn)乙酰氨基磺酸,用三氧化硫脫水磺化,再用氫氧化鉀中和制得安 賽蜜,經(jīng)濃縮、脫色、結(jié)晶、烘干得成品包裝。其中,雙乙烯酮是生產(chǎn)安 賽蜜的重要原材料。

行業(yè)經(jīng)歷洗牌,金禾實業(yè)脫穎而出。2005 年,德國 Nutrinova 安賽蜜專利到期,國內(nèi)企業(yè)紛紛投資建設(shè)安賽蜜產(chǎn)能,導(dǎo)致安賽蜜產(chǎn)能快速增加,市 場競爭加劇,安賽蜜產(chǎn)品價格從 2008 年的 7.41 萬元/噸跌至到 2013 年 3.69 萬元/噸,在這一過程中,大多中小企業(yè)由于生產(chǎn)成本高,抗風(fēng)險能力 較弱,出現(xiàn)虧損并退出行業(yè)競爭。2016年,由于江蘇天成和寧波王龍事故, 雙乙烯酮供應(yīng)收緊,價格由 8400 元/噸漲到 15000 元/噸,受到原材料雙乙 烯酮漲價的影響,安賽蜜價格由 2015 年的 3.67 萬元/噸均價漲至 2016 年 4.1 萬元/噸均價。

2017年,江蘇浩波因經(jīng)營問題,開工率不到三成,產(chǎn)量 大幅下降,受到供給端收縮的影響,17 年安賽蜜價格持續(xù)上漲至 4.58 萬 元/噸。隨著雙乙烯酮產(chǎn)能的收縮以及需求端的穩(wěn)定,2019 年,安賽蜜價 格已經(jīng)恢復(fù)至 6.3 萬元/噸。2020-2021 年,安賽蜜價格整體穩(wěn)中向上, 2021 年 3 季度,由于大宗原材料價格上漲以及能耗雙控影響,安賽蜜價格 一度暴漲至 10 萬+/噸,目前逐步回歸理性,約 8 萬/噸。

目前,安賽蜜的主要生產(chǎn)廠家有金禾實業(yè)、德國 Nutrinova、江蘇維多和亞 邦股份。2021 年國內(nèi)安賽蜜產(chǎn)能達(dá) 1.65 萬噸,近 3 年維持不變;產(chǎn)量從 2018 年的 14425 噸增長至 2020 年的 15660 噸,年均復(fù)合增速達(dá) 4.2%。 金禾實業(yè)市占率在 60%以上,具有定價權(quán);德國 Nutrinova 主要供給歐洲 市場,產(chǎn)品用于下游高端領(lǐng)域;江蘇維多和亞邦股份規(guī)模較小,市場影響 力不大。

四、重點公司分析

4.1 金禾實業(yè)

甜味劑龍頭企業(yè),市場占有率高,自配上游原材料,成本優(yōu)勢顯著。公 司是甜味劑龍頭企業(yè),安塞蜜產(chǎn)能 12000 噸,全球市場占有率 60%以 上;三氯蔗糖產(chǎn)能 8000 噸,全球排名第一;麥芽酚產(chǎn)能 11000 噸,細(xì) 分領(lǐng)域龍頭。同時,公司自配安賽蜜原材料雙乙烯酮,三氯蔗糖原材料 氯化亞砜,麥芽酚原材料糠醛,不斷進(jìn)行工藝優(yōu)化,公司成本優(yōu)勢顯著。 安賽蜜和三氯蔗糖方面,公司是可口可樂等廠家的核心供應(yīng)商,從量上 來看,公司長協(xié)比例不斷增加,從價格上來看,預(yù)計未來三氯蔗糖價格 有望比過去 2 年上一臺階,安賽蜜價格維持穩(wěn)定。

產(chǎn)業(yè)鏈延伸,渠道協(xié)同,助力公司長期成長。公司設(shè)立子公司金軒科技, 投資建設(shè) 8 萬噸氯化亞砜(三氯蔗糖核心原材料)、2 萬噸糠醛(麥芽酚 核心原材料)及生物質(zhì)熱電聯(lián)產(chǎn)項目。同時,公司圍繞糠醛產(chǎn)業(yè)鏈進(jìn)行 延伸,投資建設(shè) 1 萬噸糠醛下游產(chǎn)品——3000 噸 2-甲基呋喃、3000 噸 2-甲基四氫呋喃和 1000 噸呋喃銨鹽等項目。而公司利用香精香料渠道 優(yōu)勢,建設(shè) 4500 噸佳樂麝香項目。公司通過產(chǎn)業(yè)鏈相關(guān)產(chǎn)品的延伸, 實現(xiàn)長期穩(wěn)健增長。

4.2 百龍創(chuàng)園

公司主營業(yè)務(wù)為益生元系列產(chǎn)品、膳食纖維系列產(chǎn)品、其他淀粉糖(醇) 系列產(chǎn)品和健康甜味劑產(chǎn)品的研發(fā)、生產(chǎn)及銷售。公司產(chǎn)品益生元和膳食 纖維具有多重健康功效、運用領(lǐng)域廣,具有巨大的經(jīng)濟(jì)價值與市場空間。 根據(jù)公司招股書披露,2019 年我國益生元/膳食纖維行業(yè)總產(chǎn)值為 24/38 億元,在 2025 年預(yù)計將達(dá)到 36/52 億元,CAGR 為 7%/5.4%。公司益生 元與膳食纖維產(chǎn)品的生產(chǎn)規(guī)模居于行業(yè)前列,2018 年產(chǎn)品產(chǎn)量分別在全球 占比 6%/12.5%,占據(jù)重要市場份額與地位,有望充分受益于行業(yè)空間與 成長。

公司 2019 年研發(fā)成功并推出健康甜味劑-阿洛酮糖,取得客戶初步認(rèn)可, 并于 2020 年取得批量化銷售。我們認(rèn)為,隨著公司“年產(chǎn) 15000 噸結(jié)晶 糖”、“年產(chǎn) 20000 噸功能糖干燥”和“年產(chǎn) 3 萬噸膳食纖維”等項目的達(dá) 產(chǎn),預(yù)計公司的收入和利潤有望上一新臺階。(報告來源:未來智庫)

4.3 三元生物

三元生物自 2007 年成立以來一直專注于赤蘚糖醇產(chǎn)品的生產(chǎn)研發(fā),歷經(jīng) 十余年行業(yè)深耕成長為全球赤蘚糖醇龍頭企業(yè)。公司在發(fā)酵菌株品種、培 養(yǎng)基配方、母液回收、生產(chǎn)工藝等多個生產(chǎn)環(huán)節(jié)具備技術(shù)優(yōu)勢,并擁有相 關(guān)多項專利,使得公司毛利水平處于行業(yè)領(lǐng)先地位。

當(dāng)前全球赤蘚糖醇全球需求量約 20.4 萬噸左右,其中中國需求量約 8.8 萬 噸。繼元氣森林之后,農(nóng)夫山泉、康師傅等知名品牌紛紛推出含赤蘚糖醇 的低糖無糖產(chǎn)品,預(yù)計 2021-2025 年赤蘚糖醇復(fù)合增速為 34.15%,2025 年中國赤蘚糖醇需求量將達(dá)到 28.5 萬噸。伴隨下游消費需求增長,2018 年以來公司產(chǎn)能持續(xù)擴(kuò)張,2021 年上半年產(chǎn)能已達(dá) 8.5 萬噸,產(chǎn)能利用率始終保持高位。公司募資新 5 萬噸赤蘚糖醇產(chǎn)能,將打破目前產(chǎn)能瓶頸, 市場份額有望進(jìn)一步提升,為公司的發(fā)展帶來新的空間。

4.4 保齡寶

保齡寶是國內(nèi)功能糖行業(yè)的領(lǐng)軍企業(yè),公司已形成完整的淀粉—淀粉糖— 功能糖—功能糖醇—醫(yī)藥原輔料—益生元終端的高中低金字塔式產(chǎn)品結(jié)構(gòu), 提供全面的功能性低聚糖、功能性膳食纖維、功能性糖醇應(yīng)用方案、產(chǎn)品 和服務(wù)。

公司在國內(nèi)首家完成赤蘚糖醇的工業(yè)化生產(chǎn),是目前國內(nèi)重要的赤蘚糖醇 生產(chǎn)廠家。同時,公司是目前市場上為數(shù)不多的能夠生產(chǎn)固體阿洛酮糖的 企業(yè)之一,技術(shù)相對穩(wěn)定和成熟,產(chǎn)品質(zhì)量已達(dá)到了國際同類產(chǎn)品的指標(biāo), 公司未來持續(xù)擴(kuò)張產(chǎn)能,隨著行業(yè)需求的快速增長,這部分業(yè)務(wù)未來將會 給公司帶來新的增長點。

五、其他代糖產(chǎn)品介紹

5.1 阿拉伯糖:強(qiáng)大功能性帶來高醫(yī)用保健價值

阿拉伯糖是一種五碳醛糖,分子式 CH2OH(CHOH)3CHO,分子量為 150.13,常態(tài)下為白色晶體,無氣味,相對密度 1.625,易溶于水,有類 似蔗糖的甜味,甜度約為蔗糖的 0.5 倍,在酸、熱環(huán)境下性質(zhì)穩(wěn)定。阿拉 伯糖有 8 種立體異構(gòu)體,目前研究最多應(yīng)用最廣的為 β-L-阿拉伯糖。作為一 種天然存在的單糖,廣泛存在于多種植物、谷物、水果、蔬菜中,甜菜、 馬鈴薯、蘋果、西紅柿、玉米芯、玉米皮中。長期以來被用作食品服用足 以證明其安全性,同時因其強(qiáng)大的功能性在醫(yī)藥,保健品領(lǐng)域有巨大發(fā)展?jié)摿Γ欢芟抻谄渖a(chǎn)方法,目前國內(nèi)外市場上阿拉伯糖價格昂貴,市 場規(guī)模較小。

益生元功效促進(jìn)雙歧桿菌,乳桿菌生長。雙歧桿菌是一種重要的腸道有益 微生物,對人體健康具有生物屏障、營養(yǎng)作用、抗腫瘤作用、免疫增強(qiáng)作 用、改善胃腸道功能、抗衰老等多種重要的生理功能。L-阿拉伯糖能促進(jìn) 雙歧桿菌的增殖,從而有利于雙歧桿菌合成更足量的多種 B 族維生素(B1、 B2、B6、葉酸等)及維生素 K、尼克酸等。國外 AdvoCare 品牌推出的復(fù) 合維生素產(chǎn)品中就添加了 L-阿拉伯糖,通過人體在攝取外源維生素的基礎(chǔ) 上,再通過 L-阿拉伯糖的益生元功效選擇性地增殖有益菌,配合雙歧桿菌 所合成的維生素,即可達(dá)到全面補(bǔ)充維生素的目的,還有法國合生元公司 “益生菌咀嚼片”、雀巢 Opti 營養(yǎng)配方+成長奶粉、伊利金裝嬰幼兒配方奶粉 等等。

阿拉伯糖生產(chǎn)主要通過化學(xué)水解法和微生物法。傳統(tǒng)上通常采用酸或堿水 解植物纖維的化學(xué)方法來制備 L-阿拉伯糖。天然狀態(tài)下,L-阿拉伯糖通常 以半纖維素 L-阿拉伯聚糖和 L-阿拉伯聚糖-D-半乳糖的形式存在于秋豆樹膠、 櫻桃樹膠、梨樹膠、麥糠、甜菜漿、落葉松木以及玉米粒的外殼中。通過 加入強(qiáng)酸/強(qiáng)堿水解,再中和,提純即可得到阿拉伯糖。但是早期的化學(xué)水解法制備 L-阿拉伯糖的過程中,不必要的單糖也被水解釋放出來,加上分離、 純化技術(shù)的限制,導(dǎo)致產(chǎn)物的產(chǎn)率和純度較低,生產(chǎn) L-阿拉伯糖非常困難。

此外,水解的方法反應(yīng)條件苛刻,必須使用專門的反應(yīng)器,并將產(chǎn)生大量的 酸堿廢液,使得在環(huán)保方面的后續(xù)工作繁瑣。人們開始引入微生物發(fā)酵和 除雜法,這種方法具有高度的專一性,反應(yīng)條件溫和、副產(chǎn)物少、無污染、 對食品和藥品安全等優(yōu)點。通過使用對阿拉伯糖含有物或阿拉伯聚糖有分 解作用的酶,進(jìn)行酵母發(fā)酵,脫除雜單糖,配合活性炭脫色,離子交換樹脂除雜質(zhì),結(jié)晶得到純的 L-阿拉伯糖晶體,現(xiàn)已展現(xiàn)出較好的工業(yè)化前景 和廣泛的社會效益,使得 L-阿拉伯糖將在食品工業(yè)、醫(yī)藥及化妝品等領(lǐng)域 中得到更加廣泛的應(yīng)用。

5.2 塔格糖:多功能的低熱量甜味劑

D-塔格糖是一種罕見的天然己酮糖,它是D-半乳糖的同分異構(gòu)體,D-果 糖C-4位臵上的差向異構(gòu)體。分子量 180.16,純凈的塔格糖為白色無水晶 體物質(zhì),無臭,熔點 134℃。其水溶性很好,20℃下溶解度達(dá)到 55%;吸 濕性較低,其晶體即使在 30℃、相對濕度 75%條件下也不會吸濕,這一點對于粉狀的固體飲料產(chǎn)業(yè)來說,塔格糖是很合適的甜味劑,因為此類固 體飲料保存時不易吸濕結(jié)塊,在沖飲時,塔格糖又能很好的溶解,產(chǎn)生足 夠的甜味;

酸性條件下的穩(wěn)定性很好,在 PH3~7 范圍內(nèi)均可穩(wěn)定存在, 碳酸飲料一般 PH 在 3~4 之內(nèi),因此可廣泛添加于碳酸飲料;很容易發(fā)生 美拉德褐變,在較低的溫度下即可發(fā)生焦糖化反應(yīng),這在谷物加工過程尤為重,谷物產(chǎn)品的擠壓工序的溫度相對較低(約 130℃)且時間不長,塔 格糖即可作為唯一的甜味劑添加人其中,除能促進(jìn)美拉德反應(yīng)外,還能起 到風(fēng)味增效作用。

不致齲齒,應(yīng)用于口腔清潔護(hù)理。塔格糖不能被口腔中的微生物所利用, 不會降低牙斑的值,因而不會引起齲齒;此外,在抑制牙菌斑、消除口臭 方面也有良好功效,因此在口腔產(chǎn)品方面的用途廣泛,可以當(dāng)作甜味劑和 濕潤劑添加于口腔清潔和護(hù)理產(chǎn)品,如牙膏,口香糖,漱口水等。研究表 明當(dāng)牙膏添加塔格糖 20%~25%時,不僅甜味達(dá)到人們滿意程度,且還保 持良好潤濕性及穩(wěn)定性。

安全性已經(jīng)多國驗證,國內(nèi)市場前景廣闊。大量安全毒理學(xué)試驗均顯示, 塔格糖安全無毒。2001 年 4 月 11 日,美國 FDA 批準(zhǔn)塔格糖作為 GRAS 用于食品,2003 年歐盟批準(zhǔn)上市。2006 年 8 月百事可樂公司正式在雪碧 飲料中使用塔格糖,作為風(fēng)味的強(qiáng)化劑,這是塔格糖第一次進(jìn)入商業(yè)領(lǐng)域。目前塔格糖已獲得美國、澳大利亞、日本、韓國等食品衛(wèi)生部門批準(zhǔn)使用, 被大量用于健康飲料以及酸奶、果汁等產(chǎn)品中作為白糖的代用品。

5.3 甜菊糖苷:分為天然甜菊糖苷和葡萄糖基甜菊糖苷,市場迅速增長

甜葉菊是一種原產(chǎn)于巴拉圭的菊類草本野生植物,甜菊糖是從甜葉菊中提 取出的新型天然甜味劑。從結(jié)構(gòu)上來看,甜菊糖苷是一類至少由 9 種甜味 成分組成的四環(huán)二萜類化合物,包括甜菊苷、RebA、RebB、RebC、 RebE、RebF、甜茶苷、杜克苷、甜菊雙糖苷等。它們具有相同的苷元— —甜菊醇,僅 C19 和 C13 位上連接不同數(shù)量的葡萄糖基、鼠李糖基或木糖 基,從而形成味質(zhì)、理化性能各異的甜菊糖苷。

天然甜菊糖苷由于其本身的結(jié)構(gòu)導(dǎo)致吃起來有后甜味等不良口感,嚴(yán)重阻 礙了其在食品、飲料等領(lǐng)域的應(yīng)用。研究發(fā)現(xiàn),利用酶法或發(fā)酵法在甜菊 糖苷的結(jié)構(gòu)中引入一些新的糖分子,可以改善天然甜菊糖苷的不良口味, 得到甜味特性改善的甜菊糖苷即酶轉(zhuǎn)苷甜菊糖,該項技術(shù)從 19 世紀(jì) 80 年 代開始在日本得到應(yīng)用。酶轉(zhuǎn)苷甜菊糖在中國作為食品添加劑香精使用, 中國官方對其的稱謂是葡萄糖基甜菊糖苷。

目前,甜菊糖苷的需求量在 1.3 萬噸左右,2016-2020 年需求復(fù)合增速達(dá) 到 30%,由于甜菊糖苷具有良好的特性,有多家公司發(fā)布含甜菊糖甜味劑 產(chǎn)品,主要公司包括:卡樂比食品公司、可口可樂公司、達(dá)能集團(tuán)、 GrupoBimbo、卡夫亨氏、雀巢、百事可樂聯(lián)合利華等。從供給端來看,目 前全球產(chǎn)能接近 10000 噸左右,其中知名的生產(chǎn)企業(yè)有朗菁健康科技、譜 賽科等。

5.4 羅漢果糖:中國特產(chǎn)甜味劑

羅漢果是我國特有的藥食同源植物。羅漢果甜苷是以羅漢果為原料,經(jīng)過 提取分離純化而制得的三萜皂苷類化合物的總稱,主要包括羅漢果甜苷 V、 11-氧苷、賽門苷 I、羅漢果甜苷Ⅱ、羅漢果甜苷ⅠE 等,其總量占羅漢果 鮮果重的 0.4%左右。羅漢果甜苷 V 是最主要的甜苷物質(zhì),其甜度約為蔗 糖的 300 倍,其含量也最高,也是評價羅漢果及羅漢果甜苷的最常用指標(biāo)。 羅漢果甜苷的甜味主要取決于苷元上的葡萄糖配基的位臵、數(shù)量及立體結(jié) 構(gòu)。

生產(chǎn)羅漢果甜苷一般從成熟的鮮果中提取。基本工藝為:以水為溶劑進(jìn)行 提取,提取液經(jīng)過離心和過濾后獲得澄清液,再用樹脂層析方法進(jìn)行純化, 干燥后得到羅漢果甜苷產(chǎn)品,可實現(xiàn)含量不低于 80%的產(chǎn)業(yè)化生產(chǎn);此外, 羅漢果甜苷產(chǎn)品脫農(nóng)殘、脫重金屬、脫塑化劑及脫有機(jī)溶劑方面的研究和 產(chǎn)業(yè)化已比較成熟,每年我國都有大量符合有機(jī)產(chǎn)品標(biāo)準(zhǔn)的有機(jī)羅漢果提 取物出口。

應(yīng)用廣泛,遠(yuǎn)銷海外。美國 FDA 于 1995 年批準(zhǔn)羅漢果甜苷應(yīng)用于食品上, 隨后我國食品添加劑委員會、日本厚生勞動省、澳洲 FSANZ、新加坡農(nóng)業(yè) 食品及獸醫(yī)局(AVA)陸續(xù)將羅漢果甜苷作為食品添加劑使用,在歐洲市 場羅漢果甜苷有望最近幾年獲得監(jiān)管部門批準(zhǔn)。目前使用羅漢果甜味劑的 產(chǎn)品已經(jīng)超過 1000 種,包括星巴克,雀巢、百事可樂、可口可樂、統(tǒng)一、 通用磨坊、家樂氏和喬巴尼等知名品牌。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關(guān)信息,請參閱報告原文。)

精選報告來源:【未來智庫】。未來智庫 - 官方網(wǎng)站

陳夕林

版權(quán)所有 未經(jīng)許可不得轉(zhuǎn)載

增值電信業(yè)務(wù)經(jīng)營許可證備案號:遼ICP備14006349號

網(wǎng)站介紹 商務(wù)合作 免責(zé)聲明 - html - txt - xml