科技改變生活 · 科技引領(lǐng)未來

科技改變生活 · 科技引領(lǐng)未來

(報告出品方/作者:國信證券,劉孟巒,馮思宇)1供給嚴格受控中國是全球最重要的稀土供應(yīng)國,在海外稀土礦短期難以放量的背景下,更是稀土供應(yīng)增量的核心來源。而在國內(nèi),稀土開采和冶煉分離總量受到嚴格管控,指標由工信部、自然資源部每年分批下達。稀土

(報告出品方/作者:國信證券,劉孟巒,馮思宇)

1 供給嚴格受控

中國是全球最重要的稀土供應(yīng)國,在海外稀土礦短期難以放量的背景下,更是稀土供應(yīng)增量的核心來源。而在國內(nèi),稀土開采和冶煉分離總量受到嚴格管控,指標由工信部、自然資源部每年分批下達。稀土作為重要的戰(zhàn)略資源、不可再生資源,增長幅度與市場需求增長以及環(huán)境承載能力密切相關(guān),近年來呈現(xiàn)有序增長的態(tài)勢。供給配額剛性下,我們預(yù)計到 2025 年全球氧化鐠釹供應(yīng)量可達 12.4 萬噸,五年間復(fù)合增速 13.8%。

中國是全球最重要的稀土供應(yīng)國

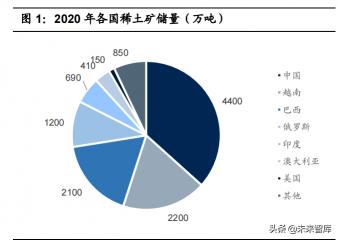

中國稀土儲量世界第一。據(jù)美國地質(zhì)調(diào)查局,2020 年全球稀土儲量達 1.2 億噸,廣泛分布于中國、越南、巴西、俄羅斯等國。但中重稀土含量高的離子型稀土礦僅中國、緬甸等少數(shù)國家擁有。整體來看,我國稀土資源儲量最為豐富。2020年,我國稀土礦儲量 4400 萬噸,占全球儲量的 36.7%,其中輕稀土主要集中在內(nèi)蒙古、山東等北部省份及四川省部分地區(qū);中重稀土主要集中在江西贛州地區(qū)、廣東粵東地區(qū)、廣西、福建、湖南等地。我國稀土資源呈現(xiàn)出儲量大、礦種全、北輕南重的特點,中重稀土儲量優(yōu)勢尤為突出。

中國稀土礦產(chǎn)量世界第一。長期以來,我國稀土礦供應(yīng)占據(jù)全球最主要地位。2010 年前,我國稀土產(chǎn)量逐年上漲,到 2010 年我國稀土礦產(chǎn)量達 13 萬噸,占全球總產(chǎn)量的 97.7%。但隨之而來的是產(chǎn)品供過于求,國內(nèi)企業(yè)惡行競爭,稀土低價出口的局面,粗放式開采對環(huán)境也造成了較大的破壞。為此,我國加強和完善了稀土出口管理,嚴把行業(yè)和環(huán)境準入標準,合理確定年度稀土開采總量和出口配額,堅決打擊非法開采和超控制指標開采等各類違法違規(guī)行為,自此,國內(nèi)稀土礦產(chǎn)量供應(yīng)逐步得到管控。近年來,國內(nèi)稀土礦產(chǎn)量嚴格受控,隨著開采指標增加略有增長,但在全球占比呈現(xiàn)下降趨勢。2020 年,我國稀土礦產(chǎn)量 14 萬噸,占全球產(chǎn)量的 58.3%。

稀土冶煉分離產(chǎn)能高度集中在中國。目前,中國外僅萊納斯一家企業(yè)具備規(guī)模稀土冶煉分離能力,中國在稀土冶煉分離環(huán)節(jié)占據(jù)主導(dǎo)地位。百川盈孚數(shù)據(jù)顯示,截至 2021 年 10 月,我國具備氧化鐠釹產(chǎn)能 11.0 萬噸,總體呈現(xiàn)過剩的狀態(tài)。而因為稀土礦包含多種元素在一起,這些元素在元素周期表中離得很近,化學(xué)和物理性質(zhì)比較相似,把每個金屬單獨分離出來比較困難,且開發(fā)過程往往帶來多種環(huán)境問題,海外稀土冶煉分離產(chǎn)能擴張長期受到環(huán)保、技術(shù)等因素制約。

中國稀土供應(yīng)受指標嚴格管控

中國作為全球最大的稀土礦生產(chǎn)國,擁有具備絕對成本優(yōu)勢的白云鄂博礦,對稀土行業(yè)供應(yīng)情況的影響占據(jù)主導(dǎo)地位。稀土是國家實行生產(chǎn)總量控制管理的產(chǎn)品,國內(nèi)稀土開采和冶煉分離總量受到嚴格管控,任何單位和個人不得無指標超指標生產(chǎn),指標由工信部、自然資源部每年分批下達。

總量指標有序增長。2021 年度,我國稀土開采、冶煉分離總量控制指標分別為16.8 萬噸、16.2 萬噸,同比分別上漲 20%。開采環(huán)節(jié)指標增長均來源于輕稀土,其中最大增長為北方稀土,而中重稀土指標已連續(xù) 4 年無增長。在 3 月的國新辦發(fā)布會上,工信部部長肖亞慶表示,目前稀土沒有賣出“稀”的價格,賣出了“土”的價格,是因為惡性競爭、競相壓價,使得這種寶貴的資源浪費掉了。隨著《稀土管理條例》漸行漸近,預(yù)期在稀土戰(zhàn)略性資源定位下,總量指標管控或?qū)㈤L期存在,其增長將與市場需求增長以及環(huán)境承載能力密切相關(guān)。

行業(yè)集中度不斷提升,加強議價權(quán)。中國稀土行業(yè)從 2013 年開始形成六大稀土集團主導(dǎo)的發(fā)展格局。六大稀土集團整合的背景,是為了提高稀土行業(yè)的集中度,有利于政府監(jiān)管,加強國內(nèi)資源的合理配置,進一步進行產(chǎn)業(yè)和工藝的升級,同時避免無證采礦發(fā)生導(dǎo)致稀土資源浪費,是提高國際稀土話語權(quán)的重要布局。2021 年 9 月,中國鋁業(yè)集團有限公司、中國五礦集團有限公司、贛州市人民政府等籌劃相關(guān)稀土資產(chǎn)的戰(zhàn)略性重組,未來行業(yè)集中度有望進一步提升,促使國內(nèi)稀土資源的議價權(quán)的加強。

鐠釹產(chǎn)量隨指標量提升。隨著國內(nèi)稀土開采指標的增加,國內(nèi)氧化鐠釹、金屬鐠釹供應(yīng)量有所上升。截至 2021 年 1-10 月,我國氧化鐠釹累計產(chǎn)量 5.5 萬噸,同比增長 18.6%;金屬鐠釹累計產(chǎn)量 5.3 萬噸,同比增長 35.1%。產(chǎn)量階段性受到環(huán)保、限電、原料供應(yīng)等因素影響有所波動。

海外稀土礦供應(yīng)短期難放量

美國是中國外第二大稀土礦供應(yīng)國,核心在產(chǎn)資源為 Mountain Pass。該礦山儲量豐富,在二十世紀六十年代到九十年代間,是全球最重要的稀土供應(yīng)來源。隨著中國稀土產(chǎn)業(yè)的崛起,MP 逐步停產(chǎn)。2017 年,MP Materials 接手 MP 礦山,隨后立刻開始恢復(fù)工作,產(chǎn)能開始逐步爬坡,到 2020 年,MP 礦山稀土氧化物產(chǎn)量達 3.8 萬噸,已接近 4 萬噸設(shè)計產(chǎn)能,到 2021 年三季度,公司單季稀土氧化物產(chǎn)量已達 1.2 萬噸。第二階段,公司計劃恢復(fù)冶煉廠,預(yù)計 2022 年完成,其后開始第三階段恢復(fù)金屬和永磁體生產(chǎn)能力工作。短期來看,無礦山擴產(chǎn)計劃。

澳大利亞的 Mount Weld 是另一重要的在產(chǎn)稀土礦山,儲量豐富、品位高。2000年,Lynas 獲得 Mt Weld 礦權(quán),經(jīng)過勘探、試冶等,于 2008 年開始開采。目前,礦山總儲量達 157 萬噸 REO,設(shè)計年產(chǎn)能 2.5 萬噸,2020 自然年稀土氧化物產(chǎn)量為 1.46 萬噸,鐠釹產(chǎn)量為 4853 噸。2021 年,公司在馬來西亞關(guān)丹的選廠受到疫情影響,產(chǎn)量逐季下降,2021 年 1-9 月,公司稀土氧化物產(chǎn)量 1.14萬噸,同比小幅上漲 2.4%。目前,公司礦山端正在進行擴展勘探,勘探鉆井項目提前于 2021 年 6 月完成,預(yù)計 12 月可完成鉆井報告。

隨著稀土需求的快速增長,越來越多的國家計劃建設(shè)稀土開采和分離加工項目。Hastings 積極推進澳大利亞 Yangibana 項目,目前已通過環(huán)保審批,預(yù)計 2022年可完成礦場早期工程,規(guī)劃產(chǎn)能 8850 噸稀土氧化物。Arafura 資源計劃開發(fā)澳大利亞 Nolans 項目,預(yù)計將在 2022 年做出最終投資決定,并計劃在 2024年投產(chǎn)。RER 計劃基于美國 Bear Lodge 項目建設(shè)稀土分離和加工工廠,項目時間預(yù)計 40 個月。Peak 資源在坦桑尼亞的 Ngualla 項目積極籌集資金,正在更新可行性研究,預(yù)計 2022 年可完成可研。格陵蘭礦業(yè)在格陵蘭的 Kuannersuit項目因格陵蘭立法通過,停止開發(fā)。此外,緬甸礦是中重稀土的重要來源,但當?shù)鼐謩莺铜h(huán)境審查給供應(yīng)帶來了諸多不確定性。總體來看,海外稀土資源豐富,開采動力充足,多國存在潛在增量,但短期內(nèi)受到融資進展、開發(fā)建設(shè)周期限制,以及資源、環(huán)保等要求影響,尚難以放量。

全球氧化鐠釹供給預(yù)測

基于對全球稀土資源的梳理,我們假設(shè)未來五年我國輕稀土開采指標保持 20%左右的增速,中重稀土指標量持平,海外稀土礦在 2024 年后逐步抬升。假設(shè)廢料回收比例為 30%,基于不同資源鐠釹配分情況,得到全球氧化鐠釹供給預(yù)測。我們預(yù)計到 2025 年全球氧化鐠釹供應(yīng)量可達 12.4 萬噸,五年間復(fù)合增速13.8%。(報告來源:未來智庫)

2 行業(yè)需求變革

稀土具有無法取代的優(yōu)異磁、光、電性能,對改善產(chǎn)品性能,增加產(chǎn)品品種及提高生產(chǎn)效率起到巨大作用。當前,釹鐵硼永磁材料作為第三代稀土永磁材料,是目前磁性能最好、綜合性能最優(yōu)的磁性材料,行業(yè)前景廣闊。我們看到新能源車、風電、工業(yè)機器人等領(lǐng)域的快速發(fā)展,以及在工業(yè)電機、變頻空調(diào)、節(jié)能電梯等領(lǐng)域內(nèi)稀土永磁電機滲透率的提升都將帶動稀土需求的大幅提升。

具體來看,新能源車是稀土需求增長的核心應(yīng)用領(lǐng)域。從中長期看,汽車電動化趨勢確定,近期新能源車產(chǎn)銷量也持續(xù)超預(yù)期,其中永磁同步電機又因其優(yōu)異的性能占據(jù)絕對優(yōu)勢,帶動稀土消費全面爆發(fā)。我們預(yù)計 2025 年電動汽車領(lǐng)域氧化鐠釹的消費量將超過 5 萬噸,5 年間復(fù)合增速達 47%。另外,在節(jié)能降耗導(dǎo)向下,永磁電機因優(yōu)異的節(jié)能效果未來也有望得到廣泛應(yīng)用,帶動的稀土消費不容忽視。我們預(yù)計到 2025 年全球氧化鐠釹需求或?qū)⒊^ 13 萬噸,5 年間復(fù)合增速達 13.5%。在供給穩(wěn)健增長的假設(shè)下,全球持續(xù)擴大。

新能源車帶動永磁需求爆發(fā)

新能源車產(chǎn)銷量持續(xù)超預(yù)期,中長期汽車電動化趨勢確定。從國內(nèi)市場來看,新能源汽車已進入高速發(fā)展期,從補貼驅(qū)動逐步切換向市場驅(qū)動發(fā)展,行業(yè)成長迅猛。中汽協(xié)數(shù)據(jù)顯示,2021 年 1-10 月,我國新能源汽車產(chǎn)量累計達 256.6萬輛,同比增長 180.6%;其中 10 月單月產(chǎn)量為 39.7 萬輛,環(huán)比再增 12.5%,10 月單月銷量占汽車銷量的 16.4%。從中長期看,我國新能源汽車發(fā)展戰(zhàn)略導(dǎo)向明確。2020 年 11 月,國務(wù)院辦公廳印發(fā)《新能源汽車產(chǎn)業(yè)發(fā)展規(guī)劃(2021—2035 年)》,提出到 2025 年新能源汽車新車銷售量達到汽車新車銷售總量的20%左右;2021 年 10 月,國務(wù)院印發(fā)《2030 年前碳達峰行動方案》,提出加快形成綠色低碳運輸方式,到 2030 年,當年新增新能源、清潔能源動力的交通工具比例達到 40%左右。

從海外市場來看,歐洲市場高景氣,美國市場有望迎來大發(fā)展。2021 年歐洲市場補貼有所下滑,但碳排放政策不斷加碼的背景下,新能源汽車快速發(fā)展,大量傳統(tǒng)車企加速電動化轉(zhuǎn)型。上半年,據(jù) EV-Volumes 歐洲新能源汽車銷量達106 萬輛,同比增長 157%。2021 年來,拜登政府持續(xù)出臺新能源汽車扶持政策,并在 8 月提出 2030 年實現(xiàn)美國銷售汽車中半數(shù)為新能源汽車目標。政策驅(qū)動下,美國新能源車產(chǎn)銷量加速提升,上半年,美國新能源汽車銷量達 29.7萬輛,同比增長 166%。

電機是新能源車核心部件,永磁同步電機占據(jù)絕對優(yōu)勢。相較于一般工業(yè)用驅(qū)動電機,新能源汽車用驅(qū)動電機要求調(diào)速范圍寬、功率密度高、安全可靠、輕量化且過載能力強,其性能決定了汽車行駛的核心性能。目前,新能源車主要應(yīng)用的驅(qū)動電機類型為永磁同步電機和交流異步電機,永磁同步電機因其優(yōu)異的性能占據(jù)主導(dǎo)位置,高工產(chǎn)研數(shù)據(jù)顯示 2019 年我國永磁同步電機裝機量占比達到 97.5%。驅(qū)動電機主要由定子、轉(zhuǎn)子和機械機構(gòu)三大部分組成,在永磁同步電機中,磁性材料占到總成本的 30%。隨著新能源車的爆發(fā),永磁電機需求高速增長。此外,高端車型對驅(qū)動效率等指標要求提高,雙電機市場空間提升,進一步提高了稀土磁材需求量。

新能源汽車是未來永磁材料消費的核心增長點。新能源汽車每輛純電動車消耗釹鐵硼 5-10kg,每輛插電式混合動力汽車消耗 2-3kg。按照 2020 年全球新能源汽車產(chǎn)量超過 300 萬輛來測算,釹鐵硼消費量至少在 1.5 萬噸,考慮磁材的成材率,對應(yīng)消耗氧化鐠釹超過 7000 噸。全球汽車電動化發(fā)展趨勢明確,產(chǎn)銷量持續(xù)超預(yù)期,我們預(yù)計 2025 年電動車年銷量將突破 2100 萬輛,對應(yīng)電動汽車氧化鐠釹的消費量將超過 5 萬噸,5 年間復(fù)合增速達 47%。

風電市場廣闊,永磁電機滲透率提高

碳中和目標下,風電有望迎來加速發(fā)展。2015 年,《巴黎協(xié)議》通過,旨在大幅減少全球溫室氣體排放,將本世紀全球氣溫升幅限制在 2℃以內(nèi),同時尋求將氣溫升幅進一步限制在 1.5℃以內(nèi)的措施。2021 年 11 月,《格拉斯哥氣候公約》通過,確保了將全球變暖控制在 1.5 攝氏度以內(nèi)的目標。要想推動全球 1.5℃溫控目標,到 2030年,需要將每年的碳排放量額外減少 280 億噸二氧化碳當量。根據(jù)國際能源機構(gòu) IRENA 和國際能源機構(gòu)的數(shù)據(jù),目前的風能增長率依然落后,GWEC 表示,到 2050 年,年風電裝機容量需要增加四倍于目前的水平,才能達到凈零排放。我國也已宣布到 2030 年非化石能源占一次能源消費比重將達到 25%左右,風電、太陽能發(fā)電總裝機容量將達到 12 億千瓦以上。風電作為一種開發(fā)條件成熟的清潔能源,對于實現(xiàn)控制全球溫升目標有著重要意義,在碳中和背景下,有望迎來加速發(fā)展。

稀土價格回溯,從政策到基本面驅(qū)動

風電發(fā)電機領(lǐng)域磁材需求有望持續(xù)提升。隨著風機大型化,永磁電機滲透率有望逐步提高。2019 年永磁直驅(qū)和永磁半直驅(qū)風電機組新增裝機容量占比分別為36%和 12%。百川數(shù)據(jù)顯示,每千瓦裝機容量對應(yīng)的釹鐵硼用量約為 0.67kg,我們假設(shè)半直驅(qū)永磁風機用釹鐵硼量是直驅(qū)永磁風機的 1/5。2020 年全球風電機組的新增裝機容量為 93GW,同比增長 53%,碳中和背景下,未來有望加速上漲。我們預(yù)計 2025 年全球風電新增裝機容量超過 150GW,對應(yīng)風電領(lǐng)域氧化鐠釹的消費量將超過 1.1 萬噸,5 年間復(fù)合增速 6%。

政策支持節(jié)能電機發(fā)展,增加永磁需求

節(jié)能增效,永磁工業(yè)電機應(yīng)用前景廣闊。近年來永磁電機得到較快發(fā)展,相較于感應(yīng)電動機,永磁同步電動機采用永磁體勵磁,不需要無功勵磁電流,可顯著提高功率因數(shù),有效提升效率,輕載運行時節(jié)能效果更為顯著。以油田抽油機用感應(yīng)電動機為例,有關(guān)企業(yè)在減小 1-2 個機座號的情況下開發(fā)出高效高起動轉(zhuǎn)矩永磁同步電動機,在不同油田運行時節(jié)電率達 20%以上。

政策支持節(jié)能電機發(fā)展,打破成本僵局。2021 年 11 月,工信部、市場監(jiān)督總局聯(lián)合印發(fā)《電機能效提升計劃(2021-2023 年)》,提出到 2023 年,高效節(jié)能電機年產(chǎn)量達到 1.7 億千瓦,在役高效節(jié)能電機占比達到 20%以上的目標。針對風機、水泵、壓縮機、機床等通用設(shè)備,鼓勵采用 2 級能效及以上的電動機;針對變負荷運行工況,推廣 2 級能效及以上的變頻調(diào)速永磁電機;針對使用變速箱、耦合器的傳動系統(tǒng),鼓勵采用低速直驅(qū)和高速直驅(qū)式永磁電機。過往,永磁電機推廣的一大問題在于相對較高的成本,預(yù)期隨著政策導(dǎo)向的推動,以及能耗成本的提高,永磁電機的性價比會逐步凸顯。

稀土價格回溯,從政策到基本面驅(qū)動

節(jié)能降耗導(dǎo)向明確,提升變頻空調(diào)、節(jié)能電梯需求

國家能效標準提升,支持變頻空調(diào)發(fā)展。壓縮機是空調(diào)的核心,其轉(zhuǎn)速直接影響空調(diào)的使用效率,變頻空調(diào)是在常規(guī)空調(diào)的結(jié)構(gòu)上增加一個變頻器,變頻器用來控制和調(diào)整壓縮機轉(zhuǎn)速的控制系統(tǒng),使之始終處于最佳的轉(zhuǎn)速狀態(tài),從而提高能效比。2020 年 7 月 1 日,《房間空氣調(diào)節(jié)器能效限定值及能效等級》正式實施,空調(diào)能耗準入標準大幅提升。據(jù)中國標準化研究院測算,能效新國標的實施將使目前空調(diào)市場淘汰率達到 45%。能耗標準的提升將帶動變頻空調(diào)市場份額的跨越式發(fā)展。變頻空調(diào)壓縮機使用材料分為釹鐵硼和鐵氧體兩種,其中高性能釹鐵硼永磁材料主要用于生產(chǎn)高端變頻空調(diào),未來需求有望隨釹鐵硼變頻空調(diào)滲透率提升而增長。

我國空調(diào)產(chǎn)能長期占據(jù)全球 80%以上份額,2020 年我國空調(diào)產(chǎn)量達 2.1 億臺。產(chǎn)業(yè)在線數(shù)據(jù)顯示,2020 年國內(nèi)家用空調(diào)產(chǎn)量是 1.45 億臺,同比下降 5.2%,其中變頻空調(diào)的產(chǎn)量是 8336 萬臺,同比大幅增長 20.1%,變頻空調(diào)滲透率提升到 57.5%。按照每臺釹鐵硼變頻空調(diào)需要 0.1kg 釹鐵硼測算,我們假設(shè)未來五年全球空調(diào)產(chǎn)量保持 3%的增速,并且在節(jié)能需求提升的背景下,釹鐵硼變頻空調(diào)滲透率逐年提高,我們預(yù)計 2025 年全球釹鐵硼變頻空調(diào)對應(yīng)氧化鐠釹的消費量將達到 0.7 萬噸,5 年間復(fù)合增速 16%。

新裝、換裝需求帶動電梯產(chǎn)銷,節(jié)能電梯滲透率持續(xù)提高。近年來,隨著城鎮(zhèn)化發(fā)展、老舊小區(qū)改造,我國電梯產(chǎn)量穩(wěn)步增長,2020 年,我國電梯產(chǎn)量達到105 萬臺,同比增長 7.1%。一般而言,電梯報廢年限在 15-25 年,隨著在用電梯的報廢,未來換裝需求有望持續(xù)增加。目前,我國釹鐵硼永磁同步曳引機在新客梯中的應(yīng)用比例已達到 80%以上。節(jié)能電梯應(yīng)用釹鐵硼永磁曳引機,具備體積小、損耗低、效率高、噪音低等優(yōu)點,相對于普通的異步電動機而言可節(jié)省約 25%的電能。按照每臺節(jié)能電梯釹鐵硼的用量為 7kg 測算,我們假設(shè)未來五年中國電梯產(chǎn)量保持 7%的增速,海外電梯產(chǎn)量保持 3%增速,節(jié)能電梯滲透率逐年提高,我們預(yù)計 2025 年全球節(jié)能電梯對應(yīng)氧化鐠釹的消費量將達到 0.5萬噸,5 年間復(fù)合增速 8%。

智能制造,工業(yè)機器人蓬勃發(fā)展

我國工業(yè)機器人產(chǎn)業(yè)蓬勃發(fā)展。近年來,隨著智能化改造升級的需求,我國工業(yè)機器人市場迎來高速發(fā)展,工業(yè)機器人密度快速抬升。2020 年,我國工業(yè)機器人安裝量達 16.8 萬臺,位居全球第一,占到全球總量的 43.9%;工業(yè)機器人密度達到 246 臺/萬人,距離領(lǐng)先國家仍有一定差距。當前,國內(nèi)人力成本不斷提高,智能制造的推廣可有效降低運營成本、提高生產(chǎn)效率、提升產(chǎn)品質(zhì)量、降低資源能源消耗,《中華人民共和國國民經(jīng)濟和社會發(fā)展第十四個五年規(guī)劃和2035 年遠景目標綱要》提出,要深入實施智能制造和綠色制造工程,發(fā)展服務(wù)型制造新模式,推動制造業(yè)高端化智能化綠色化。培育先進制造業(yè)集群,推動集成電路、航空航天、船舶與海洋工程裝備、機器人、先進軌道交通裝備、先進電力裝備、工程機械、高端數(shù)控機床、醫(yī)藥及醫(yī)療設(shè)備等產(chǎn)業(yè)創(chuàng)新發(fā)展。2021年 1-10 月,全國工業(yè)機器人產(chǎn)量達到 29.8 萬臺,同比增長 51.9%,工業(yè)機器人應(yīng)用場景豐富,未來安裝量有望保持較快增長。

永磁同步交流電機是工業(yè)機器人中最常用的電機。伺服系統(tǒng)是工業(yè)機器人三大零部件之一,通過運用機電能量變換、驅(qū)動控制技術(shù)、檢測技術(shù)、自動控制技術(shù)、計算機控制技術(shù)等實現(xiàn)精準驅(qū)動與系統(tǒng)控制,從而實現(xiàn)執(zhí)行機械對未知指令準確跟蹤,具體分為電機和驅(qū)動器兩部分。伺服電機通常被安裝在工業(yè)機器人的關(guān)節(jié)處,是工業(yè)機器人的動力來源,因此伺服電機必須具備良好的速度控制特性,同時為了適應(yīng)工業(yè)機器人的體形,伺服電機的體積、重量還需滿足輕量化條件,以增強工業(yè)機器人的可靠性和穩(wěn)定性。

高性能稀土永磁電機,具有電磁噪聲低、運行平穩(wěn)、過載能力強、壽命長的特點,在工業(yè)機器人領(lǐng)域得到廣泛應(yīng)用。我們假設(shè)每臺工業(yè)機器人對應(yīng)釹鐵硼的用量為 20kg,未來五年中國工業(yè)機器人保持 15%-20%的較高增速,帶動全球工業(yè)機器人安裝量提升,預(yù)計到 2025 年達到 63 萬臺,則對應(yīng)氧化鐠釹的消費量將達到 0.6 萬噸,5 年間復(fù)合增速 10%。

傳統(tǒng)領(lǐng)域產(chǎn)品高端化帶動永磁需求

缺芯緩解或帶動汽車產(chǎn)銷量回升。2020 年,疫情對汽車產(chǎn)業(yè)造成明顯沖擊,全球汽車銷量同比下降 14.6%至 7797 萬輛,回到十年前水平。2021 年,缺芯對汽車行業(yè)造成較大影響,但目前影響力度正在減弱。供應(yīng)端緊張背景下,汽車行業(yè)全面去庫存,未來庫存回補有望帶動上游零部件回暖。

舒適性需求擴展車用微電機市場。為了提高汽車使用的舒適度,過去利用手動控制的機械裝置,例如汽車門鎖、車窗、座椅轉(zhuǎn)向、后視鏡等系統(tǒng),都逐步改為電機驅(qū)動,擴展了微電機的應(yīng)用,一輛豪華型轎車小微電機配備數(shù)量可達百臺。EPS 轉(zhuǎn)向系統(tǒng)也是釹鐵硼應(yīng)用的一個重要場景,因為具有結(jié)構(gòu)緊湊、高效可靠、節(jié)能環(huán)保、安全性高等優(yōu)點,近年來滲透率快速提高。我們假設(shè)每臺 EPS系統(tǒng)需要 0.15kg 釹鐵硼,每萬臺微電機需要 90kg 釹鐵硼,未來五年汽車產(chǎn)銷量恢復(fù)增長,單車微電機數(shù)量逐步提高,EPS 系統(tǒng)及釹鐵硼微電機滲透率逐步提高,則預(yù)計到 2025 年汽車領(lǐng)域氧化鐠釹的消費量將接近 1.3 萬噸,5 年間復(fù)合增速 8%。

消費電子也是重要的永磁消費場景。消費電子產(chǎn)品主要包括智能手機、電腦、電視機等,種類繁多,出貨量大。2020 年,全球智能手機、平板電腦、PC 出貨量分別為 12.9 億部、1.6 億臺、3.0 億臺,同比分別下降 6%、上漲 14%、上漲 13%。在微型麥克風、微型揚聲器、相機調(diào)焦、傳感器等功能均需要應(yīng)用釹鐵硼的強磁特性。我們假設(shè)每臺智能手機、平板電腦、PC 釹鐵硼用量為 2g,則隨著消費電子產(chǎn)品出貨量的小幅增長,預(yù)計到 2025 年氧化鐠釹的消費量將超過 0.2 萬噸,5 年間復(fù)合增速 2%。

供需平衡表

基于對磁材需求的分析,我們看到未來五年新能源車、風電、工業(yè)機器人等領(lǐng)域的快速發(fā)展,以及在工業(yè)電機、變頻空調(diào)、節(jié)能電梯等領(lǐng)域內(nèi)稀土永磁電機滲透率的提升將帶動氧化鐠釹需求的大幅提升。我們預(yù)計到 2025 年全球氧化鐠釹需求或?qū)⒊^ 13 萬噸,5 年間復(fù)合增速達 13.5%。在供給穩(wěn)健增長的假設(shè)下,全球氧化鐠釹的供需缺口將持續(xù)擴大。

3 稀土價值重估

從當前時點來看,行業(yè)基本面已發(fā)生根本性變化。供給有序,黑稀土出清,稀土開采冶煉嚴格按照配額管控。需求旺盛,新能源產(chǎn)業(yè)的發(fā)展加速提升磁材需求,稀土消費全面爆發(fā)。在供給穩(wěn)健增長的假設(shè)下,我們預(yù)計全球氧化鐠釹的供需缺口將持續(xù)擴大,低庫存下,稀土價格有望保持高位,甚至進一步向上突破。(報告來源:未來智庫)

稀土價格回溯,從政策到基本面驅(qū)動

過往,稀土價格呈現(xiàn)出政策驅(qū)動下暴漲暴跌的特征。而從當前時點來看,行業(yè)基本面已發(fā)生根本性變化。供給有序,黑稀土出清,稀土開采冶煉嚴格按照配額管控。需求旺盛,新能源產(chǎn)業(yè)的發(fā)展加速提升磁材需求,稀土消費全面爆發(fā)。供需緊張的背景下,稀土價格由基本面驅(qū)動穩(wěn)步上漲。

2010-2011 年,行業(yè)供給無序,市場上存在嚴重的稀土非法開采和走私問題,為了抑制資源流失,國家推出了更為嚴格的出口管控,并加大對黑稀土的打擊力度,在系列措施以及市場囤貨行為的助推下,氧化鐠釹價格從 2010 年初的10.8 萬元/噸暴漲至 2011 年 6 月的 127.5 萬元/噸,其后又迅速回落,對市場造成大幅沖擊。

2016 年,工信部發(fā)布《稀土行業(yè)發(fā)展規(guī)劃(2016-2020 年)》,提出到 2020年稀土年度開采量控制在 14 萬噸以內(nèi),形成合理開發(fā)、有序生產(chǎn)、高效利用、科技創(chuàng)新、協(xié)同發(fā)展的稀土行業(yè)新格局,行業(yè)整體邁入以中高端應(yīng)用、高附加值為主的發(fā)展階段,充分發(fā)揮稀土應(yīng)用功能的戰(zhàn)略價值。伴隨著對黑稀土的嚴厲打擊和全國性環(huán)保督察工作的展開,稀土價格再度啟動,從 2016 年 10 月的24.5 萬元/噸升至 2017 年 8 月的 51 萬元/噸,價格翻倍。2020 年來,新能源車、風電、變頻空調(diào)等領(lǐng)域?qū)τ诟叨蒜S鐵硼的需求爆發(fā),帶動稀土價格穩(wěn)步提升,隨著下游對價格接受程度的反饋,氧化鐠釹價格震蕩上漲。2020 年 4 月,氧化鐠釹價格為 26 萬元/噸,到 2021 年 11 月升至 81 萬元/噸,漲幅達 212%。

庫存低位,價格存在向上動力

在需求增長下,鐠釹庫存大幅下降。截至 11 月 19 日,氧化鐠釹、金屬鐠釹工廠庫存已經(jīng)分別降至 2755 噸、1181 噸,均處于歷史低位。同時,雖然鐠釹價格大幅走高,但被稱為“工業(yè)味精”的稀土單位用量小,對于下游成本影響相對可控,特別是新能源車等領(lǐng)域承接能力較強。且稀土永磁起到的節(jié)能增效的作用很重要,大量場景下難以用鐵氧體等其他材料替代。隨著下游需求的持續(xù)走強,供需格局將繼續(xù)處于偏緊張的狀態(tài),鐠釹價格有望保持高位,甚至進一步向上突破。

4 關(guān)注稀土永磁行業(yè)龍頭企業(yè)

隨著新能源車等產(chǎn)業(yè)的高速發(fā)展,磁材需求全面爆發(fā),稀土行業(yè)迎來根本性變革。我們預(yù)計未來五年,氧化鐠釹供需長期存在缺口,基本面驅(qū)動下,稀土價值迎來重估。一是氧化鐠釹供不應(yīng)求,看好擁有資源優(yōu)勢的稀土冶煉企業(yè)。當前稀土需求結(jié)構(gòu)大幅改善,稀土冶煉企業(yè)直接受益稀土價格上漲,并在新能源需求高速發(fā)展的當下,隨著配額增長迎來成長邏輯。二是高端釹鐵硼需求高速增長,看好快速擴張的磁材龍頭企業(yè)。從磁材企業(yè)角度看,釹鐵硼高端需求,特別是新能源車領(lǐng)域需求的放量驅(qū)動磁材企業(yè)加速擴張。具備客戶優(yōu)勢和技術(shù)優(yōu)勢的龍頭企業(yè)可搶占更大的市場份額,并享有更高的業(yè)績增速。

北方稀土

北方稀土是全球最大的輕稀土產(chǎn)品供應(yīng)商,依托集團資源優(yōu)勢,公司在行業(yè)內(nèi)率先發(fā)展成為集稀土冶煉分離、功能材料、應(yīng)用產(chǎn)品、科研和貿(mào)易一體化的集團化上市公司。2021 年前三季度,稀土需求旺盛,鐠釹價格大幅上漲,公司提產(chǎn)增效,實現(xiàn)了業(yè)績的大幅增長。前三季度,公司實現(xiàn)營業(yè)收入 240.9 億元,同比增長 51.6%;歸屬于上市公司股東的凈利潤 31.5 億元,同比大幅增長495.0%。

公司開采配額持續(xù)增長。隨著稀土需求的增長,近年來稀土總量控制指標也在持續(xù)增長,公司作為行業(yè)龍頭,依托白云鄂博礦資源,配額也保持著理想增速,稀土礦指標占比也在持續(xù)提升。2021 年公司開采和冶煉指標分別達到 10.04 萬噸、8.96 萬噸,占到總指標的 60%、55%,龍頭地位夯實。

原料有保障,成本優(yōu)勢突出。公司控股股東包鋼集團擁有中國稀土儲量最大的白云鄂博礦的獨家采礦權(quán),儲量超過全國 80%。公司原料稀土精礦從包鋼股份采購,生產(chǎn)稀土精礦所用原材料為白云鄂博礦選礦后形成的尾礦資源,鐵礦的采選過程攤薄了成本。包鋼股份與公司的交易價格綜合考慮碳酸稀土市場價格,扣除碳酸稀土制造費用及行業(yè)平均利潤等,長期低于市場價格,且調(diào)價周期間隔較長。

延伸產(chǎn)業(yè)鏈,提高產(chǎn)品附加值。公司堅持創(chuàng)新驅(qū)動發(fā)展戰(zhàn)略,建立起多層級科研體系,注重研發(fā)投入與人才培養(yǎng),研究成果豐富。基于強大的研發(fā)實力,公司引領(lǐng)行業(yè)發(fā)展,五大稀土功能材料不斷做大做強,終端應(yīng)用產(chǎn)品多點布局,科研成果有效轉(zhuǎn)化為高附加值產(chǎn)品,平衡稀土元素利用,并加快永磁產(chǎn)業(yè)布局,實現(xiàn)產(chǎn)業(yè)鏈延伸,為公司創(chuàng)造經(jīng)濟價值。

盛和資源

盛和資源目前擁有稀土和鋯鈦兩大主業(yè),是國內(nèi)稀土行業(yè)獨具特色的混合所有制上市公司。公司稀土業(yè)務(wù)已經(jīng)形成了從礦山開采、冶煉分離到深加工較為完整的產(chǎn)業(yè)鏈;鋯鈦業(yè)務(wù)目前主要集中在選礦端。2021 年前三季度,公司營業(yè)收入 77.9 億元,同比增長 41.2%,歸屬于上市公司股東凈利潤 8.3 億元,同比增長 466.2%。

稀土供應(yīng)形成多元化保障。公司在中國境內(nèi)托管了和地礦業(yè)擁有的四川大陸槽稀土礦,參股了冕里稀土、山東鋼研中鋁稀土科技有限公司,按照國家下發(fā)的生產(chǎn)指標開展生產(chǎn)經(jīng)營,2020 年托管礦山生產(chǎn)稀土精礦約 9354 噸。在境外,公司參股了美國芒廷帕斯稀土礦和格陵蘭科瓦內(nèi)灣稀土礦,2020 年包銷美國礦約 3.8 萬噸。公司通過國內(nèi)、國外的雙重布局,掌握稀土礦資源總量近 5 萬噸/年,另有獨居石 1 萬噸/年,為公司冶煉分離業(yè)務(wù)的展開提供了原料保障。

冶煉加工產(chǎn)能穩(wěn)步擴張。近年來,公司持續(xù)通過外延并購、內(nèi)生增長的方式積極提高產(chǎn)能規(guī)模。上半年,公司開展了對廣西域瀟西駿和衡陽谷道新材的股權(quán)投資工作,兩家企業(yè)分別擁有 5000 噸/年稀土氧化物產(chǎn)能和 5000 噸氯化稀土產(chǎn)能。截至三季末,公司晨光稀土“年產(chǎn) 12000 噸稀土金屬及合金智能化技改項目”已經(jīng)完成廠房主體工程和自動化電解爐的定型工作;科百瑞 6000 噸稀土金屬技術(shù)升級改造項目正在施工。連云港稀土冶煉分離項目正在積極開展項目核準、環(huán)境影響評價等準備工作。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關(guān)信息,請參閱報告原文。)

精選報告來源:【未來智庫】。未來智庫 - 官方網(wǎng)站

李同東

版權(quán)所有 未經(jīng)許可不得轉(zhuǎn)載

增值電信業(yè)務(wù)經(jīng)營許可證備案號:遼ICP備14006349號

網(wǎng)站介紹 商務(wù)合作 免責聲明 - html - txt - xml<center id="icsai"></center>