科技改變生活 · 科技引領未來

<button id="ks8as"></button>

科技改變生活 · 科技引領未來

(報告出品方/作者:國海證券,蘆冠宇、李英)1、膠原蛋白:性能優但壁壘高,體量不大、發展穩健1.1基本情況:三股螺旋構造,應用領域廣泛廣泛分布于人體結締組織,I型膠原含量最為豐富。膠原collagen源于古希臘,最早出現于1865年前后,是

(報告出品方/作者:國海證券,蘆冠宇、李英)

1、 膠原蛋白:性能優但壁壘高,體量不大、發展穩健

1.1 基本情況:三股螺旋構造,應用領域廣泛

廣泛分布于人體結締組織,I 型膠原含量最為豐富。膠原 collagen 源于古希臘, 最早出現于 1865 年前后,是一種生物高分子纖維蛋白,動物結締組織主要成分, 也是哺乳動物體內含量最多、分布最廣的功能性蛋白(占蛋白質總量的 25%- 30%)。目前已發現有 28 種蛋白質可歸屬于膠原的范疇,按照是否能成纖維可 分為成纖維膠原和非成纖維膠原兩大類,其中人體內含量比較高的 I 型、II 型、 III 型膠原均為成纖維膠原。正常人 90%的膠原存在于皮膚和骨頭中,其中 I 型 膠原含量最多,約占膠原總量的 80%-90%。

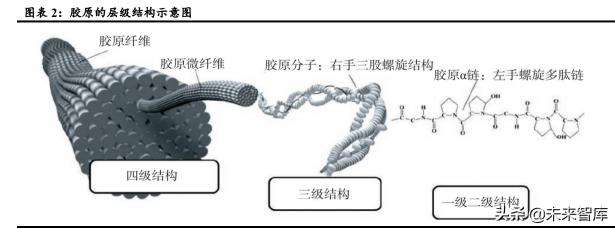

分子結構三螺旋構造,生物學活性優異,適應范圍廣泛。1)分子結構穩定: 在膠原纖維中,膠原蛋白分子單位稱為原膠原,每個原膠原分子由三條 α 肽鏈 組成,α 肽鏈自身為 α 螺旋結構,三條相互獨立的 α 肽鏈依靠甘氨酸之間形成的 氫鍵維系三股螺旋相互纏繞的結構;原膠原分子平行排列成束,通過共價交聯, 可形成穩定的膠原微纖維,進一步聚集成束,形成膠原纖維。2)結構決定性質: 膠原蛋白正常的三螺旋構象是其理化特性和生物學活性的基礎,使其具備高拉 伸強度、生物降解性能、低抗原活性、低刺激性、低細胞毒性以及作為人工器 官架或創傷敷料時促進細胞生長、促進細胞粘附、與新生細胞和組織協同修復 創傷等特性。3)性質決定用途:優異的理化特性與生物學活性使得膠原成為一 種適用范圍廣泛的生物醫用材料,目前已應用在敷料、人工器官再生醫學、組 織工程、生物護膚等領域。

與膠原蛋白相伴隨的概念還有明膠與膠原蛋白肽,這三者雖具有同源性,但結 構、性能與應用領域有差異。1)膠原蛋白:低溫和酸性條件下胃蛋白酶提取, 三股螺旋結構保持完整,分子量分布集中,生物學活性佳,只有這樣才能達到 生物醫學材料級別。2)明膠:膠原在高溫作用下的變性產物,其組成復雜、相 對分子質量分布寬,膠原分子的三股螺旋結構被破壞、失去生物活性,一般應 用于食品、醫療保健品等領域。3)膠原蛋白肽:在較高溫度下用蛋白酶水解膠 原或明膠得到的,受溫度和酶的雙重作用,水解膠原蛋白的相對分子質量比明 膠更小,在食品、美容、醫療保健品等領域應用廣泛。目前市面上膠原蛋白命 名并不規范,膠原蛋白產品的平均分子量差異較大,但“膠原蛋白”這一概念已 被消費者和下游企業所接受和熟悉,并未采用合適的細分標準對產品進行界定。

1.2 生產方法:提取法為主流,基因工程法是趨勢

根據來源不同,膠原生產方法有天然提取與人工合成(主要是基因工程法), 兩種方法各有千秋。1)天然提取法:主要包括酸法提取和酶法提取,通過對動 物組織的去雜質、溶解、分離提純進而提取膠原蛋白;其獲得的產物保持完整 的三螺旋結構,生物活性較強;但異體膠原蛋白可能攜帶可傳播的疾病,同時 也可能產生異種或異體排斥反應;技術難點在于降低動物源性材料的病毒風險、 提高純度、降低成本,原料供應受限導致產能瓶頸。2)基因工程法:通過基因 的酶切、拼接和表達獲得重組膠原蛋白;基因工程手段的可加工性使重組膠原 蛋白有較強的水溶性和乳化特性等,且免疫原性較低、能更好地控制致病毒傳 播風險;但其沒有穩定的三螺旋結構,生物活性仍存疑,支撐性不如純化膠原; 技術難點在于保持膠原獨特螺旋結構、實現大規模量產降低成本。目前提取法 為主流產業化制備方法,基因工程法則是未來產研發展方向。

1.3 行業現狀:體量不大、發展穩健,80%用于醫療、食飲領域

膠原蛋白市場體量不大、發展穩健,應用集中于醫療、食飲領域。據 Grand View Research 數據:2019 年全球膠原蛋白市場規模達到 153.56 億美元,2016- 2019 年 3 年復合增速 6.7%;2019 年中國膠原蛋白市場規模 9.83 億美元,約占 全球市場的 6.40%,2016-2019年復合增速 7.8%,略高于全球增速;應用領域上 膠原蛋白 80%應用于醫療健康與食品飲料領域,中國與全球市場差異不大。

1.4 VS 透明質酸:壁壘更高,原料制備+交聯技術制約膠原發展

膠原蛋白與透明質酸可比性強,但商業化發展落后于透明質酸。從行業現狀可 以看出,無論是市場體量、增長速度,還是市面上獲批產品、上市企業,膠原 蛋白商業化發展落后于透明質酸。但實際上膠原蛋白與透明質酸高度可比,都 是非常優異的生物醫學材料:①均于人體廣泛分布、具備優異的生物學特性 (生物可降解性/高生物相容性/低免疫原性等);②均擁有廣泛的應用領域(醫 學/醫美/化妝品/食品等);③均為細胞外基質的重要組成部分,其流失都會造成 人體衰老。

目前膠原蛋白發展滯后于透明質酸,主要受制于供給端。1)分子結構存在差 異,膠原人工合成壁壘更高。①透明質酸是由雙糖單元重復連接而成的一種高 分子線性多糖,因其基本糖單元重復度高,結構相對簡單,更易提取合成,目 前對于大分子量的發酵已經比較成熟。②膠原蛋白分子結構復雜,需要三條肽 鏈去形成三股螺旋的結構,進而導致細菌發酵過程中會存在一些難點:肽鏈長 (需連接 1000 多個氨基酸)、需保持三股螺旋纏繞結構(完整的三螺旋結構才 能發揮膠原理化特性與生物活性)、空間立體構象復雜多樣(蛋白質分子都有其 特定的氨基酸組成和排列方式,由此決定其不同的空間結構和功能;即使是多 個相同的氨基酸序列,排列組成的蛋白質的立體構象可能存在差異)。現有部分 儲備技術雖已能形成膠原蛋白的三螺旋結構,但僅能生產部分肽鏈片段(比如 幾百個氨基酸),尚不能形成完整肽鏈。

2)原料規模化生產未取得突破,限制產業鏈中下游發展。①透明質酸原料已 實現商業化,但膠原蛋白無論是提取法還是重組法,企業生產均需從原料端開 始進而導致生產鏈條更長。②動物源膠原安全管控嚴格、要求全流程溯源、養 殖周期長(豬和牛的育種至少需兩年三代才能達到標準),且純化過程中去雜蛋 白、端肽以降低免疫原性具有難度。③而基因工程重組法需從菌種培養開始,發酵而來的蛋白僅為單鏈、沒有三螺旋結構所擁有的支撐效果,難以達到生醫 級材料要求。

3)交聯技術尚不成熟,成本高而效期短,于終端而言性價比低。①透明質酸 化學改性技術成熟,目前全球各大廠家普遍使用 BDDE、DEO、DVS 等交聯劑 通過成醚反應來實現透明質酸的交聯改性。②而膠原蛋白化學改性上還存在交 聯劑殘留易出現細胞毒性、鈣化及生物相容性不佳等問題;雙美生物獨創交聯 技術保證安全性、延長維持時間(8-12 個月),但不及長效玻尿酸。

2、 細分市場:注射領域壁壘更高,格局優于玻尿酸

2.1 注射領域:填充與水光需求驅動,競爭格局優于玻尿酸

規模:定位高端市場相對小眾,2019 年以來異軍突起

與透明質酸類似,膠原蛋白流失也是皮膚老化的主要原因。透明質酸和膠原蛋 白等細胞外基質是支撐表皮和真皮結構的主要物質,其數量或密度的降低是皮 膚結構塌陷、皮膚彈性降低、皮膚表面皺紋形成的主要原因。研究表明,20 歲 后皮膚厚度每 10 年膠原蛋白降低 7%,成纖維細胞合成膠原蛋白的能力也會隨 年齡的增長而下降,膠之間交聯會隨年齡的增長而加劇,最終表現為皮膚僵硬、 失去彈性、不柔軟,且膚色變黃、失去光澤。

目前膠原蛋白于注射領域主要用于填充與水光針,與玻尿酸功能相近。1)填 充:醫用膠原(目前主要是動物源膠原蛋白)注射到凹陷性皮膚缺損后不僅可 起支撐填充作用,還能誘導受術者自身組織重建,逐漸生成的新生組織將與周 圍正常皮膚共同協同實現局部矯形作用,將膠原蛋白注射于真皮層則可用來消 除較深的皺紋皺褶。2)水光針:一般有注射水光/微針水光/無針水光/涂抹式水 光等類型;小分子膠原蛋白具有良好的滲透性,被填充在皮膚基質之間可使皮 膚豐滿、皺紋舒展,同時提高皮膚密度、產生彈力;而且膠原蛋白分解后是氨 基酸、可給皮膚補充營養,具有保濕、修復、美白和營養等功效。

相對玻尿酸而言,膠原蛋白填充劑優勢在于填充效果與促使再生,劣勢在于時 效與定價。1)填充效果:膠原蛋白 > 玻尿酸。膠原蛋白是網狀結構,高粘彈性、 支撐力強,不易產生位移和外擴且吸收腫脹性低,塑形效果好;而玻尿酸是晶 球體,分子結構不緊密、可能發生游離,相對膠原蛋白具有腫脹、位移等劣勢。 2)填充部位:玻尿酸 > 膠原蛋白。根據交聯程度與分子量差異,玻尿酸可注射 部位多于膠原蛋白,但注射于淚溝與眼周等較薄區域易出現丁達爾現象;膠原 蛋白由于不位移、不變形、腫脹性低等特性更適合填充軟組織少/活動部位大的 區域,尤其是眼周淚溝等精細化部位(乳白色特性還可改善黑眼圈)。3)維持 時間:玻尿酸 > 膠原蛋白。長效玻尿酸維持時間可達 2 年以上,而膠原蛋白單次注射維持時間一般在 8-12 個月,總體短于玻尿酸。

4)促進膠原再生:膠原蛋白 > 玻尿酸。膠原蛋白注射后本身會形成一個支架, 周圍的組織細胞會往支架上長,進而具備即刻填充&促進組織再生的雙重效果, 而玻尿酸則不具備這項功能。5)價格:膠原蛋白 > 玻尿酸。目前注射膠原蛋白 獲批品牌少、定價偏高,而玻尿酸品牌選擇多樣、豐儉由人。6)水光針:互相 補充。膠原蛋白分解后是氨基酸,有補充營養、改善膚質效果;而透明質酸分 解后是水,功效主要是補充水分;目前水光針一般是多重營養成分搭配,維持 時間差異不大、可互相補充。

早期膠原蛋白市場相對小眾,2019 年以來異軍突起。膠原蛋白填充劑企業主要 是雙美生物、長春博泰,而雙美生物更為主流,以雙美生物代表行業數據分析。 1)性價比偏弱+注射難度高,早期膠原蛋白發展平淡。中國醫美市場從 2014/2015 年才迎來快速發展期,早期由于性價比偏弱、注射難度高于玻尿酸 (無溶解酶增加盲式操作風險、錯誤施打會影響效果與效期)、純冷鏈存儲便利 度低等因素,膠原市場相對小眾。自 2009 年第一款膠原蛋白填充劑膚柔美進入 中國市場,到 2018 年這 10 年間,雙美膠原蛋白年銷售額(出廠口徑)不超過 7000 萬元。

2)玻尿酸副作用顯現+精準切入市場需求+雙美生物多年市場教育,2019 年來 膠原市場異軍突起。多年臨床經驗下玻尿酸腫脹臉、丁達爾效應等負面作用顯 現,而膠原蛋白于眼周淚溝等精細化部位的獨特優勢也逐漸被挖掘,疊加膠原 蛋白具備美白、改善膚質等效果切入亞洲女性痛點。另一方面,雙美生物多年 來于大陸市場通過公立醫院加強布點、參與學術會議、建立主要城市地區臨床 技術培訓基地、專業雜志廣告、發表學術文章等舉措,提升品牌知名度的同時也加深市場對膠原的認知。2019 年雙美膠原蛋白在價格穩定前提下銷量、銷售 額均實現翻倍增長,2020 年疫情影響下仍維持高增,而產能則成為市場增長的 制約因素。

格局:天然/重組錯位競爭,格局優于玻尿酸

動物源膠原與基因重組膠原錯位競爭,格局總體優于玻尿酸。1)填充:對支 撐性要求高,以動物源膠原為主。目前已獲批廠商有雙美生物、長春博泰、漢 福生物與錦波生物等 4 家;除錦波生物旗下的薇旖美是唯一一款基因工程重組 而來的膠原蛋白產品外,其余膠原蛋白均源于動物提取。2)水光:支撐性要求 弱,以基因工程重組為主。據新氧數據,已獲批廠商有雙美生物、西安巨子生 物、青海創銘醫療器械、山西錦波生物等;除雙美生物旗下的膚柔美(三類證) 外,其余膠原蛋白均來自于基因工程重組。3)獲批類型:動物源膠原均按三類醫療器械管理。目前動物源膠原蛋白對安全性要求更高,分子量大、支撐作用 強,需破皮注射,均按照三類醫療器械管理;基因工程重組膠原蛋白多用于微 針敷料,按照二類醫療器械管理,薇旖美是第一款三類醫療器械證的人源化膠 原蛋白產品。

2.2 醫用皮膚修復敷料:過去 4 年市場快速擴容,膠原敷料獨享三類 批文

規模:輕醫美術后修復+功能性護膚驅動,過去 4 年市場快速擴容

輕醫美術后修復+功能性護膚驅動,過去 4 年市場快速擴容。醫用皮膚修復敷料 可分為貼片式和非貼片式(如噴霧/液體等)兩大類,其中貼片式憑借貼合度好、 使用便捷等優勢成為消費主流。1)需求來源:貼片式醫用皮膚修復敷料用戶主 要有三類,具有痤瘡/皮炎等皮膚問題的患者、接受輕醫美手術后急需皮膚修復 的醫美人群、追求功能性護膚的普通消費者。2)市場體量:受居民收入上升/ 工作生活壓力大/環境污染導致皮膚問題增多、大眾尤其是新一代消費者對美的 關注和投入越來越多,以及“醫美面膜”概念在網絡上快速傳播等因素的推動, 2016-2020 年我國貼片式醫用皮膚修復敷料市場復合增速達 103.5%,至 2020 年 市場規模已達 33.1 億元。

醫美行業紅利+消費頻率更高,敷料市場享有高成長性與廣闊空間。輕醫美術 后修復需求相對剛性,術后修復是求美者最關心的問題;且單次輕醫美項目后 的修復至少需要 3-4 片貼片式敷料,頻率遠高于輕醫美項目本身;醫美行業紅 利疊加高頻消費,醫用皮膚修復敷料市場將享有高增速與廣闊成長空間。(報告來源:未來智庫)

格局:份額集中于敷爾佳,膠原敷料獨享三類批文

醫用皮膚修復敷料集中度較高,敷爾佳/創福康/可復美位居前三。1)功效成分: 醫用敷料主要成分有透明質酸鈉與膠原蛋白,透明質酸敷料側重補水保濕,而 膠原蛋白在補水保濕基礎上還具備改善膚質、刺激組織再生、抗衰除皺等功效, 功效更多元、修復力更強。2)分品牌看:“醫美面膜”概念市場教育者敷爾佳市 占率領先;2019 年醫用皮膚修復敷料市場中,按銷售額口徑,敷爾佳、創福康 和可復美排名品牌前三,市占率分別為 37%、8%、8%;按銷售量口徑,敷爾 佳、榮晟和創福康排名品牌前三,市占率分別為 28%、7%、5%。3)終端定價: 從旗艦店價格看,膠原蛋白敷料終端產品定價高于透明質酸,可復美定價遠高 于敷爾佳與創福康。

敷料市場獲批數量眾多,膠原敷料獨享三類稀缺批文。截至 2020 年 6 月我國醫 用皮膚修復敷料批文共 467 個,以醫用冷敷貼為主的一類證占比 90%,以創面 敷料為主的二、三類證占比分別為 9%、1%。市場上透明質酸鈉敷料產品數量 雖遠多于膠原蛋白敷料,但其管理類別僅覆蓋第一、二類,膠原蛋白敷料獨享 三類稀缺批文。僅有的 3 個三類敷料分為國內企業創爾生物、崇山生物生產的 “膠原貼敷料”,以及國外企業瑞典墨尼克醫療生產的薄膜敷料(非膠原敷料)。 高技術、稀缺批文有助于為其產品效力背書,未來膠原蛋白敷料可憑借其多元 功效、更好修復力搶占消費者心智,攫取市場份額。

2.3 功能性護膚品:市場相對小眾,護膚精細化驅動行業高景氣度

規模:相對小眾,消費升級+精細化護膚驅動高景氣度

功能性護膚品 VS 醫用皮膚修復敷料:均屬于專業皮膚護理范疇,注冊類別與 監管分類不同。皮膚護理產品依照不同定位可分為基礎護膚品和專業皮膚護理 產品。基礎護膚品屬于化妝品,即用于臉部或者身體,用以護理皮膚,保持皮 膚的機理和光澤的化妝品。專業皮膚護理產品主要針對皮膚狀態不穩定(如皮 膚屏障受損、持續發痘/脫皮/過敏/泛紅)、激光光子治療/水光針術后等情況的 肌膚。根據注冊類別和監管分類,專業皮膚護理產品可進一步分成醫療器械類 敷料產品和化妝品類功能性護膚品,其中醫療器械類敷料產品系可直接使用于 創口的創面敷料,功能性護膚品僅可在健康完整的皮膚表面上使用。

功能性護膚市場相對小眾,消費升級+精細化護膚驅動行業高景氣度。根據弗 若斯特沙利文數據,截至 2020 年中國皮膚護理市場規模達 2769 億元,而功能 性護膚品市場相對小眾(223 億元),占皮膚護理市場比重 8.1%。近年來隨著消 費升級和美容個護意識持續增強,消費者護膚需求更精細化,由基礎護膚轉向 追求具備特定效果的功能性護膚品,對成分和功效的關注度日漸提高(膠原蛋 白作為護膚品有效成分受關注度高),進而驅動功能性護膚品市場高景氣度。 2016-2020年功能性護膚品市場體量 4年復合增速 26%,遠高于基礎護膚產品 14% 的復合增速。未來功能性護膚品市場增長驅動因素主要來自于面部護理市場增 長與“成分黨”消費意識覺醒。

格局:壁壘不高,格局弱于敷料,品牌競爭聚焦成分功效

修護類貼片面膜壁壘不高,競爭者多、格局分散。功能性護膚品從產品形態上 可分為面膜、潔面乳、面霜、乳液等,目前膠原蛋白在護膚領域多用于修護類 貼片面膜。近年來淘寶天貓平臺上修護類貼片面膜在整體貼片面膜中的占比不 斷提升、逐漸建立起品類認知,但修護類貼片面膜屬于妝字號、壁壘不高,涉 獵修護類貼片面膜的品牌較多、格局分散。根據標點醫藥數據,2019 年 7 月2020 年 6 月,淘寶天貓平臺上修護類貼片面膜銷售額 Top100 的寶貝中,銷售額 超過 1 千萬元的品牌數量達到 28 個;以韓束、膜法世家、自然堂等大眾化妝品 牌為主,具有完善的產品線且廣告投入巨大,形成較高的品牌影響力,但市占 率最高也不超過 10%。

品牌間聚焦于成分功效的差異化競爭。1)產品功效:各品牌主打核心成份與 功效存在較大的差異性,同時面膜紙的差異化也成為面膜品牌提高消費者體驗 的發展方向。2)產品單價:TOP15 品牌的價格區間在 2-30 元/片之間,其中韓束、理膚泉、赫麗爾斯、創爾美、一葉子、薇諾娜等 6 個品牌單價超過 20 元, 在市場中屬于中高端定位。未來在功效訴求下,膠原蛋白憑借其成分關注度高、 修護功效好,未來有望在護膚領域加快產品推新、拓展應用,提高滲透率。

3、 復盤展望:行業規范化進程提速,修復護膚領域迎來風口

3.1 海外復盤:風靡海外 20 年,安全性+玻尿酸替代是市場萎縮主因

美國醫美注射領域應用中,膠原蛋白領先玻尿酸 20 年。牛膠原用于改善老年性 皺紋的臨床試驗始于 1977 年,數年臨床論證后 1981 年第一款牛膠原蛋白植入 物 Zyderm 獲 FDA 批準,進而揭開短效填充序幕,相較玻尿酸(2003 年獲批)領先 20年。1981-1992年有超過 75 萬注射過 Zyderm 與 Zyplast,1997/2000/2003 年膠原蛋白注射分別位居非手術項目第 2、第 4 與第 5 位。

安全性問題+玻尿酸獲批,膠原蛋白市場逐漸萎縮。①早期牛膠原蛋白產品存 在維持時間較短(3 個月)、致敏率較高(3%-10%)等缺點,注射前需經兩輪 皮膚測試,而且皮試陰性也不能保證不會發生過敏反應或其他更嚴重的副作用, 增加醫生和消費者的不便與延誤。②20 世紀 90 年代中后期瘋牛病開始傳播, 2003年12月23日美國證實出現首宗瘋牛癥病例,對牛膠原蛋白推廣造成打擊。 ③2003 年美國第一款玻尿酸填充劑獲批,玻尿酸產品的安全性、有效性(即刻 效果更好)、維持時間與價格都更有競爭力,進而膠原蛋白市場逐漸萎縮。

實際上以牛膠原為基礎,膠原蛋白產品自身也在優化。1)原料來源:由牛膠 原蛋白擴展至“人”膠原蛋白/豬膠原蛋白,提升安全性。人膠原蛋白包括異體人 膠原蛋白、自體皮膚培養/異體皮膚培養膠原蛋白,受到社會倫理學與生物技術 的限制尚難以普及;而豬膠原蛋白的一級結構與人體極為接近,相容性高、過 敏率低,且無傳染病風險,被證實為較為安全的原料來源。2)交聯技術:改進 生產工藝,延長維持時間。早期膠原蛋白產品選擇化學交聯劑以延長體內降解 時間,但安全性面臨考驗。2008 年獲批的 Evolence 采用豬膠原蛋白與 D-核糖交 聯后維持時間可延長至 12 個月,FDA 亦批準該產品無需過敏性測試。

盡管產品力有改善,但競爭力仍不足以“煥發新生”。1)安全性與維持時間有 改善,但天然提取的膠原蛋白仍面臨產能瓶頸、成本過高問題,而基因工程技 術國內已領先于海外 。2) 美 國 填 充 材 料 選 擇 多 樣 , 除 玻 尿 酸 外 還 有 PLLA/PMMA/CaHA 等材料,膠原蛋白產品力沒有明顯優勢。3)雙美生物對于 市場的選擇也可提供視角。雙美膠原蛋白在 Zyplast 團隊技術支持下于 1995 年 開始研發,2006 年雙美 1 號獲 TFDA 認證,2009 年獲 CFDA 與 CE 認證,但公 司基于經濟利益考量并未大力開發歐美市場。公司于 2012 年招股說明書中提到, “歐美國家臨床試驗耗資耗時,且市場可接受之價位較低,相較于中國大陸市 場之價位差距將近 10 倍,故現階段系采取以高利潤且高度成長的市場為主,低 利潤且市場趨于飽和的地區則屬中長期拓展目標”。

3.2 監管政策:重組膠原政策相繼出臺,行業規范化進程提速

動物源提取的膠原蛋白類醫療器械產品監管相對清晰,而重組膠原蛋白產品此 前尚無統一標準。1)動物源膠原產品:根據 2017 年《國家醫療器械分類目錄》, 手術器械、骨科填充和修復材料、植入劑、支架材料、外科及創面敷料等膠原 蛋白產品均納入Ⅲ類醫療器械管理。2)重組膠原蛋白產品:當前市場上重組膠原蛋白產品于醫美領域多用于醫用皮膚修復敷料,按照二類醫療機械管理,僅 需省級藥監部門管理;實操中存在產品命名規則不一、各省對產品分類原則把 握尺度差異、膠原蛋白質量檢測標準不完善等問題。

2021 年以來重組膠原命名與分類政策相繼出臺,行業標準化、規范化進程提速。 1)命名規范:2021 年 3 月發布《重組膠原蛋白生物材料命名指導原則》,明確 重組膠原蛋白生物材料名稱應按“特征詞(如有)+核心詞(A+B)”結構編制; 通過明確相關材料類別、劑型、管理型別的定義,有效驅逐了利用命名漏洞進 行虛假宣傳的違規產品的面世。2)建立行業標準:2021 年 3月國家藥監局綜合 司批準重組膠原相關2項醫療器械行業標準立項,于2022年8月1日正式實施; 2022 年 4 月國家藥監局綜合司批準重組人源化膠原蛋白醫療器械行業標準立項, 進一步完善重組膠原蛋白材料行業標準。3)統一分類界定原則,補齊重組膠原 監管短板。2021 年 4 月《重組膠原蛋白類醫療產品分類界定原則》出臺,明確 重組膠原蛋白類醫療產品的管理屬性與管理類別界定標準,降低重組膠原蛋白 類產品辨識的難度,節省企業過去在分類申請階段耗費的大量時間,推動行業 高質量規范化發展。

3.3 未來展望:注射填充放量或待技術深化,膠原修復護膚領域迎來 風口

VS 透明質酸:供給端制約,市場體量較小。膠原蛋白與透明質酸均為性能優異 的生物醫學材料,均擁有醫藥/醫美/化妝品/食品等廣泛應用領域。但目前膠原 蛋白商業化程度滯后于透明質酸,主要受制于供給端,包括①分子結構差異導 致膠原蛋白壁壘更高;②原料規模化生產未取得突破,限制產業鏈中下游發展; ③交聯技術尚不成熟,成本高而效期短,終端性價比較低等。

VS 海外:發展節奏不同,國內優于海外。海外膠原蛋白領先玻尿酸 20 年,也 曾有過好時光,但早期牛膠原產品致敏率高且瘋牛病傳播下安全性面臨考驗, 疊加 2003 年玻尿酸產品獲批后對膠原形成替代,膠原蛋白市場逐漸萎縮。而回 歸國內,中國膠原市場發展節奏剛好相反:①2009 年雙美膠原蛋白即獲批,但 彼時國內醫美市場剛起步、產品定位高端且注射難度高、儲存不甚便利,膠原 市場平淡而玻尿酸市場快速擴容;②多年臨床經驗下膠原蛋白特性被醫生挖掘, 眼周等精細化部位效果優于玻尿酸,且膠原蛋白美白改善膚質效果精準切入亞 洲女性需求;③疊加雙美生物多年深耕大陸進行市場教育,2019 年來膠原蛋白 市場異軍突起。

未來展望:注射填充放量或待技術深化,膠原修復護膚領域迎來風口。

1、注射領域:長期放量仍待技術深化,天然/重組錯位競爭態勢延續。長期而 言,基因工程生產的膠原蛋白若能保持較好的生物活性、達到生醫級材料要求, 且大規模量產降低生產成本,膠原蛋白有望成為透明質酸升級版,市場空間值 得期待。中短期來看,①注射填充領域膠原體量較大程度取決于存量企業(雙 美生物+長春博泰)產能供給,預計動物源膠原蛋白填充劑仍將維持中高端定位, 競爭格局雙美生物先發優勢顯著、膠原市場教育領先者品牌形象已確立,預計 仍處于領先地位。②重組膠原蛋白修復功效突出、低免疫原性但支撐性弱于動 物源情形下預計多用于水光抗衰領域,龍頭企業均有產品管線布局,尚處于共 同做大市場階段、競爭格局較好。

2、醫用皮膚修復敷料+功能護膚市場:相對小眾但成長性高,消費屬性更強, 競爭聚焦營銷與品牌。修復敷料與功能護膚需求主要源于輕醫美術后修復+皮 膚屏障受損的敏感肌患者+追求“成分功效”的普通消費者。1)修復敷料市場:輕醫美紅利+消費頻率更高,敷料市場享有高成長性與廣闊空間;敷料市場壁壘 低于填充劑、獲批數量達數百個,“醫美面膜”概念市場教育者“敷爾佳”市占率 領先,膠原蛋白成分敷料修復效果優于透明質酸、獨享三類醫療器械批文,但 目前定價略高且市場教育不及敷爾佳,份額與敷爾佳差異較大;未來隨著市場 教育加大膠原敷料產品力市場認知加深,以及重組膠原原料量產成本降低后終 端定價下行后市場有望迎來放量。2)功能性護膚品:目前膠原蛋白成分于功能 性護膚品應用多為修護類貼片面膜,而修護類貼片面膜相對敷料市場消費屬性 更強、競爭更為激烈;且膠原蛋白廠商的產品線完善度、廣告投入與品牌認知 基礎弱于大眾化妝品品牌;未來膠原蛋白廠商仍需擴充膠原蛋白護膚品品類 (潔面/乳霜/精華等)以及強化消費品營銷打法實現對用戶心智的占領。

4、重點公司分析

4.1 巨子生物:重組膠原蛋白護膚龍頭,管線+產能注入成長動能

技術+生產優勢賦能產品,多品牌矩陣+全渠道協同驅動業績增長。1)產品制 勝:按 2021 年零售額計,可復美是國內醫用敷料市場的第二暢銷品牌、第四暢 銷的專業皮膚護理品牌,可麗金為國內三暢銷的專業皮膚護理品牌。2)渠道協 同:“醫療機構+大眾消費者”雙軌銷售,銷售網絡覆蓋全國全渠道。3)技術 領先:公司擁有 75項專利及專利申請、105項 SKU的多元產品組合、85款在研 產品管線,公司研發轉化效率高,商業化能力已得到充分驗證。4)生產強大: 公司是全球最早實現重組膠原蛋白量產且擁有最大重組膠原蛋白產能的企業之 一,當前重組膠原蛋白純度 99.9%達到醫療級材料的行業標準。

未來看點:豐富產品管線、擴建產能,注入長線成長動能。1)產品管線:85 種在研產品,包含 53種功效性護膚品+16 種醫用敷料+4 種肌膚煥活產品+2種生 物醫用材料+7 種功能性食品+3 種特殊醫學用途配方食品,其中可復美 Humanlike 重組膠原蛋白修護精華、可麗金 Human-like 重組膠原蛋白霜為重磅功效性 護膚新品,均預計于 2022 年下半年上市。2)產能:至 2026 年,實施五項產能 擴張計劃總投資達 15 億元,達產后重組膠原蛋白、人參皂苷年產能分別約為 212500/267800 千克,約為現有產能的 20/425 倍。(報告來源:未來智庫)

4.2 錦波生物:布局廣泛的功能蛋白先行者,注射填充助力業績增長

率先實現兩大功能蛋白產業化,產品應用于醫療器械、化妝品、衛生用品多領 域。公司在國際分別首次實現了重組人源化膠原蛋白和抗 HPV-酸酐化牛 β—乳 球蛋白產業化,為功能蛋白研究和產業化的先行者;并逐步建立起原料到醫療 終端產品及功能性護膚品的全產業鏈,產品覆蓋婦科、皮科、外科、肛腸、護 膚等多種應用場景。

自主研發高投入+產學研合作研發鞏固技術壁壘,稀缺性注射用三類醫療器械 獲批打開醫美增長空間。公司著力以研發鞏固技術壁壘,不斷加碼研發投入, 研發費用率領跑同行,并擁有一流研發團隊:對內擁有研究院及三個研發部門 采取自主研發;對外聯合復旦大學、中科院、四川大學等知名院所,開展功能 蛋白功能篩選、機理研究、效用驗證等基礎研究,已建立起完善的產學研一體 的技術產業化平臺。2021 年 6 月 29 日,公司申請的“重組Ⅲ型人源化膠原蛋白 凍干纖維”在行業內率先獲批上市,其產品適用于面部真皮組織填充以糾正額部 動力性皺紋(包括眉間紋、額頭紋和魚尾紋)。重組人源化膠原屬生物新材料, 無免疫原性、高生物活性、合適的生物降解性,在生物醫藥、醫美護膚領域具 備可觀的存量替代和增量提升空間,未來伴隨公司推出膠原蛋白注射填充相關 產品,有望打開業績增長空間。

4.3 創爾生物:活性膠原敷料龍頭,護膚領域大有可為

以活性膠原產品為主,深耕醫療器械和護膚品兩大領域。旗下擁有雙品牌,產 品線豐富,醫療器械依托“創福康”品牌,應用于創面、皮膚疾病的輔助治療, 涵蓋膠原貼敷料、膠原蛋白海綿等產品;護膚品依托“創爾美”品牌,應用于皮 膚屏障護理、提升肌膚愈活能力,涵蓋膠原多效修護面膜、膠原多效修護原液 等產品。膠原產品奠定業績基本盤,非膠原產品以醫療器械(醫用冷敷貼、液 體敷料等)和一般護膚品(水楊酸祛痘面膜等)為主,占比低但增長快,目前 品類有限,未來戰略性研發具有日常養護功能與皮膚屏障修護功能的生物護膚 品,護膚業務經發力培育后放量可期。

技術+批文構筑先發優勢,產品受醫療機構高度認可。公司以生物醫用級活性 膠原大規模無菌提取制備技術以及復合產品成型技術為核心技術,具備生產周 期短、提取效率高的優勢,多項技術指標已達國際先進水平;所生產的膠原原 料活性強、純度高、生物相容性,質量穩定。醫用皮膚敷料需經國家藥監局審 批,市場批文稀缺,公司主打膠原貼敷料,定位中高端,并擁有全國首款無菌 Ⅲ類膠原貼敷料,在細分領域壁壘深厚,充分享受先發紅利期高毛利高定價。 公司產品功效獲大型公立醫院高度認可,廣泛應用于皮膚科、燒傷科、整形美 容科等科室。

4.4 華熙生物:透明質酸產業鏈一體化優勢明確,收購益爾康進軍膠 原蛋白產業

規模與技術優勢構筑競爭壁壘,產業鏈一體化深挖護城河。公司是全球最大透 明質酸生產及銷售企業,基于規模化與領先的生產工藝,公司原料在價格和品 質上領先境內外公司同等產品。同時,公司以效價強大的透明質酸原料為基石, 向產業鏈下游延伸至功能性護膚品、醫療終端,實現產業鏈上下游聯動。

收購益而康生物 51%,正式進軍膠原蛋白產業。北京益而康生物創立于 1997年, 主要產品覆蓋耗材、醫藥產品、護膚品等:1)耗材:“倍菱”膠原蛋白海綿獲 得“國家重點新產品”稱號,益而康官網顯示年生產能力為 100 萬片/全國市占 率約 30%;2)醫藥產品:“瑞福”人工骨為納米醫藥產品(仿生骨材料),具有 與人體骨相似的組成成份和納米結構;3)護膚品:“YEK”膠原蛋白保濕面膜, 含有豐富的膠原蛋白原液和透明質酸天然保濕成分,并添加煙酰胺、庫拉索蘆 薈提取物等。公司收購益而康生物 51%股權,有望與益而康生物積極進行業務 整合、協同發展,增強益而康生物的市場競爭力及可持續性發展能力。

4.5 雙美生物:動物源膠原蛋白龍頭,在研醫美多點開花

動物源膠原蛋白龍頭,原料安全性高純度高。公司是中國臺灣首家研發生產醫療級 膠原蛋白的生產廠商,產品涉足膠原蛋白植入劑、膠原蛋白應用醫療器材、醫 美保養品三大類,主打豬膠原蛋白植入劑,終端定價高,核心產品包含 I 號膚 柔美(非交聯填充劑)、I 號加強版膚麗美(交聯填充劑)、膚力原(含利多卡因 的填充劑)等。運用專利純化技術成功研發具有高度生物相容性,低免疫原性 的生醫級膠原蛋白原料,因純度精良(達 99.99%)而應用于醫學美容、牙科、 骨科、眼科及一般外科。

醫美方向擴充老產品的適應癥,研發復合成分新產品。據公司最新年報(2020 年)披露,醫美方向研發進度如下:1)第 4 代膠原蛋白植入劑(更長效安全、 低過敏)已于 2018 年開始開展人體臨床試驗,已進行的試驗全部成功,預計于 2021 年 Q3 完成所有臨床實驗,并開展 TFDA 的查驗登記;2)第 1 代植入劑拓 展開發新適應癥,擴增傷口修復,著重在對如糖尿病患者等特殊病患的傷口處 理,已開始動物實驗;3)第 3 代植入劑發力于擴充適應癥至黑眼圈處理領域; 4)研發膠原蛋白與透明質酸復合型新產品,兩種成分功效取長補短,除傳統注 射填充外,重點研發全臉美塑注射療法新劑型,已掌握關鍵技術并完成實驗室 測試,下一步著手進行物理性混合型動物功效測試。醫美產品功效、品類持續 升級,助力公司延續高增勢頭。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關信息,請參閱報告原文。)

精選報告來源:【未來智庫】。未來智庫 - 官方網站

李夕