(報告出品方/作者:招商證券,趙中平)一、他山之石:歐美日韓集中度為何更高?1.1現狀:歐美日韓頭部家具品牌集中度更高中國家具品牌集中度仍顯著低于國外發達國家。雖然中國家具行業集中度在2011-2020年間呈現增長態勢,CR10由2011年

(報告出品方/作者:招商證券,趙中平)

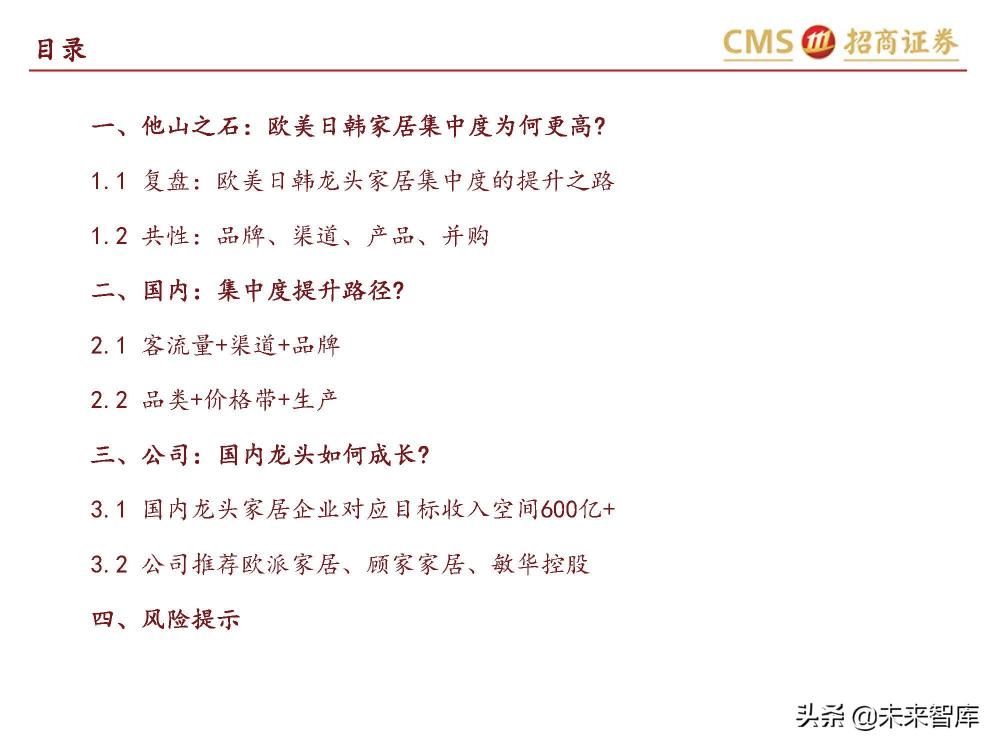

一、他山之石:歐美日韓集中度為何更高?

1.1 現狀:歐美日韓頭部家具品牌集中度更高

中國家具品牌集中度仍顯著低于國外發達國家。雖然中國家具行業集中度在2011-2020年間呈現增長態勢, CR10由2011年的3.6%增長到2020年的10.5%,但和國外發達國家有較大差距。從數據看來看:2020年中國、美國、加拿大、意大利、韓國、日本家具企業CR5分別為6.7%、14.6%、 20.8%、23.2%、30.6%、23.0%,CR10分別為10.5%、19.1%、23.0%、26.2%、41.3%、26.2%。

對美國家具市場進一步細分發現,美國家具主流品類集中度均高于中國。2020年美國櫥柜CR5為49%,中國 定制柜類CR4為12%,美國沙發CR4為51%,國內沙發CR2為18%,美國床墊CR3為75%,國內床墊CR3為9%。美 國家具主要品類的集中度均明顯高于中國,且在辦公家具領域,美國家具集中度亦有一定的領先,美國辦 公家具CR5為50%,而國內亦處于較低水平。

1.2 國外家居龍頭成長借鑒:美國家得寶

(1)公司業績增長驅動因素逐步切換,從門店增長驅動,切換至坪效質量驅動:

快速成長期(1989年-1999年):家得寶營業收入從1989年的27.6億美元,提升至1999年的384.3億元,每 年增速均在20%以上,同時門店數從1989年的118家增長至1999年的913家,門店數量快速增長帶動業績提升。

調整期(2000年-2008年):互聯網泡沫+全球經濟危機,公司門店數量雖有增長,但質量開始下滑,坪效 從2000年的415美元/平方英尺下降至2009年279美元/平方英尺。

再成長(2009年至今):公司門店數量維持在2250家左右,但在品類擴張和線上拓展方面成效顯著,坪效 逐步提升,從2009年的279美元/平方英尺提升至2020年544美元/平方英尺,創歷史新高。

(2)泛家居建材穩步拓展,供應鏈效率再上臺階

泛家居建材充分打通,逐步拓展業務邊界。公司產品覆蓋廣泛的建材家居類產品,包含建筑材料、五金用 品、家居用品、園藝用品和各類工具等。木材、照明、家電、工具類產品收入增長速度明顯。

供應鏈與信息化持續優化,降本增效效果明顯。快速調度中心(RDC)在公司物流體系里發揮作用,因為 其聚集不同門店訂單需求,完成統一采購后快速分配至各個商店,改變以往由供應商直接向多個門店配送 的模式,使得物流成本、存貨周轉不斷改善。目前,家得寶擁有200余個自營的配送中心,門店中95%以上 的商品是向自營的配送中心下單的。

1.3 海外家居高集中度成因

(1)以高集中度的美國床墊行業為例,技術創新奠定行業地位,強強聯合確立行業格局。

技術創新奠定行業地位。目前美國床墊市場的主流產品主要包括彈簧床墊、乳膠床墊、空氣床墊和記憶棉 床墊,這幾種產品分別由如今床墊行業的四大巨頭席夢思、絲漣、舒達和泰普爾首創或做出創新性升級。 隨著美國居民健康意識的增強,泰普爾首創的富有解壓性、感溫性、透氣防螨等特性的記憶棉床墊使得泰 普爾的銷售額躍居行業第四,同時也是四大巨頭中唯一連續三年正向增長的企業。這進一步證實了技術創 新是處于行業領先地位的核心驅動力。

(2)高端品牌占領消費者心智,不斷拓寬品類和價格帶,實現品類和客戶群體的全覆蓋。

Williams Sonoma為美國家具行業龍頭,2020年銷售額位列第二。公司以高端家用廚具起家,后將經營品 類擴展到全品類家具、室內裝飾等,覆蓋婚戀、青年、兒童等各個群體。截至目前現已擁有八大品牌,每 個品牌都有各自主營的品類和針對的消費群體。就家具而言,其旗下的West Elm和Williams Sonoma Home 分別主營現代和豪華家具,同樣的L型三人沙發,West Elm價位為$1199-2499,而Williams-Sonoma Home 價位為$4685-22180。可見,產品類別全覆蓋,以及各年齡段和消費水平的消費者全覆蓋促使美國家具行 業不斷向龍頭集中。

(3)在美國家具產業鏈中,下游零售商處于強勢地位,優勝劣汰,助推強者更強。

1990年美國家具市場開始步入渠道年代,生產制造和零售環節分離,下游零售商崛起。歷經30年的發展, 下游零售商的強勢地位基本確立。有別于國內的經銷商模式,美國采取零售商模式,零售商又進一步分為 (1)單一零售商職能,類似自營賣場,產品主要源于代理其他家具品牌和以OEM/ODM方式建立的自有家居 品牌產品(2)生產商+零售商職能,既作為自有品牌產品的銷售渠道,同時銷售其他家具品牌的產品。

(4)技術創新奠定行業地位,強強聯合確立行業格局。

根據Furniture Today,2020年美國床墊品牌出貨量前四面分別是絲漣、泰普爾、席夢思、舒達,CR4達 到45.5%。但這四個品牌實則屬于兩家公司旗下,2010年舒達收購席夢思,2013年泰普爾收購絲漣,至 此美國床墊行業形成“舒達+席夢思”、“泰普爾+絲漣”兩大集團,行業格局基本確立。2020年出貨量 位列第二的泰普爾更是通過并購鞏固行業地位的代表性企業。

1.4 借鑒:與歐美十年前類似,提升空間和速度可參考

國內人口密度與西歐接近,集中度提升空間和速度可參照西歐 。當前國內集中度接近西歐和美國10年前水平,顯著低于日韓10年前水平。2020年國內家具行業CR5為6.7%, 西歐、美國2011年家具行業CR5為9.9%、8.7%,國內集中度與十年前的西歐和美國類似,而日韓集中度分 別為15.1%、11.8%。考慮到家具銷售服務屬性強,重體驗,線下依賴度高,因此不同國家的集中度提升速 度會有所不同,我們以人口密度作為對比標準,國內人口密度與西歐接近,低于日韓,因此集中度提升速 度可參考西歐水平。

二、國內:集中度提升路徑?

2.1 國內行業格局:龍頭份額明顯偏低

定制行業:歐派家居市占率7%、索菲亞市占率4%,龍頭市場份額仍然較低。其中,歐派家居櫥柜在定制櫥 柜市占率、衣柜在全屋定制市占率分別約7%、6%,單品市場份額亦偏低,頭部企業份額變化趨勢開始分化。

軟體行業:沙發CR2(顧家家居、敏華控股)約17%,床墊CR4(慕思、喜臨門、顧家家居、敏華控股)約 11%,仍有很大提升空間。(報告來源:未來智庫)

2.2 國內家居集中度提升路徑

龍頭家具公司借助門店擴張、電商增長、賣場深度合作以及豐富的產品矩陣形成核心競爭 力。經銷店與自營店門店數的不斷擴張、電商營銷的持續推廣以及與龍頭家具賣場的合作 為龍頭家具公司的客流量提供保障。品類的豐富度,產品價格檔次覆蓋齊全,有助于龍頭 家具企業實施“大家居”戰略以及推動銷售市場下沉,并通過產品的多元性滿足不同消費 需求,促進轉化率提升。

產品豐富度助力龍頭公司“大家居”戰略。以歐派家居為例,目前公司擁有歐派、歐鉑尼、歐鉑麗、鉑尼 思等核心品牌。公司業務涉及衣柜、廚柜、木門、衛浴等,并且收入規模在同行業中均屬于領先地位。產 品種類的豐富度有助于公司深度綁定消費者,將購買公司衣柜、廚柜產品的消費者引流至其他產品,通過 成熟產品賦能新品類,從而實現新家居品類市場的快速搶占。

針對不同戶型突出不同產品,滿足差異化需求。國內的功能沙發產品,依據市場的特殊性進行了多種規格 的產品設計。以小戶型產品“魔力星”為例,產品長2.47m,貴妃位長1.56m,占地僅3.75平米,完全能夠 適應16平米的小型客廳。芝華士會根據每個店周邊的樓盤戶型、客戶需求等,決定賣場中陳列的產品類型。 可見,公司不僅僅是產品款式、規格覆蓋廣泛,同時也針對面向的消費者群體進行了針對性的考慮,更加 貼合當地市場的需求。

三、國內龍頭企業目標收入空間

3.1 行業:從高速發展過渡到高質量發展階段

行業由高速發展轉向高質量發展,預期行業規模將保持穩健增長。規模以上家具企業收入從2005年的1387 億元增長至2017年的8789億元,隨后行業規模略有下降,2020年規模以上企業收入為7069億元,行業從快 速發展階段,步入高質量穩定發展階段,根據招商地產預測數據,后期竣工恢復的彈性較大,2022年竣工 或仍有7-12%的增長,家居需求仍保持在不錯的需求水平。

規模以上企業數量增速放緩,疫情、原材料、環保等因素加大中小企業生存難度。從企業數量上看,規模 以上家具企業數量從2013年的4716家增長至2020年的6544家,近三年的企業數量增速明顯趨緩,因疫情、 原材料、環保等因素限制,中小企業發展難度進一步加大,馬太效應凸顯,行業有望進一步向頭部集中。

3.2 歐派家居:市占率提升路徑:整裝領先

整裝模式領先,形成新的渠道增長點。21H1公司擁有整裝大家居經銷商552家,整裝大家居門店651家,經 過前兩年的磨合調整,目前整裝大家居模式基本成熟,整裝收入持續放量;零售整裝推進,賦能零售經銷 商與當地整裝公司合作,搶占更多市場份額。

品類擴張順暢,預計家配、木門持續較快發展。深化多品類融合,配套品業務逐步發力,有效提升零售客 單值。試水布局一站式主輔材定制供應平臺,供應鏈體系逐步打通后有望進一步帶動定制和配套產品銷售。

報告節選:

(本文僅供參考,不代表我們的任何投資建議。如需使用相關信息,請參閱報告原文。)

精選報告來源:【未來智庫】。未來智庫 - 官方網站