文|魏啟揚

來源|智能相對論

在BAT中率先拿下消費金融牌照后,度小滿金融(原百度金融)近日又搶跑AT,6月12日,度小滿宣布與中國光大銀行簽署戰略合作協議,以科技輸出為本,攜手布局“金融科技+銀行理財子公司”,其與傳統金融機構的化學反應正在“加速度”。

據悉,雙方將在金融科技、個人金融、消費金融、支付與場景、公司金融、員工綜合服務、綜合金融等領域全面深化合作。其中,金融科技是合作的“重中之重”,將在智能語音機器人、風控反欺詐、智能投顧、智能營銷、智能化網點轉型等領域探索合作。

此前,度小滿在5月21日獨立運營一周年品牌日上宣布:在信貸、理財、支付、金融科技服務等業務上全線成長。回顧這一年多來的業績增長與業務布局,可以說劃出了一條“J型曲線”:

以信貸業務為例,自2016年以來累計放貸超過3800億,規模逐年高速遞增,并相繼與農業銀行、南京銀行、天津銀行等達成戰略合作,為超過50家銀行業合作伙伴創造了近100億元的利息收入。

這也意味著,一直“低調”前行的度小滿以AI技術切入,用技術重塑金融業態、驅動行業升級的戰略迎來了厚積薄發之勢。在海量場景倒逼技術發展的人工智能時代,也需要金融科技用一種全新的驅動方式,來升級替代過去的場景驅動方式。

科技是互金“J型”發展的第一驅動力

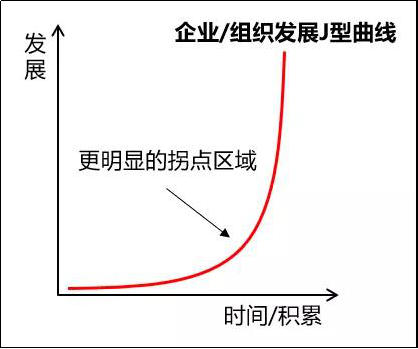

“J型曲線”是由美國政治學家布雷默提出的一項經濟學概念,其特征是組織/行業的發展先慢后快,前期稍平緩(積累期),經歷一個寬幅的拐點區域后,開始快速增長。其發展過程如下圖所示:

“J型曲線”也是金融科技公司最理想的增長模型,即先慢后快,前期不追求業務的快速增長與盈利,而是依托大數據與人工智能技術,打好風控基礎和征信體系,當基本功扎實后,業務將會在安全的基礎上迎來指數級增長。

“J型曲線”需要科技支撐,反過來說,如果缺乏科技的驅動力,那么金融企業的發展模式最終就會偏離“J型曲線”, 我們總結了在互金發展的前兩個階段(以銀行為代表,資源和行業驅動的互聯網時代(2005年-2010年);以螞蟻金服、騰訊金融為代表,場景驅動的移動互聯網時代(2011年-2015年))的三種不理想結果:

1、 似乎永遠到不了“J”的拐點

以傳統金融機構為例,他們實際上是非常期待“金融觸網”的,但限于傳統架構的桎梏與理念,往往在企業的科技化改造只是小修小補,尤其是2005-2010年這段時間,金融科技的概念還沒成型,他們只實現了部分金融業務的網絡化更多還是通過IT技術應用實現辦公和業務的電子化、自動化,以提升效率為主,而不是流程的數字化重塑。

停留在這一階段的機構在業務流程和產品邏輯上并沒有太大變化,其本質還是傳統金融平臺對牌照、資源以及行業等傳統要素的把握,因此,企業的業務穩健有余,但科技在其中發揮的作用有限,基本很難達到“J”的拐點,繼而爆發。

2、 企業發展成了 “倒V”曲線

2014年到2018年的三波網貸平臺爆雷潮是最直接的體現,一批網貸平臺僅僅以流量收割套利為驅動力,缺乏底層的風控體系,企業初期增長很快,最終崩塌的速度也同樣很快,是典型的 “倒V”曲線。

3、跨過拐點后增長乏力,變成“S”曲線?

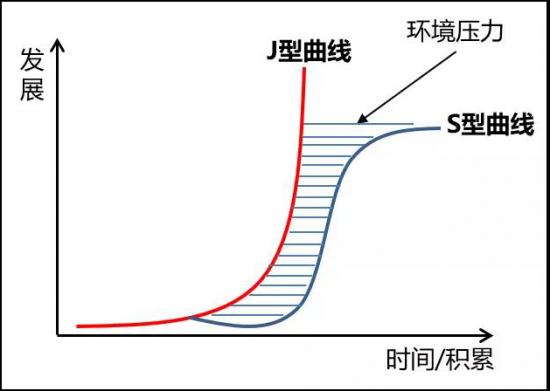

企業本來是有“J型曲線”的發展規劃,但跨過拐點后,驅動模式受限于環境壓力,或者行業出現了更有競爭力的驅動模式后,“J型曲線”會產生“異變”,成為“S型曲線”。如下圖所示:

以螞蟻金服和騰訊金融為例, 所謂“成也蕭何敗蕭何”,其業務的爆發實際上是收割了移動互聯網的流量紅利所得,而非真正意義上科技驅動立足。像螞蟻金服背靠阿里電商基因,擁有海量的C端消費場景,而收入層面,面向C端的收入仍然占到了50%以上。

“J型拐點”的背后是行業要素發生了變化

自2016年邁入人工智能時代,眼下,也正是人工智能即將跨越“J型”拐點,沖擊傳統思維和行業的時間節點,金融科技也處在了“J型曲線”增長拐點的蓄力期內。

其具體表現在以下幾個方面:

1、效率導向,行業引發“T型車”效應

在汽車技術史上,福特T型汽車堪稱其中的一個里程碑,它是在世界第一條生產線上裝配而成的汽車,此后用批量部件在流水線上組裝汽車成為主流,“T型車”推動了一個新的工業時代的到來。

回到金融科技,遵循著需求和效率的導向,“T型車”效應開始顯現,AI成為金融科技平臺的必備工具和能力。

單從數據層面來說,目前度小滿金融信貸可授信用戶達3.3億,累計放貸總額超過3800億元;螞蟻金服“財富號”平臺通過“智能節流器”,為用戶提供拼圖模式、組件庫、模塊庫,只用4個運營人員支撐了27家基金,還提效七成,降本四成。

在人工智能時代,效率成為行業對技術驅動的原始需求,只有在技術的帶動下,行業整體才能上升到一個新的高度。

2、深度融合,金融邁過與生活的“楚河漢界”

金融行業與科學技術一樣,最突出的特征就是通過潛移默化的行為來改變人們的生活。人工智能時代,隨著金融與科技融合的加深,這種特征會變現得愈發明顯。

以支付作為例子,從最開始的物物交換到錢幣購買,從刷卡到掃碼再到刷臉,我們看到的并不是支付方式的改變,而是在技術驅動下,金融活動邁過了與生活習慣的“楚河漢界”,失去邊界的兩者實現深度融合的結果。

在未來,金融具有更多的科技元素,科技具備更多的金融功能。金融將從現在的“隱性”一面,更多地走向“顯性”一面,真正成為大眾生活中的一部分。

3、顛覆思維,金融進入新維度

互聯網和移動互聯網時代,誕生了掃碼支付、智能風控、智能催收等諸多新概念,改變了傳統金融的業務流程和產品構成,形成了全新的“金融生態圈”。人工智能時代,這種改變還在繼續,并推動著傳統金融機構進行轉型和升級,金融科技也由此迎來新機會。

其中典型的例子是度小滿“云帆”消費金融開放平臺。云帆1.0在2017年發布時,在線獲客是其最主要的功能,,而到2018年8月2.0版本發布后,已進化為一個圍繞消費金融機構獲客、風控、客戶管理等全鏈條的解決方案平臺。

人工智能時代,技術紅利助推度小滿跨越“J型曲線”拐點

從度小滿的數據來看,先慢后快,科技驅動的價值正在顯現,其在各個維度上的增長均符合“J型曲線”:

除文章開頭提到的放款額和牌照外,在B端的生態構建層面:

目前,有超過500家金融機構與度小滿金融建立了合作。其中度小滿為超過50家銀行創造了近100億元的利息收入,不良率低于業界平均值。

再者是春晚紅包的技術大考:

2019年春節,百度紅包互動達到208億次,度小滿承擔了這場互動從實名認證、綁卡簽約到提現的全流程。在提現高峰期的大年初一,度小滿錢包承接了數億次交互,處理了近2億筆交易流水,沒有出現任何延遲。目前,度小滿錢包年度結算已達萬億規模,支付體驗和技術在業內領先。

與“流量第一,風控第二”的互聯網思維不同,度小滿在坐擁百度生態內海量自帶屬性數據的前提下,導入風控前置概念,進一步強化數據“質量”。

在這個過程中,度小滿把百度龐大的流量池作為機器學習的燃料,其系統觸達、“捕獲”和響應客戶的能力越來越強,最高達到一個月的客戶轉化率提升40%。

度小滿改變的不光是互聯網“先圈流量再試錯迭代”做金融的思維方式,更是利用數據“數量”和“質量”的雙重優勢建立起其在行業的護城河。

此外,還深入到行業底層,聚攏生態,體現技術的價值,比如高緯稀疏數據、小樣本數據的處理一向是金融行業的難題,度小滿用深度學習解決稀疏數據問題,用遷移學習和圖計算解決小樣本問題,其中最顯著的變化是在征信模型數據上的提升。通過對央行征信數據和純粹百度數據的對比,在過去模型會相差6個點,通過技術的改進后,這個差距已經降到2個點了。

展望人工智能時代金融科技的競爭:阿里、騰訊有電商、社交場景的先發優勢,度小滿的發展則類似“J型曲線”:在技術積累期,發展相對平緩,當技術驅動前端業務的發展,前端業務反過來推動技術的進步(機器學習、知識圖譜等),再向外輸出技術能力,形成開放的金融生態,最終實現技術和場景的“復利效應”。

*此內容為【智能相對論】原創,未經授權,任何人不得以任何方式使用,包括轉載、摘編、復制或建立鏡像。

【完】

智能相對論:深挖人工智能這口井,評出咸淡,講出黑白,道出深淺。重點關注領域:AI+醫療、機器人、智能駕駛、AI+硬件、物聯網、AI+金融、AI+安全、AR/VR、開發者以及背后的芯片、算法、人機交互等。