游戲內(nèi)外,皆是紛爭。近日,隨著年報季進入尾聲,諸多上市游戲公司陸續(xù)發(fā)布2020年度業(yè)績報告,南都選取了截至2020年底游戲收入超過10億元的24家國內(nèi)游戲上市公司,對其2020年度游戲業(yè)務收入、歸母凈利潤、一年多以來的市值發(fā)展趨勢以及202

游戲內(nèi)外,皆是紛爭。

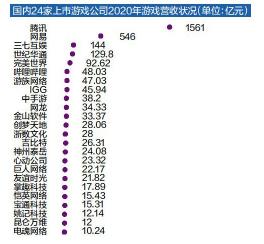

近日,隨著年報季進入尾聲,諸多上市游戲公司陸續(xù)發(fā)布2020年度業(yè)績報告,南都選取了截至2020年底游戲收入超過10億元的24家國內(nèi)游戲上市公司,對其2020年度游戲業(yè)務收入、歸母凈利潤、一年多以來的市值發(fā)展趨勢以及2021年一季度業(yè)績變動進行了整理和分析。

整體上來看,大部分游戲公司吃到了疫情期間“宅經(jīng)濟”的紅利,營收正向增長,不過游戲市場的“二八”格局仍在,騰訊、網(wǎng)易兩家游戲收入超2000億元,占全國游戲總收入的七成以上。再往后,則是三七互娛、世紀華通、完美世界等A股游戲公司,營收在百億上下。

值得注意的是,對于2020年凈利潤上漲超過50%的公司而言,投資收益功不可沒,甚至有“賣出來”的高增長。對于有些業(yè)績不及預期的明星公司來說,則各有各的難處:商譽減值,壞賬計提、研發(fā)費用、營銷費用高企……

資本市場對上市游戲公司的“拷問”,一方面映射的業(yè)績,另一方面則指引著趨勢。世紀華通、三七互娛市值下滑,年內(nèi)漲幅悉數(shù)抹去;而嗶哩嗶哩(以下簡稱“B站”)、心動公司股價成倍增長。

過去的一年,游戲市場上關于買量、渠道分成等爭論焦點都意味著,游戲行業(yè)正從“渠道為王”進入“內(nèi)容為王”的時代。“內(nèi)生增長和外延并購都是獲取優(yōu)質(zhì)內(nèi)容的方式,‘激進派’開源廣納賢才,‘保守派’緊緊守住自身優(yōu)質(zhì)資源,為之后的競爭儲備糧草”,業(yè)內(nèi)人士告訴南都記者。

游戲錢難掙?投資撐利潤

受2020年“宅家防疫”的影響,游戲行業(yè)去年表現(xiàn)突出。數(shù)據(jù)顯示,去年中國游戲市場實際銷售收入2786.87億元,同比增長20.71%,甚至有業(yè)內(nèi)人士稱“‘宅經(jīng)濟’激發(fā)了游戲潛藏的抗風險能力”。

在南都記者統(tǒng)計的24家以游戲為主業(yè)的上市公司中,只有5家公司2020年游戲業(yè)務收入同比下滑;而從凈利潤來看,半數(shù)企業(yè)凈利潤超過10億元,只有游族網(wǎng)絡、創(chuàng)夢天地、B站3家出現(xiàn)虧損。此前,因金山云深陷虧損的金山軟件,以及負面纏身的愷英網(wǎng)絡均實現(xiàn)扭虧,數(shù)家公司增長幅度超過100%。從這個角度而言,游戲行業(yè)似乎依舊是賺錢不難。

不過,南都記者注意到,有些游戲公司營收增幅一般甚至下滑但凈利潤大幅增長,它們存在一個共性,即投資收益拉動利潤。

巨人網(wǎng)絡、昆侖萬維游戲收入均出現(xiàn)下滑,但凈利潤卻增長。其中昆侖萬維游戲業(yè)務營收同比下滑19%,其凈利潤暴漲285.54%至49.93億元。年報數(shù)據(jù)顯示,昆侖萬維投資收益為33.62億元,占凈利潤的67.33%,其中出售社交平臺業(yè)務板塊Grindr產(chǎn)生29.48億元收益,成為去年凈利潤的主要來源,而曾經(jīng)賴以生存的游戲業(yè)務營收占比僅為43.79%,毛利率也只有56.89%,在行業(yè)內(nèi)處于低位。

高級會計師田剛告訴南都記者,對于昆侖萬維而言,如果沒有等量的投資收益助力,游戲業(yè)務疲態(tài)顯現(xiàn),如果之后合并報表的瀏覽器和信息分發(fā)平臺Opera業(yè)績出現(xiàn)波動,公司凈利潤或?qū)⒆线^山車。

《王國紀元》開發(fā)商IGG營收僅增長5%,凈利潤增幅則為64%,其財報數(shù)據(jù)顯示,去年投資增值收益高達1.27億美元,占凈利潤的47%,主營業(yè)務利潤同比僅增長4%。

騰訊也不例外。不同的是,騰訊游戲業(yè)務仍保持了36%的高增長,而被投的“騰訊系”企業(yè)在2020年進入快速增長期,并且反哺騰訊。數(shù)據(jù)顯示,截至2020年,騰訊公司權(quán)益持有人應占盈利達到1598億元,其中來自投資公司的收益占比為43.5%,達到695億元。此外,2020年底,騰訊所投資的公司的公允價值更是高達9819億元,接近萬億規(guī)模,一年的增長接近6500億元。

資產(chǎn)減值、費用上漲拖后腿

去年,19家公司營收凈利雙增,而完美世界的增長態(tài)勢較為特殊,其游戲業(yè)務營收增長35%,但凈利潤呈小幅上漲,扣非凈利潤甚至下跌。究其原因,完美世界旗下的影視產(chǎn)業(yè)難盈利,完美世界不得不用游戲賺來的錢填補影視業(yè)務的虧空。2019年,完美世界影視業(yè)務虧損約3.1億元,2020年虧損擴大至超過5億元。因此,完美世界2020年確認存貨跌價損失5.23億元,商譽減值損失3.48億元,拖累利潤增長。

掌趣科技亦為商譽所累,歸母凈利潤下滑12.83%,扣非凈利潤跌幅超過80%。2020年年報顯示,掌趣科技因并購動網(wǎng)先鋒、上游信息、玩蟹科技、天馬時空等公司形成商譽55.95億元,本期針對天馬時空計提3.30億元商譽減值,累計就上述公司共計提39.7億元商譽減值,為此收到了深交所的問詢函。

南都記者注意到,24家公司里有3家“明星公司”出現(xiàn)虧損。其中,B站虧損達30.12億元。據(jù)披露,B站虧損的主要原因在于不斷上升的營銷與研發(fā)支出。財報顯示,B站總營業(yè)費用為18.475億元,同比增長126%;銷售和營銷費用為10.207億元,同比增長147%;研發(fā)費用為4.84億元,同比增長97%。不過,“燒錢”換來了B站用戶大幅增長,2020年第四季度,其月活用戶同比增長55%,達2.02億。

相比之下,創(chuàng)夢天地和游族網(wǎng)絡屬于突然爆雷。其中,被騰訊、王思聰、何猷君等光環(huán)“加持”的創(chuàng)夢天地2020年虧損5.65億元,虧損的主要原因在于計提商譽減值。公告顯示,創(chuàng)夢天地因收購上海火魂網(wǎng)絡科技有限公司(以下簡稱“上海火魂”)產(chǎn)生商譽減值4.93億元,主要由于上海火魂的若干游戲業(yè)務無法預期發(fā)布,而其現(xiàn)有的游戲業(yè)務也并不如預期理想。據(jù)了解,創(chuàng)夢天地在港股IPO上市前4個月完成收購上海火魂,以現(xiàn)金10.5億元支付對價。

而游族網(wǎng)絡2020年歸屬于上市公司股東的凈利潤為-1.88億元,同比下降173.17%,10年來首次出現(xiàn)虧損。財報解釋稱,一方面是新游上線,初期推廣費用高;另一方面,游族網(wǎng)絡實控人林奇于2020年末疑遭投毒去世,由此導致公司對部分應收賬款和資產(chǎn)減值的判斷較早前有一定程度的變化,基于審慎原則,應收賬款和其他應收賬款的壞賬計提增加,信用減值損失總計為2.31億元。

一季報兩極分化

頭部企業(yè)率先“變臉”

與年報的“普漲”不同,14家公司已經(jīng)披露了一季報的A股游戲上市公司業(yè)績出現(xiàn)兩極分化局面。吉比特、姚記科技、神州泰岳實現(xiàn)較大幅度的增長,而A股游戲三家大廠——三七互娛、世紀華通、完美世界均出現(xiàn)不同程度的下滑。

業(yè)內(nèi)人士表示,一方面,去年“宅經(jīng)濟”呈現(xiàn)上行趨勢,游戲行業(yè)整體出現(xiàn)了爆發(fā)增長,基數(shù)比較高,隨著疫情逐步消退,部分游戲公司的流水相較于上年同期自然回落;另一方面,也和游戲廠商新游上線進程有關,畢竟收入增長一靠新游拉動,二則依賴老游戲的穩(wěn)定流水。

產(chǎn)業(yè)觀察者張書樂對南都記者表示,如果投入到研發(fā)和一些為增強用戶黏性而開展的營銷上而帶來利潤的下降,則屬于正常,“游戲產(chǎn)業(yè)現(xiàn)在進入到精品游戲和海外拓展的路線上,如果沒有強有力的研發(fā)來確保精品,將很難與真正的大廠騰訊、網(wǎng)易競爭第三極”,但高企的營銷費用如果無法拉動營收增長,買量效應或打上問號。

2021年一季度,世紀華通、三七互娛和完美世界收入依舊是排名前三,但在凈利潤上,三七互娛跌出前三,在該季度凈利潤1.17億元,同比減少83.98%。

數(shù)據(jù)顯示,世紀華通一季度營業(yè)收入39.97億元,同比增長5.06%,歸屬于上市公司股東的凈利潤5.85億元,同比降低27.24%,扣非凈利潤為5.3億元,同比下降33.5%。

三七互娛的一季報備受關注,去年10月時,三七互娛等游戲股“閃崩”引發(fā)討論。當時有說法稱,業(yè)內(nèi)預計三七互娛買量(效果廣告投放)成本大幅增加,導致業(yè)績“沒有增長”。從去年業(yè)績來看三七互娛仍錄得了增長,今年一季度壓力較大。該季度,三七互娛營業(yè)收入38.18億元,同比降低12.09%,歸屬于上市公司股東的凈利潤為1.17億元,同比降低83.98%。

對于公司一季度盈利出現(xiàn)波動,三七互娛表示,公司游戲業(yè)務具有先投入后回收的特性。由于公司新上線的多款游戲表現(xiàn)優(yōu)秀,公司持續(xù)增大流量投放,使得第一季度銷售費用大幅增加。同時,旗下多款游戲處于推廣初期,對應的銷售費用增長率會在這一階段高于營業(yè)收入增長率,進而對報告期內(nèi)的銷售費用率產(chǎn)生階段性影響。

三七互娛董事長兼總經(jīng)理李衛(wèi)偉稱“2021年為產(chǎn)品大年,國內(nèi)產(chǎn)品集中上線帶來利潤波動;海外SLG、模擬經(jīng)營等品類產(chǎn)品回收周期會更長(6-8個月)。”

不過,數(shù)據(jù)顯示,一季度銷售費用為28億元,相較去年同期的27.98億元并未大幅增加。但值得注意的是,一季度營收同比減少超5億元,單位銷售費用帶來的收入呈現(xiàn)逐漸下降態(tài)勢。

近年來,買量其實已經(jīng)成為行業(yè)標配,除了三七互娛外,騰訊、網(wǎng)易、莉莉絲、吉比特等均在買量。隨著買量成本逐漸上漲,各游戲廠商均在探索如何保持ROI(投入產(chǎn)出比)不下滑。業(yè)內(nèi)人士指出,有兩個大方向,即“控制獲客成本、延長游戲生命周期”,比如多品類布局、差異化競爭,或者錯開同品類游戲上線的窗口,或者提升新游的精品化程度,提高用戶轉(zhuǎn)化率等。

A股游戲公司市值集體下挫

B站“越虧越漲”

財報之外,則是資本市場的較量。過去的一年多以來,14家A股游戲公司中除了《最強蝸牛》背后的吉比特、逐漸擺脫負面的愷英網(wǎng)絡以及神州泰岳實現(xiàn)了市值飛躍外,其余廠商或橫盤或大跌。

此前市值破千億的兩家A股游戲公司已被抹去全部漲幅。2020年世紀華通的股價如過山車一般,上半年風頭無兩,騰訊確定舉牌,私募明星基金經(jīng)理馮柳40億押注,股價于7月9日達到最高點18元,市值超千億。此后隨著實控人以及明星基金經(jīng)理的減持,股價持續(xù)下跌,截至4月30日,報收6.63元/股,市值為494億元。

三七互娛市值在一年內(nèi)亦腰斬,去年7月市值突破千億后,開始橫盤,10月12日開盤閃崩跌停后股價一直下探,今年3月15日再次跌停,原因是不久前發(fā)布的2020年度業(yè)績快報和2021年第一季度業(yè)績預告數(shù)據(jù)反差較大。截至4月30日,三七互娛股價僅22.06元/股,甚至較3月10日27.77元的定增價格都縮水了20%。

此外,完美世界、游族網(wǎng)絡、掌趣科技等公司的跌幅均達30%左右。

反觀港股市場,騰訊、網(wǎng)易漲幅分別為66.73%、84.84%;市值增幅最大的是業(yè)績墊底的B站,其間股價漲超495%。

此外,心動公司股價未受下降的凈利潤影響,漲幅達296.18%。南都記者注意到,受騰訊和華為渠道糾紛刺激,2021年開盤第一天,心動公司股價大漲20.38%,2月16日創(chuàng)下上市最高值114.5元/股,此后股價回落,截至4月30日,報收66.55港元/股。

行業(yè)觀點

資本擴張:激進與保守并存

在新型渠道模式興起、云游戲蓄勢待發(fā)的背景下,傳統(tǒng)渠道方的議價能力或?qū)⑦M一步減弱,優(yōu)質(zhì)內(nèi)容的價值應該得到重估,游戲行業(yè)正進入“內(nèi)容為王”的新時代。在這個過程中,如何搶占先機,激進并購還是內(nèi)生增長依靠自研?

盡管手握《和平精英》和《王者榮耀》兩款國民級別的爆款產(chǎn)品、入股了Riot Games、Supercell等海外知名廠商,騰訊的投資速度仍顯露出這位游戲巨頭的危機感。

2021年,騰訊更是加快了投資并購的腳步。晚點LatePost曾報道稱,如今騰訊在游戲投資上的行動指南便是:“不在價格上糾結(jié),更重要的是速度。”據(jù)南都記者統(tǒng)計,去年騰訊共投資了32個游戲項目,而截至目前騰訊已經(jīng)公布投資近40家游戲公司。

國內(nèi)一線游戲大廠人士告訴南都記者,一方面,國內(nèi)廠商如米哈游、莉莉絲以及鷹角網(wǎng)絡等一眾上海游戲公司在二次元、SLG等賽道上做出了頗為亮眼的成績,字節(jié)跳動也在背后緊追;另一方面,騰訊在二次元和女性向游戲領域自研實力不算強,通過投資可以快速抓住市場上的動態(tài),不錯過像《原神》類的游戲,“就算只有少數(shù)公司跳出來,于騰訊而言也不虧”。

B站也接連出手,4月上旬,B站曾以9.6億港元的價格,認購了心動4.72%的股份;隨后B站以6.5億港元購買“IP之王”中手游7.15%的股份;4月23日,又與騰訊、阿里一道入股《最強蝸牛》開發(fā)商青瓷數(shù)碼。此前,B站投資了二次元手游開發(fā)商哆祈哆祈等。

而網(wǎng)易去年在游戲領域的主要投資案例僅三起,如持股20%的上海隆匠網(wǎng)絡科技,旗下開發(fā)商“犬醬組”代表作《瑪娜希斯回響》是典型的大體量二次元制作。

南都記者注意到,騰訊及網(wǎng)易、B站均看重二次元賽道,不過二次元爆款的孕育,往往更需要在垂直廠商中尋找潛力股。

相較而言,完美世界在戰(zhàn)略擴張上面屬于保守行列,從完美世界的發(fā)展來看,自2004年成立以來,其發(fā)行的游戲有95%為自研,在北京、上海、深圳、成都、蘇州以及北美、歐洲等城市和地區(qū),擁有20多個專注于不同題材和品類的研發(fā)工作室或團隊;此外,吉比特今年的擴張步伐也謹慎了不少,僅在2020年末,對獨立工作室云山小雨進行一輪數(shù)百萬元的種子輪融資,全然不見2019年一口氣投資10余家游戲公司的大手筆。

互聯(lián)網(wǎng)娛樂產(chǎn)業(yè)研究課題組出品

統(tǒng)籌:石力

采寫:南都記者 葉露