(報告出品方/作者:中信證券,敖翀,拜俊飛,商力)12021年鈷行業回顧2021年鈷價走勢復盤2021年鈷價擺脫季節性波動,大幅上漲。2019年鈷價觸底反彈以來,價格運行呈現出顯著的季節性特征,我們將其總結為“跨年行情”和“秋季行情”。其中

(報告出品方/作者:中信證券,敖翀,拜俊飛,商力)

1 2021 年鈷行業回顧

2021 年鈷價走勢復盤

2021 年鈷價擺脫季節性波動,大幅上漲。2019 年鈷價觸底反彈以來,價格運行呈現 出顯著的季節性特征,我們將其總結為“跨年行情”和“秋季行情”。其中:跨年行情是 指每年的年底至第二年春節后,由于產業鏈備貨和物流中斷等因素影響,鈷價上漲;秋季 行情指的是三季度由于消費進入旺季,疊加二季度國內鈷原料進口量出現季度性下滑,鈷 價再次上漲。2019-2020 年,跨年行情和秋季行情結束后鈷價均出現下跌。而 2021 年 8 月以來,鈷價未出現此前的下跌走勢,持續上漲至 50 萬元/噸高位。

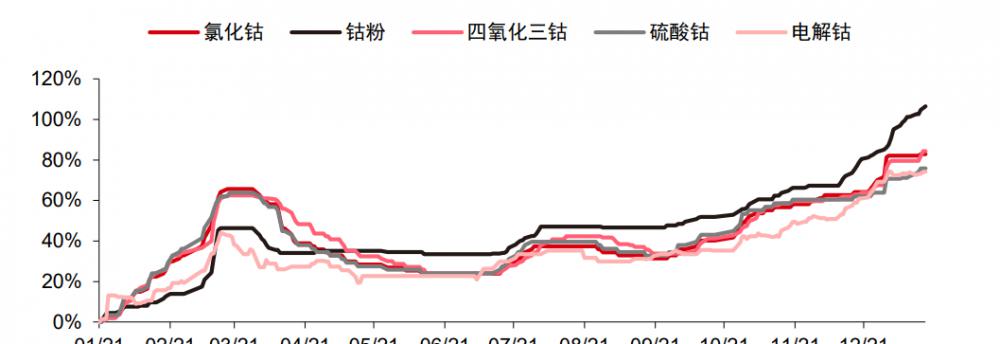

2021 年不同類型鈷產品價格走勢趨同,鈷粉價格下半年以來走勢偏強。與 2020 年電 解鈷價格明顯弱勢不同,2021 年各類型鈷產品價格走勢基本趨同,反映出鈷終端消費各 領域均呈現恢復態勢。2021 年下半年以來鈷粉價格走勢略強于其他品種,鈷粉下游應用 主要包括高溫合金、硬質合金、磁材等,表明 2021 年除了電池用鈷外,合金領域鈷消費 量亦表現強勢,與 2020 年合金用鈷大幅走弱形成對比。

海外電解鈷價格持續上漲,對國內鈷價形成拉動。2021 年前三季度,國內電解鈷價 格持續高于海外,導致國內電解鈷(未鍛軋鈷等)產品進口量大幅增加,海外電解鈷庫存 向國內轉移。2021 年上半年國內未鍛軋鈷進口量為 5027 噸,同比增長 150%。2021 年 下半年以來,隨著海外市場對電解鈷需求增加,海外電解鈷面臨較嚴重的供應短缺,價格 加速上漲。海外電解鈷價格的持續拉升造成國內鈷產品價格跟漲。

需求:2021 年鈷消費增速超預期

動力電池用鈷量占比繼續提升。根據安泰科數據,2021 年全球鈷下游消費中電池領 域用鈷量占比為 74%,其中 3C 鋰電占比為 42%,動力電池占比為 32%。中國鈷消費結 構中,電池用量占比更高,2021 年達到 87%,其中 3C 鋰電占比為 56%,動力電池占比 為 31%。由于 2021 年全球動力電池市場迎來高速發展,動力電池用鈷量占比迅速提升。

3C 鋰電用鈷量保持較強韌性,增速維持高位。根據鑫欏資訊數據,2021 年中國鈷酸 鋰總產量為 9.17 萬噸,同比增長 24.3%,連續第二年出現 20%以上增速。中國鈷酸鋰產 量的高速增長,一方面體現了消費電子產品市場繁榮,鈷酸鋰材料需求量具備較強的韌性, 另一方面也表現出中國企業在鈷酸鋰市場中的占有率繼續提升,海外廠商不斷退出。鈷酸 鋰產量的持續高增長使得 3C 鋰電用鈷量繼續增加。

中國新能源汽車產銷量大幅增長,月度滲透率接近 20%。根據中汽協發布數據,2021 年,中國新能源汽車產量、銷量達到 354.5 萬輛、352.1 萬輛,同比均增長 160%。新能 源汽車滲透率達到 13.4%,較 2020 年提高 8 個百分點。其中 2021 年 12 月中國新能源汽 車產銷量為 51.8 萬輛、53.1 萬輛,新能源汽車市場滲透率達到 19.1%。

2021 年三元電池產量繼續保持快速增長。根據中國汽車動力電池產業創新聯盟發布 數據,2021 年我國動力電池累計產量為 219.7GWh,同比增長 163.4%,其中三元電池產 量為 93.9GWh,占總產量比例為 42.7%,同比增長 93.6%;磷酸鐵鋰電池產量 125.4GWh, 占總產量比例為 57.1%,同比增長 262.9%。2021 年我國動力電池累計裝機量為 154.5GWh, 同比增長 142.8%,其中三元電池和磷酸鐵鋰裝機量分別為 74.3GWh、79.8GWh,分別同 比增長 91.3%和 227.4%。2021年我國三元電池產量及裝機量數據均保持了大幅增長態勢。

高鎳化和磷酸鐵鋰占比提升的雙重沖擊下,動力電池用鈷量保持增長。動力電池用鈷 量受影響因素較多,一方面磷酸鐵鋰電池產量和裝機量在 2021 年均大幅上漲。2021 年三 元電池裝機量占比降至 48.1%,較 2020 年回落 13 個百分點,磷酸鐵鋰對三元電池市場份 額的擠占效應明顯。另一方面三元材料高鎳化趨勢在 2021 年加速,高鎳(8 系及以上) 三元材料占比提升至 36%,較 2020 年提高 12 個百分點。但得益于動力電池總產量的大 幅增長,鋰電池用鈷量依然保持快速增長。

三元前驅體出口量保持高增長。2021 年 1-11 月,中國三元前驅體出口量達到 12.3 萬噸,同比增長 51.2%。與三元正極材料進出口量大致相當不同,中國三元前驅體一直保 持凈出口狀態,且出口量持續保持高增長。這反映出中國前驅體產品的市場競爭力不斷提 升,海外正極材料企業對中國三元前驅體產品的依賴度不斷提升。

合金領域用鈷成為 2021 年鈷消費亮點,未來增速有望保持穩定。鈷在合金領域的應 用包括硬質合金、高溫合金、磁性材料等,產品形態包括電解鈷、鈷粉等。過去幾年鈷的 消費增長主要來自電池行業,合金領域鈷的應用被忽視,供應增長緩慢。2021 年 1-11 月, 國內磁材出口量為 4.42 萬噸,同比增長 38.1%。磁材出口量的大幅增長表明海外對磁材 產品的旺盛需求,也反映了磁材領域鈷用量的增長。

供應:2021 年鈷進口量增長緩慢,進口價格持續上行

我國鈷生產原料以進口為主,產品形態主要為鈷濕法冶煉中間品。根據安泰科數據, 2020 年我國鈷原料構成中 84%來自進口,自產部分占比僅有 2%。鈷的資源分布和生產高 度集中于剛果(金)等國,我國鈷產品生產對進口原料依賴度高。在進口物料中,鈷濕法 冶煉中間品占比達到 89%,是我國進口鈷原料的主要產品形態。

2021 年剛果(金)鈷產量增幅較小。剛果(金)是全球主要的鈷產地,2021 年 1-7 月,剛果(金)鈷產量為 52246 噸,同比增長 9.1%。2021 年剛果(金)鈷產量小幅增加, 但較 2018 年產量高峰期仍下滑 15.4%。剛果(金)鈷產量自 2018 年以來的下滑,其主 要原因是手抓礦產量的不斷萎縮和嘉能可關停 Mutanda 礦的影響。作為全球主要的鈷礦產 地,剛果(金)鈷產量未能實現大幅增長,使得全球鈷供應端逐漸偏緊。

物流問題對鈷供應的影響未能消除。鈷的生產高度依賴剛果(金),運輸則主要經由 南非德班港。2020 年南非德班港的短期封鎖曾導致國內鈷原料進口量出現大幅下滑,顯 示出物流問題對鈷行業的影響。2021 年南非疫情防控形勢依然嚴峻,導致港口物流未能 完全恢復。根據安泰科統計數據,1-5 月德班港集裝箱發運量僅增長約 2%。2021 年底南 非迎來第四波疫情高峰,導致物流問題遭遇更大挑戰。物流不暢導致大量鈷產品滯留港口 或停留在運輸途中,進一步加劇了鈷供應的不確定性。

2021 年國內鈷原料進口量同比持平,國內鈷原料供應顯著偏緊。2021 年 1-11 月, 中國鈷礦砂及其精礦進口量為 1.73 萬噸,鈷濕法冶煉中間品進口量為 27.5 萬噸,合計相 當于鈷金屬量 7.25 萬噸,較 2021 年基本持平。在 2021 年下游需求快速增長的背景下, 國內鈷原料進口量未能實現顯著增長,使得鈷原生物料的供應顯著偏緊,是 2021 年下半 年以來鈷價持續上漲的重要原因。

2021 年國內進口鈷原料價格不斷上行。2020 年下半年以來,國內進口的鈷濕法冶煉 中間品價格呈現上漲趨勢,除 2021 年第二季度出現階段性下跌外,整體保持漲勢。截至 2021 年 11 月,國內進口鈷濕法冶煉中間品價格為 15741 美元/噸,較 2021 年初進口價格 漲幅為 71.7%。進口原料價格的不斷上行同樣推動國內鈷產品價格上漲。(報告來源:未來智庫)

2 鈷需求展望

消費鋰電鈷用量增長保持韌性

傳統消費鋰電行業在 2022 年預計保持景氣。近年來,隨著智能手機、筆記本電腦、 平板電腦等產品逐漸普及,傳統 3C 消費鋰電行業增速整體呈現放緩趨勢。但得益于 5G 手機升級換代,疫情導致的居家辦公等因素,消費鋰電市場自 2020 年以來增速有所抬升。 2021 年受芯片供應影響,全球智能手機出貨量為 13.3 億臺,同比增長約 4%,略低于此 前預期。根據 IDC 預測,隨著芯片供應問題恢復,2022 年全球智能手機出貨量將達到 14.3 億臺,同比增長 7%,達到近年來的最高水平。

新興消費鋰電市場發展迅速,對鈷需求形成長期拉動。盡管傳統消費鋰電市場面臨增 速放緩問題,新興消費鋰電產品的快速發展對鈷產品的需求將產生長期拉動。以 TWS 耳 機為例,2016 年全球出貨量僅為 918 萬副,至 2021 年已增長至約 3 億副,過去五年 CAGR 高達 100%。新的消費鋰電產品仍在不斷涌現,Counterpoint Research 預測,到 2025 年 全球擴展現實(XR)頭顯設備出貨量將增長 1.05 億臺,達到 2021 年的 10 倍。鈷酸鋰由 于具備倍率性能強、工作電壓高、壓實密度較高等優勢,未來將長期作為消費鋰電產品正 極材料的首選,也將長期受益于消費鋰電市場的新興潮流和產品創新。

2022-2025 年消費鋰電領域鈷用量預計保持 4%復合增速。2021 年全球消費鋰電領域 鈷用量達到 6.1 萬噸,同比增長 13.3%,創近五年來最高水平。預計到 2025 年,全球消 費鋰電鈷用量將達到 7.19 萬噸,2022-2025 年 CAGR 為 4.2%。2020-2021 年由疫情帶來 的居家辦公需求帶動了消費鋰電市場的活躍,經歷兩年的快速增長后,消費鋰電市場增速 有放緩趨勢,但由于基數較大,預計每年仍可帶動約 2000 噸的鈷消費增長。

磷酸鐵鋰和高鎳化雙重沖擊下,動力電池用鈷預計仍將保持高增速 動力電池領域鈷用量受多重因素影響,除了動力電池產量的增長外,還受到電池技術 路線的影響。根據中國汽車動力電池產業創新聯盟數據,2021 年中國動力電池裝機量中 磷酸鐵鋰電池占比大幅提升,三元電池裝機量占比降至 48%,同時高鎳化路線有加速趨勢, 以上因素均對動力電池用鈷量產生不利影響。通過樂觀、中性、悲觀三種情形假設,我們 測算 2022-2025 年動力電池鈷用量:

1)樂觀情形,2022-2025 年中國市場三元電池裝機量觸底回升,滲透率分別為 50%、 55%、60%、65%,海外三元電池滲透率緩慢降低,分別為 100%、95%、90%、85%。 經測算 2025 年動力電池鈷用量增至 9.44 萬噸,2022-2025 年 CAGR 為 35.3%。

2)中性情形,2022-2025 年中國市場三元電池裝機量份額降至約 45%,滲透率分別 為 45%、40%、45%、45%,海外三元電池滲透率逐漸降低,分別為 100%、92%、85%、 80%。經測算 2025 年動力電池鈷用量增至 7.72 萬噸,2022-2025 年 CAGR 為 28.7%。

3)悲觀情形,2022-2025 年中國市場三元電池裝機量份額降至約 35%,滲透率分別 為 40%、38%、35%、35%,海外三元電池滲透率加速降低,分別為 100%、90%、80%、 70%。經測算 2025 年動力電池鈷用量增至 6.44 萬噸,2022-2025 年 CAGR 為 23.0%。

上述測算表明,盡管受到磷酸鐵鋰電池市場份額提升和高鎳化趨勢的影響,動力電池 依然是鈷下游需求中增長最快的領域。預計 2022-2025 年 CAGR 在 23%-35%。

預計 2022-2025 年鈷需求復合增速可達 10%。基于動力電池領域用鈷量的中性假設, 預計 2022 年全球鈷消費量將增至 17.9 萬噸,同比增長 9.6%,到 2025 年全球鈷消費量將 增至 23.6 萬噸,2022-2025 年 CAGR 為 9.6%。消費鋰電領域鈷用量增速雖呈現回落趨勢, 但得益于動力電池用鈷量的快速增長,鈷整體需求增速保持相對高位。

3 鈷供應展望

2022 年剛果(金)鈷新增產量主要來自嘉能可

Mutanda 礦正式重啟生產,預計 2022 年起新增鈷產量 1.1 萬噸。根據嘉能可最新公 告,其于 2019 年底關停的 Mutanda 銅鈷礦已于 2021 年 10 月 12 日正式重啟,在此之前, 2021 年第二季度 Mutanda 礦已經生產 1100 噸鈷產品。根據嘉能可計劃,未來 Mutanda 礦將繼續生產約 20 年時間,平均每年產銅 7.6 萬噸、鈷 2.1 萬噸。在 2022-2025 年期間, Mutanda礦將繼續依賴現有的礦石和氧化礦資源進行生產,預計每年可產銅 2.5-3.0萬噸、 產鈷 1.1 萬噸。根據嘉能可公告,2028 年開始,Mutanda 礦將啟動硫化礦生產,銅鈷產 量將提升。

受益 Mutanda 礦重啟,嘉能可上調 2022-2023 年鈷產量指引。根據嘉能可最新產量 指引數據,公司預計 2022 年產鈷 4.8 萬噸(±0.3 萬噸),2023-2024 年產量指引均為 5 萬噸。2022-2023 年產量指引較 2020 年底公司披露的指引增加約 1 萬噸/年,增量主要來 自 Mutanda 復產和 Katanga 礦山的產量提升。

嘉能可新增供應主要流入長單,對現貨市場供應緊張局面的緩解作用有限。嘉能可從 2019 年開始大量簽訂鈷的長期供貨協議。我們根據協議中約定的供應量測算,公司 2022 年起僅長單銷售的鈷產品量就達到約 4 萬噸,即嘉能可鈷產品將主要流入長單協議客戶。 雖然嘉能可在 2022-2024 年有明確的產量增長計劃,但由于產品較少流入現貨市場,預計 行業供應緊張的局面無法得到有效緩解。

洛陽鉬業 2022 年鈷產量指引為 1.75-2.05 萬噸,增量較少。根據洛陽鉬業最新公告, 2021 年公司全年鈷產量為 18501 噸,同比增加 19.9%,是僅次于 2018 年的歷史第二高 的產量數值。2022 年公司鈷產量指引為 1.75-2.05 萬噸,若取指引上限計算,較 2021 年 產量增加僅約 2000 噸,新增產量規模較小。

洛陽鉬業是未來鈷產量增加最顯著的礦商之一。2021 年洛陽鉬業發布公告,計劃投 資 25.1 億美元,投資建設剛果(金)TFM 銅鈷礦混合礦項目。本項目規劃建設 3 條生產 線,分別為 350 萬噸/年的混合礦生產線、330 萬噸/年的氧化礦生產線和 560 萬噸/年的混 合礦生產線,計劃 2023 年建成投產。未來預計達產后新增銅年均產量約 20 萬噸,新增鈷 年均產量約 1.7 萬噸。在此之前,2021 年 7 月,公司 TFM 銅鈷礦 10K 項目進入試生產階 段,公司 TFM 項目銅鈷年產能分別增至 25 萬噸、1.9 萬噸。根據公司計劃,至 2023 年 公司 TFM 項目鈷產能將增至 3.8 萬噸/年。此外,公司于 2020 年底收購的 Kisanfu 銅鈷礦 (KFM)正在進行可行性研究和分析,并已開始清表剝離等前期準備工作。

其他中資企業擴產項目產能釋放高峰期已過。2020-2021 年是中資企業在剛果(金) 鈷產能投放的高峰期,代表性項目如中色集團的 Deziwa 項目、萬寶礦產的 Pumpi 項目等。 中資企業在 2020-2021 年的產量增長有效彌補了嘉能可關停 Mutanda 造成的供應缺口。 2022 年及之后中資企業在剛果(金)的主要新增產能為:1)洛陽鉬業的 TFM 混合礦項 目;2)洛陽鉬業的 KFM 項目;3)盛屯礦業的 Nzuri 項目;4)萬寶礦產的 Pumpi 硫化礦 項目等。除洛陽鉬業外,其余中資企業未來產能增量均偏小,預計 2022-2023 年新增有效 供應不足 1 萬噸,產能釋放的高峰期已過。

印尼鎳鈷項目開始釋放產量

印尼現有鎳冶煉項目合計貢獻鈷產能增量約 4 萬噸。2018 年起,中國企業開始在印 尼投建紅土鎳礦濕法冶煉產能,2021 年相關項目進入投產期,項目產出的鈷副產物將成 為全球鈷原料供應的有效補充。根據相關企業的產能規劃,我們預計在 2022-2024 年全球 由紅土鎳礦濕法冶煉項目帶來的鈷新增產能總計將達到 4 萬噸。

紅土鎳礦濕法冶煉項目的產能釋放高峰期在 2023 年出現。隨著中資企業在印尼建設 的濕法冶煉項目逐步落地,其伴生的鈷產品將逐步增加。從各企業的建設進度推測,預計 2022 年是中資企業印尼濕法鎳項目的集中投產期,考慮產線調試和產能爬坡周期。我們 預計 2023 年將是印尼鈷產量的增量高峰,當年鈷產量將達到 1.3 萬噸。

4 供需平衡及價格展望

預計 2022 年鈷供需格局保持緊張,2023 年起或逐漸緩解。2022 年,由于中資企業 在剛果(金)的產能釋放高峰期已過,嘉能可、洛鉬等行業巨頭的新增產能有限,剛果(金) 鈷產量增速放緩,印尼濕法鎳項目伴生的鈷產量尚未大量釋放,需求端則繼續受益于消費 鋰電的景氣周期和動力電池行業的快速增長。我們預計 2022 年全球鈷供應將繼續保持緊 張態勢,供需錯配值僅約 0.3 萬噸。2023 年,隨著洛陽鉬業混合礦項目投產以及中資企業 在印尼的濕法鎳項目進入產能釋放高峰期,我們預計鈷供應端將出現顯著增量,全年供應 過剩達到 1.2 萬噸,行業供應緊張的趨勢得到顯著緩解。

供需緊平衡局面下,預計 2022 年鈷價中樞將保持 45 萬元/噸上方。2020 年以來,隨 著上游礦山關停和企業擴產減少,鈷供應過剩局面得到顯著緩解,2020 年起鈷價進入上 升區間。2020-2022 年,由于供應端增量有限,鈷行業供預計將保持緊張局面。2016-2018 年鈷行業同樣出現了連續的供應緊張,價格從 21 萬元/噸升至 54 萬元/噸,考慮到 2022 年鈷供應將進入第三年的供應緊張,我們預計鈷價在 2022 年將繼續抬升,全年鈷價中樞 將運行在 45 萬元/噸以上。

5 投資分析

2021 年鈷價走出季節性波動,大幅上行。2019 年鈷價觸底反彈以來,價格走勢呈現 出鮮明的季節性特征。在市場備貨需求旺盛的年底和三季度均出現了價格上漲,而備貨完 成后價格再度下跌。2021 年三季度以來,鈷價未出現此前兩年的下跌行情,持續漲至 50 萬元/噸的三年高位。一方面是由于電池和合金兩大需求領域的高速增長,另一方面是由于 2021 年國內鈷原料進口量未能實現增長,且進口價格持續上行。

電池技術路線擾動的影響下,鈷需求增長保持韌性。2020 年以來,受到電池“無鈷 化”的影響,動力電池行業鈷需求量增長受到質疑。但得益于 2021 年三元電池裝機量的 大幅增長,動力電池行業鈷用量同比增長 58%,增速超出預期。3C 消費鋰電作為當前鈷 用量最大的領域,受益于疫情帶來的居家辦公需求和新興消費領域的爆發式增長,需求表 現出較強韌性。過去長期被市場忽視的高溫合金、硬質合金、磁材等領域鈷消費量在 2021 年觸底反彈,對鈷的需求和價格形成了強勁拉動。我們預計 2022-2025 年全球鈷消費量將 保持 10%的快速增長,到 2025 年將增至 23.6 萬噸。

預計 2022 年鈷供應端保持緊張,2023 年供應走向寬松。鈷未來供應增量將主要來自 剛果(金)和印尼。剛果(金)中資企業的產能釋放高峰期已過,預計 2022 年新增供應 將主要來自嘉能可重啟 Mutanda 礦和洛陽鉬業擴產,后者將從 2023 年起貢獻增量。印尼 鎳濕法冶煉項目伴生鈷產量未來有望達到 4 萬噸,預計 2023 年是產能釋放的高峰期。綜 上判斷,2022 年鈷供應增量較少,行業將進入第三年供需緊平衡,2023 年起鈷供應有望 走向寬松。

持續的供應緊張催化鈷價向上彈性,預計 2022 年鈷價中樞將運行在 45 萬元/噸以上。 持續的供應緊張使得鈷價不具備大幅下滑的條件,2022 年動力電池行業的景氣度延續將 繼續拉升鈷價,我們預計 2022 年鈷價中樞有望運行在 45 萬元/噸以上,較 2021 年抬升 20%以上。鈷企業的盈利水平有望受益鈷價上行超預期。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關信息,請參閱報告原文。)

精選報告來源:【未來智庫】。未來智庫 - 官方網站