科技改變生活 · 科技引領未來

科技改變生活 · 科技引領未來

(報告出品方/作者:國金證券/羅曉婷)1、發展:技術突破推動全產業鏈發展,下游需求打開促進行業繁榮1.1、上游生產:18年技術突破,珠寶級培育鉆石實現“高品質、低成本、量產”1952年美國科學家威廉〃艾弗索首次使用CVD法成功研制出合成金剛

(報告出品方/作者:國金證券/羅曉婷)

1、發展:技術突破推動全產業鏈發展,下游需求打開促進行業繁榮

1.1、上游生產:18 年技術突破,珠寶級培育鉆石實現“高品質、低成本、量產”

1952 年美國科學家威廉〃艾弗索首次使用 CVD 法成功研制出合成金剛石, 但由于早期技術不夠成熟,成本遠高于傳統開采鉆石,凈度、顏色也遜色于寶 石級天然鉆石,對寶石級天然鉆石市場影響有限。因此,早期應用場景主要集 中在工業領域。

2013 年 CVD 鉆石逐步進入珠寶市場、2016 年 HTHP 法開始嘗試小批量 生產無色小顆粒培育鉆石。

直到 2018 年中南鉆石、黃河旋風、力量鉆石突破 3-5 克拉培育鉆石 HPHT 生產技術,2020 年進入量產階段;同一時期,CVD 技術生成的培育鉆 石凈度、顏色以及重量等級也在不斷提升。目前,3-8 克拉高等級培育鉆石毛 坯進入量產階段。

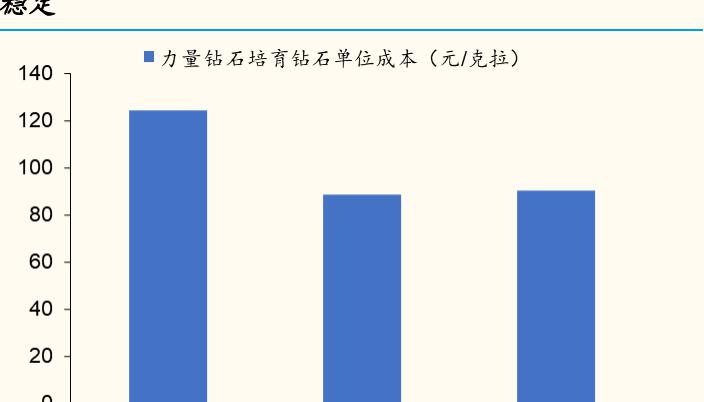

隨著培育鉆石合成技術水平的提高,高等級培育鉆石進入量產階段,單位 成本大幅下降。根據貝恩咨詢數據,CVD 技術培育 1 克拉裸鉆的成本由 2008 年的 4000 美元大幅下降至 2018 年的 300-500 美元。根據力量鉆石招股說明書, 隨著公司 HPHT 技術成熟、穩定,良品率提高,培育鉆石毛坯單位成本大幅下 降后趨于穩定,2018 年-2020 年,培育鉆石毛坯單位成本分別為 124.50 元/克 拉、88.55 元/克拉、90.43 元/克拉。

1.2、中游貿易商:對比天然鉆石,更大的利潤空間吸引貿易商布局

培育鉆石裸鉆零售價、批發價相對天然鉆石有更高的性價比。根據貝恩 《2020 年全球鉆石行業報告》,2016 年培育鉆石成品零售價格約為天然鉆石成 品的 80%,2018 年培育鉆石低成本量產技術突破后,培育鉆石價格顯著下降, 至 2020 年這一比例下降至 35%;2016 年培育鉆石成品批發價格約為天然鉆石 成品的 70%,2018 年及以后這一比例穩定在 20%。

同時,對于中游貿易商而言,截止 20Q4 數據,培育鉆石裸鉆零售價與批 發價的差距較天然鉆石多 15PCT,更大的利潤空間吸引中游貿易商轉型培育鉆 石。

1.3、下游品牌:行業處發展早期,品牌紛紛布局、搶占先機

不同于天然鉆石零售行業,品牌格局較為穩定,頭部品牌占據全球 35%的 市場份額、大量中小品牌占據 65%的市場份額。培育鉆石屬于新事物,尚未有 強勢品牌,品牌發掘其中機遇、紛紛創立、進一步助推了行業的發展。

傳統天然鉆石品牌零售商從排斥到接納,越來越多的商家參與其中。為維 持天然鉆石的地位,2015 年,戴比爾斯啟動“真實是稀有的、真實是鉆石” (Real is Rare,Real is Diamond)推廣項目,以抑制培育鉆石的發展。2018 年,戴比爾斯宣布將通過其旗下的 Lightbox Jewelry 品牌開展培育鉆石銷售業務,標志著珠寶商對培育鉆石從前期打壓轉為積極布局。自此,戴比爾斯、施 華洛世奇、Signet、潘多拉等傳統珠寶商及 Diamond Foundry、LightMark 等 新興珠寶商紛紛推出培育鉆石品牌主動進行客戶教育、引導消費習慣。

據貝恩咨詢,截止 21 年 2 月(不完全統計)全球主要地區共有 92 個培育 鉆石品牌,其中美國 39 個、中國 20 個。按照類型可以分為 4 種——傳統綜合 珠寶品牌商/零售商、培育鉆石生產商、天然鉆石開采商、新銳培育鉆石品牌。

參考美國品牌推出時間,最早為 2015 年培育鉆石生產商 Diamond Foundry 推出同名品牌,同年中國首個培育鉆石品牌 Caraxy(凱麗希)問世。

16-20 年間,主要為歐美頭部綜合珠寶品牌/零售商推出培育鉆子品牌/系列, 標志著珠寶商對培育鉆石從前期打壓轉為積極布局。如為維持天然鉆石的地位, 2015 年,戴比爾斯啟動“真實是稀有的、真實是鉆石”(Real is Rare,Real is Diamond)推廣項目,以抑制培育鉆石的發展。2018 年,戴比爾斯宣布將通過 其旗下的 Lightbox Jewelry 品牌開展培育鉆石銷售業務。

中國傳統珠寶商對培育鉆態度較為謹慎、僅豫園股份于 21 年推出“露璨 (LUSANT)”、周大福推出子品牌 CAMA,更多為培育鉆石生產商和新銳品牌入局。(報告來源:未來智庫)

1.4、終端消費者:品牌教育、性價比優勢助力終端消費者接受度提升

隨著品牌布局、官方機構對為培育鉆石正名。培育鉆石在消費者心中的接 受度提升。以全球培育鉆石三大市場為例,據貝恩咨詢,2016 年美國、中國消 費者對培育鉆石“假鉆石”的印象至 2020 年已經有所淡化。

美國是培育鉆石最大的消費市場,占據全球 80%的市場份額,美國消費者 對培育鉆石的態度具有一定參考性,參考美國調研數據,我們發現在美國市場: 1)市場教育已取得一定成效,培育鉆石的認知度與接受度持續提升;2)高性 價比是吸引消費者購買培育鉆石最主要因素;3)培育鉆石在時尚消費與日常 佩戴領域更受認可。

認知度與接受度強勁增長,80%消費者聽說過培育鉆石。根據 MVEye 調 研數據,美國消費者對培育鉆石的認知度由 2010 年的不到 10%提升至 2020 年的 80%,8%的消費者擁有或購買過培育鉆飾首飾。同時,許多培育鉆石品 牌知名度有所提高,側面反映用戶教育取得一定成效。

低價是美國消費者購買培育鉆石最重要的原因。根據 The Plumb Club 于 2021 年 8 月發布的調研報告,如果購買訂婚戒指,37%的消費者會因為“低價” 而選擇培育鉆石,25%的消費者會因為“同樣價格、培育鉆石顆粒更大”而選 擇培育鉆石。

培育鉆石價格同時兼顧美國消費者的預算和理想克拉數。根據 MVEye 調 研數據顯示,75%左右的受訪者在訂婚鉆戒方面的預算低于 7000 美元,65% 的受訪者對于訂婚鉆戒的理想重量是 1-3 克拉。我們統計了戴比爾斯不同克拉 數訂婚鉆戒的價格,低于 7000 美元的訂婚鉆戒克拉數基本在 0.5 克拉左右,而 1 克拉左右的訂婚鉆戒價格通常高于 1.5 萬美元,這可以反映出大多數受訪者 在訂婚鉆戒方面的預期與理想克拉數并不匹配。

美國消費者在時尚消費及日常佩戴領域更能認可培育鉆石。全球天然鉆石 行業處于成熟階段,“鉆石恒久遠、一顆永流傳”已深入消費者心中,天然鉆石 稀缺、保值、不可再生、價值高端,具有奢侈品和收藏品雙重屬性。培育鉆石 在透明度、光澤感、火彩、顏色等方面可與天然鉆石媲美,并且顏色、尺寸較 易控制,能夠滿足消費者個性化定制要求,同時價格僅為天然鉆石的 30%左右, 主要市場定位輕奢、時尚、現代、環保,培育鉆石更側重于日常佩戴和時尚消 費。根據 The Plumb Club 于 2021年 8 月發布的調研報告,47%的美國消費者 認為培育鉆石更適用現代、時尚的設計。

2、產業鏈:18 年量產技術突破、19 年下游需求打開

2.1、產業鏈:價值集中兩端,上游技術突破、下游消費需求快速打開

培育鉆石產業鏈涵蓋毛坯生產、切磨加工、批發、終端零售等環節,具體 看:上游圍繞培育鉆石的毛坯生產展開,包括原材料供應,生產設備整機及核 心零部件供應;中游圍繞培育鉆石毛坯加工、貿易展開,包括毛坯切割與拋光、 毛坯貿易、成品貿易;下游包括終端零售、營銷推廣、設計鑲嵌等。

培育鉆石產業鏈利潤集中分布在上游生產端和下游零售端,從原材料到零 售終端加價率近 10 倍。上游培育鉆石毛坯生產對企業的研發實力、技術水平、 資金實力要求較高,進入門檻最高,同時高品質的培育鉆石供不應求,因此培 育鉆石毛坯生產商獲利能力最強,毛利率在 60%左右,凈利率 20-30%,以力 量鉆石為例,2018-2020 年培育鉆石板塊平均毛利率 58.84%。

中游培育鉆石切割拋光環節(毛坯加工成裸鉆)由原先天然鉆石切磨工廠 承接,人員、技術、設備均可以通用,一般由毛坯加工成裸鉆損耗率為 2/3, 即 4-5 克拉毛坯可切割成裸鉆 1-1.5 克拉。同時,此環節屬勞動密集型產業, 盈利能力較弱,進入門檻較低,毛利率在 10%左右。

下游培育鉆石飾品品牌商主要為傳統珠寶商、聚焦培育鉆石飾品的新興珠 寶商,以及上游生產商、中游貿易商打造自有培育鉆石品牌。

2.2、生產端:產量近年雙位數增長,中國 HTHP 技術領先、貢獻 40%

2.2.1、技術:當前培育鉆石的生產方法有 HPHT 與 CVD、各有千秋

(1)高溫高壓法(HPHT):以石墨粉、金屬觸媒粉為主要原料,通過液 壓裝臵保持恒定的超高溫、高壓條件來模擬天然金剛石結晶條件和生長環境合 成出金剛石晶體。

(2)化學氣相沉積法(CVD):含碳氣體和氧氣混合物在高溫和低于標準 大氣壓的壓力下被激發分解,形成活性金剛石碳原子,并通過控制沉積生長條 件促使活性金剛石碳原子在基體上沉積交互生長成金剛石單晶。

HPHT 法與 CVD 法合成原理和合成技術完全不同,并非替代關系,生產 出的產品側重應用在不同終端領域。

工業領域,CVD 法不適宜合成小顆粒單晶,合成的金剛石主要為片網狀金 剛石膜,主要作為光、電、聲等功能性材料;CVD 法合成的金剛石主要為顆粒 狀單晶體,主要作為加工工具核心耗材。

培育鉆石領域,HPHT 法成本低、生長速度快,可培育出 D/E/F 等級的無 色鉆石,但純凈度稍差(VS-SI),在 1-5 克拉培育鉆石合成方面具有明顯優勢, 培育鉆石成品主規格 0.5-2 克拉;CVD 法成本較高、培育周期較長、不易控制 顏色,可培育出 F/G/H 等級的無色/近無色鉆石,但純凈度較高(VVS-SI),適 合合成 5 克拉以上培育鉆石,成品主規格 2.5-5 克拉。

2.2.2、產量:近年雙位數增長、中國 HTHP 技術全球領先、貢獻 40%產能

18 年技術實現突破以來,全球寶石級培育鉆石毛坯產量保持雙位數增長至 20 年產量達 600~700 萬 ,占同期全球天然鉆石毛坯產量約 5.7%、占寶石級天 然鉆石毛坯產量約 9.66%、占全球人造金剛石(寶石級+工業級)比重為 0.03%。

分產地看,20 年中國產 300 萬克拉(占比 42%)、印度 150 萬克拉 (21%)、新加坡 100 萬克拉(14%)、美國 100 萬克拉(14%),為前四大生 產國。全球 HTHP 產能主要集中在中國,海外技術主要為 CVD。我國 HTHP 技術全球領先,關鍵的壓機設備實現自產。

2.3、中游加工:19 年需求啟動,中游加工高增長,當前仍景氣上行

培育鉆石一方面獲益滲透率提升,另一方面 21 年獲益下游全球鉆石珠寶 零售復蘇(與天然鉆石具有一定的聯動性)。

培育鉆石下游需求直到 2019 年才打開。2018 年印度培育毛坯進口同降 50%,18 年裸鉆出口同增 4%,2019 年出口、進口額均有顯著增長,分別同增 153%/增 87%,20 年延續高增、分別同增 79%/增 51%。

進入 21 年,印度培育鉆石毛坯進口、裸鉆出口金額獲益滲透率提升、下 游終端復蘇,呈現提速增長態勢。21Q1~3、10~11 月印度培育鉆石毛坯進口額 分別同增 168%/589%/93%/64%,出口額分別同增 100%/570%/96%/54%,10、 11 月增速有所放緩,主要為受 11 月排燈節假期停工影響。21 年 1~11 月印度 培育鉆石毛坯進口、裸鉆出口較 19 年同期分別復合增 170%、81%。

參考天然鉆石上行周期(進口、出口額均增資)先后經歷成長期(進口增 速高于出口)、成熟期(進口增速低于出口),自 2019 年以來、截止 2021 年 11 月印度培育鉆石進口額增速總體高于出口額增速,仍處于上行周期的成長期, 尚未達到成熟期、更未達到下行周期。

3、展望:供需博弈決定價格短周期波動,長期供給充足、價格長周 期下行

3.1、供給測算:25 年全球培育鉆毛坯產量 4604 萬克拉,年均復合增 43%

不考慮重大技術突破情況下,預計 2025 年全球培育鉆石毛坯產量 4604 萬 克拉,2021-2025E 培育鉆石毛坯產量 CAGR 為 43%。核心假設如下:(報告來源:未來智庫)

HPHT 技術

1)根據產量及收入測算,目前黃河旋風用于生產培育鉆石的六面頂壓機數 量 1100 臺,力量鉆石 200 臺,豫金剛石 800 臺,中南鉆石 900 臺,其他公司 200 臺左右,預計 2021 年我國用于生產培育鉆石的壓機數為 3200 臺左右, 2020 年為 2200 臺左右。

2)2020 年中國 HPHT 法培育鉆石毛坯產量 270 萬克拉,用于生產培育鉆 石壓機數量為 2200 臺左右,計算出 2020 年每臺壓機年產量 1227克拉。 2020 年國外 HPHT 法培育鉆石毛坯產量 30 萬克拉,按每臺壓機年產量 1200 克拉計算,2020 年國外用于生產培育鉆石壓機數量為 250 臺左右。

3)650 壓機每月可進行三次合成,每次合成 10-12 粒鉆石毛坯,每粒平均 4 克拉,月平均生產克拉數 120-144 克拉,850 壓機較 650 壓機產能增加 20%。 考慮到新增壓機多為 650 壓機和 850 壓機,參考每臺 650 壓機/850 壓機年產 量在 1400-2000 克拉,假設 2021E-2025E 每臺壓機年產量以 3%-5%速度增長。

4)我國是六面頂壓機主要生產國,全國壓機生產能力 1200-1400 臺/年, 且每年供應穩定,同時上游生產商處于擴產能階段,預計 2021E-2025E 我國 每年新增用于生產培育鉆石的壓機數為 1000-1200 臺,國外為 100 臺。

CVD 技術

1)2020 年中國 CVD 法培育鉆石設備約 800 臺,產能 30 萬克拉,平均一 臺設備年產能 375 克拉。國外 20 年 CVD 法培育鉆石毛坯產量 370 萬克拉,設 備數量約 4500 臺,平均一臺設備年產能 820 克拉,國外 CVD 合成培育鉆技術 更加先進。預計中國單臺設備產能逐步增長至趨緊海外水平。

2)CVD 設備增速預計快于六面頂壓機,主要為中國本土企業逐步掌握設 備組裝技術(之前頭部企業主要向日本 SEKI 采購,價格昂貴,資金限制了投 產進度);海外方面,印度設備投產較快,美國以 Diamond Foundry 為代表的 企業有較高擴產預期。

3.2、需求測算:消費者教育影響需求釋放速度,消費者教育程度影響長期空間

培育鉆石的價格波動方向及幅度取決于供需雙方力量角逐。假設未來培育 鉆石供給年均增速在 40%+,需求是否超過供給取決于下游消費者教育的進度, 若需求增長速度不及上游供給,將出現供大于求、培育鉆石價格下行;若需求 爆發、超過供給,培育鉆石價格將持續堅挺、甚至上漲。

思考 1:培育鉆石終端零售的成長空間有多大?

1)悲觀情況:人工合成藍寶石銷量僅占天然藍寶石銷量的 15%(據貝恩 咨詢),類似藍寶石情況、則培育鉆石裸鉆消耗量占天然鉆石消耗量的 15%, 在 2021 年對應 2500*15%=375 萬克拉,對應培育鉆毛鉆消耗量為 375÷ 30%=1125 萬克拉(30%為出品率)。

2)樂觀情況:培育鉆石憑借性價比優勢完全替代天然鉆石需求,年消費量 達 2500 萬克拉,其中類比天然鉆石婚慶:非婚慶市場規模約為 4:6。

3)最樂觀情況:培育鉆石憑借性價比,不單完全取代天然鉆石,還因價格 相對較低、受眾范圍更廣、日常佩戴需求更多,預計年消費量遠超 2500 萬克 拉。

思考 2:培育鉆石對天然鉆石的滲透率天花板在哪里?

從人工替代天然的產品屬性上,我們通過比對藍寶石及珍珠的發展歷程推 演培育鉆石對天然鉆石的替代空間。

人工合成藍寶石當前實現對天然藍寶石 15%的替代。人工合成藍寶石 1990 年代開始商業化生產,我國 2000 年前后開始對藍寶石生長技術的全方位 開發,2010 年實現產能擴張,當前藍寶石大部分用于 LED 襯底材料,飾品端 應用較少。若以 2000 年為轉折點,估算約經歷 10 年達到 15%的滲透天花板。 我們認為人工藍寶石替代率較低的原因(1)天然藍寶石礦分布分散,主要礦區 包括斯里蘭卡、中國、克什米爾、泰國、緬甸、澳大利亞等,多為小規模開采, 開采商之間未形成聯盟,故隨儲量逐步消耗,價格持續提升,而天然鉆石主要 開采商形成價格聯盟、控制開采、天然鉆石價格長期穩定在高位。(2)藍寶石 在消費端營銷宣傳較少、缺乏具備影響力的市場教育者,終端認知度不夠。(3) 藍寶石合成技術壁壘較低、規模化生產成熟,供給充足。

人工養殖珍珠當前實現對天然珍珠 99.9%的替代。19 世紀末為解決天然珍 珠過度捕撈產量急劇下降的問題,日本人御木本開發人工養殖技術、并于 1905 年獲得專利。1906 年創立同名珠寶品牌御木本(MIKIMOTO),進入紐約、巴 黎等核心購物區,1924 年成為日本皇室御用珠寶商,奠定其高端珠寶品牌的定 位。隨后珍珠養殖產業化,1960 年代日本養殖珍珠產業進入全盛期,全球產能 布局先后集中于日本、澳大利亞及美國、東南亞等地,技術成熟、產能迅速擴 張、價格大幅下滑(1995 年約 7000 元/公斤,2007 年降至 2000 元/公斤),大 眾消費市場打開,在 1999 年在中國市場已實現對天然珍珠 95%以上的替代, 2018 年基本實現完全取代。(報告來源:未來智庫)

從人工養殖珍珠替代的角度,若以 1960 年為轉折點,約經歷 40 年時間完 成滲透(從 0%到接近 100%)。我們認為養殖珍珠能實現對天然的完全替代主 要原因(1)養殖珍珠有詳細分類(深海/近海/淡水等不同品種),對應不同品 質和價格,以御木本為代表的掌握更先進技術/品質更高/具備品牌力的產品享受 較高品牌溢價,以淡水珍珠為代表的大眾品類依托性價比優勢下沉市場,能夠 覆蓋從低端到高端的廣泛消費需求。(2)天然珍珠產量非常稀缺,僅萬分之一 的低出珠率,無法滿足市場需求、價格昂貴。(3)養殖珍珠雖已產業化,但技 術端及資源端仍有一定壁壘,特別對于高品質珍珠,不會出現過度的供過于求, 市場供需相對平衡。

通過對藍寶石和珍珠人工替代路徑的復盤,我們判斷培育鉆石的替代空間 應高于藍寶石、低于珍珠,終局達到較高的滲透率。主要因為鉆石的格局與珍 珠更為相似。

(1)有明確的分級標準(4C)及官方認證證書(GIA、IGI 等),能夠形 成明確的定價體系,高品級價格帶較高、低品級成為平價大眾品,類似珍珠 (海水珠品質高、貴,淡水珍珠品質低、便宜)。

(2)技術存在一定壁壘,合成較大克拉、純凈度及色度更優的單晶需要較 長的合成時間及優質晶種、技術經驗(參考當前技術,可以通過添加催化劑加 速合成提高產量,但是會犧牲顏色和凈度),而普通品質的小克拉單晶能夠以較 高效率生產;故高品級培育鉆產量仍較少、能維持一定的價格帶。珍珠的養殖 技術、水源環境影響品質,高品質產量有限;藍寶石已實現大規模工業化生產, 技術壁壘低。

(3)存在有影響力的入局者教育市場。養殖珍珠的發源地日本依托御木本 的品牌建設、成為皇室御用珠寶、在世界范圍內具備影響力,構成品牌溢價; 培育鉆石當前以 De beers 和 Diamond Foundry 為代表的頭部企業發力市場營 銷及消費者教育,已經建立較成熟的品牌認知。而藍寶石在飾品端缺乏有影響 力的市場教育者。

但也有不同:天然鉆石頭部 4 家開采商(占比 67%)通過控制年開采量穩 定價格,根據我們在《培育鉆石系列深度 1:從天然鉆石周期看培育鉆石》中的 測算,天然鉆石生產能力大于年實際消耗量、庫存未來預計仍有小幅增長,故 天然鉆石能形成較穩定的高奢市場,而天然珍珠由于過度捕撈及極低的出珠率, 供給實際極小,故形成養殖珍珠接近 100%替代的局面。

綜上,參考養殖珍珠約花費 40 年實現基本替代,培育鉆石長期預計能實 現持續滲透,終局達到較高水平。

思考 3:培育鉆石需求釋放節奏如何?

參考美國市場培育鉆石終端滲透速度,19 年需求打開,印度出口至美國培 育鉆裸鉆貿易額同比增 189%、超 1.8 億美元,較 18 年翻近 3 倍。主要催化因 素為(1)獲官方認可:18 年 7 月美國聯邦貿易委員會(FTC)對鉆石的定義進行 了調整、將實驗室培育鉆石納入鉆石大類,19 年 3 月美國寶石協會(GIA)更 新實驗室培育鉆石證書的術語;(2)有影響力的市場參與者出現:2018 年知名 天然鉆石開采/品牌商 De beers 成立 Element six公司開始培育鉆石研發、推出 培育鉆品牌 Lightbox,Diamond Foundry18 年發力營銷(合作設計師 Jony Ive 和 Marc Newson,共同為非洲艾滋病防治慈善機構 red 設計了一款全鉆戒指, 在蘇富比進行拍賣,同時多位知名影星為其宣傳)、19 年產能突破(從 17 年底 的月產 1000 克拉、到 19 年產 10 萬克拉、華盛頓新工廠建成投產),在兩大頭 部集團的教育下消費者認知迅速提升、迎合綠色環保理念需求端打開。

從美國當前消費端滲透情況看,2020 年印度出口至美國鉆石裸鉆 63 億美 元,培育鉆 2020 年印度出口至美國裸鉆 3.7 億美元,美國 20 年培育鉆銷售額 終端零售滲透率 5.9%,以 20Q4 培育鉆批發價約為天然鉆 35%來算,從銷量 上培育鉆對天然鉆滲透率 16.8%、已超藍寶石 15%的滲透率。

美國市場滲透程度的質變在天然鉆龍頭 De beers 及多個傳統綜合珠寶零售 龍頭(Signet、Frederick Goldman、PRISM Group、Rosy Blue 等)由排斥到 擁抱,中國當前的情況還未有具較大影響力的市場教育者出現、頭部珠寶商持 觀望態度,還未達到美國 2018 年的狀況。據測算,19 年至 21.4-11 月,中國 培育鉆銷售額滲透率在 2.3%-2.6%、銷量滲透率從 5.2%升至 7.5%,提升幅度 低于美國,消費者教育還在起步階段。

滲透速度上,銷量端美國從 17 年的不到 1%提升至 21.4-11 的 23.5%,用 了 4 年時間,終端需求釋放節奏較快。

根據印度 GJEPC 數據,21.4-11 月印度培育鉆裸鉆主要出口國中,美國占 比 67%、排名第一,其次為中國大陸及香港占比 15%,此外阿聯酋、以色列和 比利時分別占 10%/2%/2%。參考印度出口至全球的培育鉆裸鉆在銷量維度滲 透率 17 年不到 1%、20 年達到 11%,3 年提升 10PCT。主要國家中,除中國 和美國外,培育鉆滲透率提升較快的還有韓國和澳大利亞,銷售額維度分別從2017 年的 0.02%提升至 21.4-11 的 5%、從 2017 年的 0%提升至 21.4-11 的 4.43%。從 21.4-11 美國自印度培育鉆裸鉆進口數據來看,同比增長 170%+, 預計滲透速度較 20 年提速。

以美國當前滲透速度推演,若終端品牌對消費者教育足夠快速,預計年消 費量在 2025 年達到培育鉆石天花板最悲觀情況(類似藍寶石、15%滲透率), 年裸鉆、毛坯消耗量分別為 405、1217 萬克拉,遠低于上文測算的 2025 年全 球培育鉆毛坯 4604 萬克拉的產量、價格下行。

若培育鉆石天花板為樂觀情況(終局類似珍珠,實現較高替代)、在 25 年 供需平衡的假設下,對于培育鉆裸鉆消耗量 1535 萬克拉、毛坯消耗量 4604 萬 克拉,假設天然鉆裸鉆消費量以年均 2%的速度增長、25 年為 2706 萬克拉, 對應培育鉆滲透率 36%。25 年滲透率低于 36%,則意味著會出現需求小于供 給、價格下行;反之 25 年滲透率達到或超過 36%,則價格堅挺。

3.3、長期供給相對充足,成本加成構筑價格底

培育鉆石生產技術、設備不斷升級,單產效率提升,隨著下游需求不斷釋 放,上游生產商存在天然擴產能、搶占市占率的動機,在供給前期缺乏約束, 因此長周期看,供大于求,價格呈現下降趨勢。(報告來源:未來智庫)

當前培育鉆石定價參考天然鉆石。但當技術逐漸普遍、成本逐漸透明,同 時價格下行壓力下、虧損的企業將出清市場,從而實現動態供需平衡,截止定 價模式將走向成本加成。

4、相關公司

4.1、中兵紅箭:軍品+民品雙輪驅動,培育鉆石大放異彩

公司包括特種裝備、超硬材料、專用車及汽車零部件三大業務板塊。其中, 全資子公司中南鉆石主要承擔超硬材料業務,主要產品包括人造金剛石和立方 氮化硼單晶及聚晶系列產品、復合材料、培育鉆石、高純石墨及制品等。2020 年中南鉆石實現營收 19.22 億元、同比微降 3.73%,凈利潤 4.1 億元,凈利率 21.33%;1H21 中南鉆石實現營收 13.56 億元、同增 65.25%,凈利潤 3.42 億 元、同增 133%,凈利率 25.25%(+7.34%)。

中南鉆石 HPHT 技術具有領先優勢,CVD 技術達到國際主流水平。中南 鉆石擁有大顆粒單晶研發、生產的技術優勢,掌握“20-50 克拉培育金剛石單 晶”合成技術,20-30 克拉培育鉆石可批量化穩定生產,目前以 2-10 克拉產品 為主。

超硬材料業務助力業績快速增長。1-3Q21 公司實現營收 48.48 億元、同 增 24.28%,凈利潤 6.07 億元、同增 84.18%。1H21 公司實現營收 28.82 億元、 同增 24.28%,其中超硬材料業務實現營收 13.56 億元、同增 65%,占總收入 比例 47%、較 20 年同期提升 11.7PCT。

毛利及凈利改善明顯,期間費用控制良好。1-3Q21 公司毛利率 24.79%、 較 20 年同期提升 3.13PCT,凈利率 12.51%、較 20 年同期提升 4.07PCT。期 間費用率穩中有降,17-19 年公司期間費用率穩定在 13%左右,20 年下降至 11.47%;1-3Q21 進一步下滑至 10.30%、較 20 年同期降低 2.38PCT,其中管 理費用率 6.13%、較 20 年同期降低 1.07PCT。

4.2、黃河旋風:超硬材料龍頭,培育鉆石業務增長勢能強

超硬材料龍頭,產業鏈完整、品種齊全、規模國內領先。公司主要產品為 各類規格的金剛石(如工業級金剛石、培育鉆石)、金屬粉末、超硬復合材料 (復合片)、超硬刀具、金剛石線鋸。其中據公司披露,2020 年公司的培育鉆 石量占全球培育鉆石銷售市場的 20%左右,其中高端品質占 50%以上。

受益于超硬材料需求旺盛,21 年來收入逐步恢復。2018-2020 年,公司收 入由 31.66 億元下降至 24.51 億元,其中 2020 年受疫情影響較大、收入下滑 15.90%;1-3Q21 公司實現收入 18.97 億元、同比微降 0.70%。

2020 年虧損嚴重,1-3Q21 實現扭虧為盈。受收入下降、計提減值損失和 處臵老舊資產影響,2020 年公司虧損 9.8 億元。隨著收入恢復、減值因素消失, 公司扭虧為盈,1-3Q21 凈利潤 4049 萬元、凈利率 2.13%。

4.3、力量鉆石:培育鉆石新星,業績高速增長

國內超硬材料主流供應商,21 年來培育鉆石業務高增長。公司產品主要包 括金剛石單晶、金剛石微粉和培育鉆石三大類。2018-2020 年,培育鉆石營收 由 1303 萬元增長至 3734 萬元、對應 CAGR 為 69.3%,1H21 營收規模進一步 擴大至 8898 萬元、占比提升至 41%、成為公司第一大收入來源。

培育鉆石業務拉動業績高增長。2017-2019 年,公司營收 CAGR3 為 24.97%;202 年受疫情影響、增速放緩,20 年營收 2.45 億元、同增 11%。

21Q1-3 營收 3.44 億元,同比增長 106.89%。21Q1-3 實現歸母凈利 1.61 億元, 同增 271.21%、增速高于營收。

毛利率及凈利率大幅提升,費用端控制良好。1-3Q21 毛利率 63.05%、同 增 22.73PCT,主要系高毛利的培育鉆石業務高速增長、占比提升。費用端控 制良好、期間費用穩定在 10%左右,1-3Q21 凈利率 46.81%、同增 20.72PCT。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關信息,請參閱報告原文。)

精選報告來源:【未來智庫】。未來智庫 - 官方網站

馬龍遠